Здравствуйте, друзья!

Много пишут и говорят об ипотеке. Кто-то с радостью, потому что переехал в собственное жилье, кто-то с отчаянием, потому что не рассчитал свои силы. И я прекрасно понимаю, что доля семей, которая может себе позволить на 10 – 20 лет ипотечный кредит, невелика. Именно для увеличения этой доли и работает ипотека с господдержкой. Что это такое и как ее получить? Ответы ищите в этой статье.

Кому государство поможет и зачем?

Государство относит к льготным категориям:

- молодые семьи с детьми или без них,

- семьи с двумя и более детьми,

- молодых ученых,

- военных,

- вынужденных переселенцев и др.

В статье нет смысла описывать условия предоставления льгот по всем категориям граждан. В этом случае статья превратится в настоящий трактат, усиленный научными и юридическими терминами. Неподготовленные читатели просто не осилят ее. А подготовленные – обратятся к первоисточнику, т. е. к нормативному акту.

Моя задача – доходчиво объяснить условия реализации наиболее распространенных на сегодня ипотечных программ. Это в первую очередь ипотека для военных, молодых семей и семей с детьми.

Но прежде чем перейти к аналитическому обзору, давайте вместе с вами найдем ответ на вопрос, какие цели ставит государство, помогая отдельным гражданам приобрести жилье в ипотеку:

- Поддержка самых незащищенных слоев населения, для которых оказывается неподъемной ставка в 9 – 11 % и первоначальный взнос в 10 – 30 %. Это, конечно, молодые семьи с детьми или без них, у которых пока нет счета в банке, высокооплачиваемой должности и недвижимости в собственности. Это люди, которые вынуждены покинуть по разным причинам свои города и страны. Это граждане, перед которыми у государства есть определенные обязательства в силу специфичности их профессии.

- Развитие жилищного строительства, которое может стать локомотивом вывода экономики всей страны из кризиса. Потому что подтягиваются жилищно-коммунальное хозяйство, транспортная сеть, производство строительных материалов, банковская сфера и еще около 70 отраслей.

- Снижение социальной напряженности в обществе. В стране, в которой 45 % населения нуждаются в жилье или в его улучшении, это достойная цель.

Описывая программы ипотечного кредитования, нельзя не упомянуть о государственной помощи заемщикам, которые попали в трудную жизненную ситуацию. Главное требование – это предоставление вами доказательств, что вы действительно нуждаетесь в помощи. Об остальных условиях предоставления помощи я подробно рассказывала в статье о реструктуризации кредитов.

А вот теперь можно переходить и к рассмотрению ипотечных программ с господдержкой.

Программы с господдержкой

Военная ипотека

Что значит военная ипотека? Это льготное кредитование военнослужащих. Для получения права на жилищный заем военнослужащий должен быть участником накопительной ипотечной системы (НИС). Кто и на каких условиях может в нее войти?

Кредит выдается на приобретение:

- готовой или строящейся квартиры в новостройке,

- жилья на вторичном рынке,

- дома с земельным участком.

Участники программы – это офицеры, служащие по контракту. Более подробно категории участников расписаны в схеме.

Главные преимущества программы:

-

накопление на специальном счете денежных средств, который заводится на каждого участника НИС и пополняется из федерального бюджета,

-

оплата за счет него первоначального взноса и дальнейшее погашение ипотечного займа до достижения военнослужащим возраста 45 лет.

Механизм работы НИС представлен на схеме.

Алгоритм получения и погашения кредита:

- Через 3 года членства в НИС военнослужащий получает свидетельство на заем. Срок его действия – 6 месяцев.

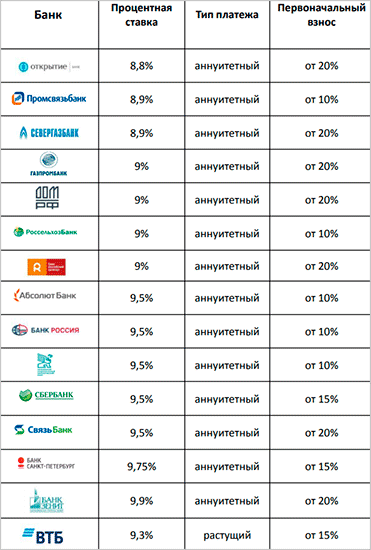

- Выбирает банк из аккредитованного списка. Сейчас в нем 15 организаций. В каком банке лучше взять ипотеку? Посмотрите сравнительную таблицу условий и включите собственный фильтр. Не торопитесь с выбором. Изучите требования банков к заемщикам, приобретаемому жилью, список необходимых документов.

- Выбор жилья на первичном или вторичном рынке самостоятельно или с помощью посредников.

- Подписание документов и перечисление первоначального взноса.

- Государственная регистрация сделки с обременением в пользу РФ и банка.

- Окончательный расчет с продавцом недвижимости с помощью ипотечного кредита, средств накопительного счета и личных денег военнослужащего.

- Погашение займа за счет бюджета.

Жилье может приобретаться не только за счет накоплений на счете в системе НИС, но и с учетом личных денежных средств военнослужащего. Государство погашает ипотеку весь срок кредитования, который прописан в свидетельстве, но только до достижения военнослужащим 45 лет.

Алгоритмы приобретения жилья на первичном и вторичном рынках отличаются. Подробнее о военной ипотеке читайте на сайте ФГКУ “Росвоенипотека”.

Семейная ипотека

Я назвала данный вид ипотечного кредитования семейной ипотекой, и она объединила сразу 2 вида поддержки:

- Молодым семьям.

- Семьям с двумя и более детьми.

По программе для молодых семей государство предоставляет социальные субсидии на оплату:

- по договору купли-продажи жилья, в том числе экономкласса на первичном рынке,

- первоначального взноса за ипотеку,

- по договору строительства дома,

- долга и начисленных процентов по ипотечному кредиту,

- по договору о долевом участии в строительстве.

Молодая семья получает право на государственную поддержку на основании свидетельства, которое выдает соответствующий субъект РФ. Для того, чтобы иметь заветную бумагу, администрация региона должна включить молодую семью в программу.

Кому дают и условия получения:

- Семья может быть полная и неполная, с детьми или без них. Возраст одного из супругов – не более 35 лет.

- Семья состоит на учете как нуждающаяся в улучшении жилищных условий.

- Она имеет источники доходов, достаточные, чтобы погашать кредит, который превышает социальную субсидию.

Размер социальной выплаты:

- 30 % от средней стоимости жилья для семьи без детей,

- 35 % – для семей с одним или более детей.

На размер социальной выплаты влияет площадь жилья:

- для семьи из 2 человек – 42 кв. м,

- для семьи из 3 и более человек – 18 кв. м на человека.

Если заметили, то социальная выплата рассчитывается от средней стоимости жилья. Как она рассчитывается?

Средняя стоимость жилья = Норматив 1 кв. м по региону х Площадь жилья

Норматив ежеквартально, специальным приказом Минстроя РФ, устанавливается по России и по субъектам РФ. Например, по Ивановской области (я там живу) на 3 квартал 2018 года он составил 32 529 руб. за кв. м, по Москве – 91 670 руб.

Приведу конкретный пример расчета социальной субсидии:

- Молодая семья из г. Иваново без детей может рассчитывать на:

30 % х 42 кв. м х 32 529 руб. = 409 865,4 руб.

- Молодая семья из г. Москвы из 3 человек (родители и 1 ребенок) получит от государства:

35 % х 54 кв. м х 91 670 руб. = 1 732 563 руб.

2-я программа поддержки семей с двумя и более детьми начала работать с 1 января 2018 г. Она предлагает получить кредит под 6 % годовых. На какие моменты надо обратить внимание, если хотите взять ипотеку по низкой ставке:

- Эта ипотека доступна не только молодым семьям, но и всем другим семьям, где после 01.01.2018 г. родится 2-й, 3-й и т. д. ребенок.

- Льготный процент действует не весь срок кредитования, а только 3 года, если родился 2-й ребенок, и 5 лет, если 3-й и последующий ребенок. После льготного периода ставка составит 9,25 %.

- Первоначальный взнос никто не отменял. Он стартует от 20 %. Материнский капитал тоже может участвовать.

- Кредит предоставляется только на покупку квартиры или дома с участком на первичном рынке у юридического лица, готовых или строящихся по договору о долевом участии или договору подряда.

- Заемщики должны быть гражданами РФ.

- Минимальная сумма займа – 500 000 руб., а максимальная для Москвы, МО, Санкт-Петербурга и ЛО – 12 000 000 руб., для остальных регионов – 6 000 000 руб.

Ипотеку для семей с детьми выдает не любой банк, а только аккредитованный государством для участия в программе. На портале Дом.рф есть полный перечень.

Обратите внимание, что ставка 6 % доступна только в случае личного страхования (жизни и здоровья). Эта процедура хоть и является добровольной, но при отказе от страховки, ваша ставка автоматически увеличивается.

Социальная ипотека для молодых специалистов Подмосковья

Почему я решила сделать обзор социальной программы, которая реализуется Правительством Московской области? Уверена, что среди читателей есть жители многих других регионов РФ, которые хотят читать о своих ипотечных программах. Дело в том, что московская ипотека рассчитана не только на жителей области, но и на тех, кто хочет перебраться в Подмосковье. А таких немало.

Основные параметры ипотеки:

- Программа предусматривает выдачу кредитов на покупку квартир для людей, кто имеет востребованные в московском регионе профессии: учителя, врачи, ученые.

- Правительство в размере 100 % оплачивает стоимость квартиры, а проценты гасит заемщик.

- Срок кредита ограничивается 10 годами, именно на такой срок должен быть заключен трудовой договор с конкретным государственным учреждением, которое соглашается принять молодого специалиста на работу.

- Квартиры могут приобретаться на первичном и вторичном рынках.

- Площадь квартиры, купленной для 1 человека должна быть не менее 33 кв. м, двух – 42 кв. м, трех и более – по 18 кв. м на человека.

- Заемщики должны иметь российское гражданство, у них не может быть в собственности жилья в Московской области.

Требования к участникам в схеме.

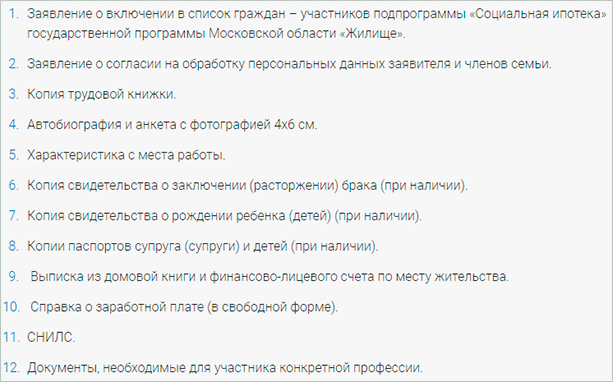

Документы, которые должен оформить каждый участник программы:

Кроме этого комплекта, представитель каждой профессии предъявляет дополнительные документы. Например, документы о повышении квалификации, об ученых степенях и званиях, о научных публикациях, об актуальности научных достижений и т. д.

Этапы получения ипотечного кредита на льготных условиях:

- Обращение в профильное министерство с заявлением о включении в программу.

- После положительного решения заключение договора с работодателем на 10 лет.

- Получение свидетельства.

- Выбор банка и подбор квартиры.

- Получение кредита и покупка квартиры.

Молодым учителям, врачам и ученым, кто реализует свой потенциал в московском регионе, я думаю, стоит внимательнее присмотреться к программе.

Заключение

Бурный рост в стране объемов ипотечного кредитования в последнюю пару лет никак не связан с увеличением доходов граждан, что бы нам не говорили вышестоящие инстанции. Это мое личное мнение, не претендую на объективность. А связан рост в первую очередь со снижением процентной ставки по кредитам и развитием социальных программ господдержки.

Немало российских семей нашло в такой поддержке единственную возможность купить собственное жилье. Потенциал развития у ипотеки очень большой. Мы еще очень и очень отстаем от развитых стран. И не устаю повторять, что на ипотеке свет клином не сошелся, надо внедрять и другие механизмы решения жилищной проблемы. Что думаете об этом?