Здравствуйте, друзья!

Предприятия для повышения эффективности своей деятельности предпринимают разные шаги: инвестируют в модернизацию и разработку новых видов продукции, осваивают новые рынки сбыта, создают совместные производства и пр. Одним из вариантов является слияние и поглощение компаний. Рассмотрим, что это такое простыми словами, каковы цели и особенности процесса. Отдельно остановимся на том, зачем вся эта информация инвестору, и может ли он на ней заработать.

Что такое слияние и поглощение

Процесс слияния и поглощения в западной литературе имеет аббревиатуру M&A (Merges and Acquisitions). Понятие состоит из двух слов и рассматривать его стоит именно в разрезе двух разных процессов. Общее в них то, что оба являются разновидностью реорганизации с целью повышение эффективности бизнеса. Разница – в механизме осуществления процесса.

Слияние – это создание абсолютно нового экономического субъекта путем объединения всех видов ресурсов (людских, материальных и нематериальных) двух и более предприятий.

Поглощение – в этом случае происходит покупка контрольного пакета акций одного предприятия другим. В этом случае покупатель получает контроль над управлением (необходимо купить не менее 30 % акций). Поглощаемое предприятие продолжает существовать до тех пор, пока у него есть другие акционеры, но не может влиять на принимаемые решения нового руководства.

Объединение бизнесе может идти двумя путями:

- Добровольное или дружественное, когда компании совместно готовят сделку, договариваются об условиях на взаимовыгодной основе.

- Недружественное или враждебное, когда одна сторона не согласна с объединением, но у нее нет ресурсов этому противостоять. Например, одним из вариантов сорвать сделку может быть обратный выкуп своих акций по более высокой, чем предлагает рынок цене. Но это требует серьезных вложений.

Пример враждебного поглощения из кинофильма “Красотка”. Главный герой, успешный бизнесмен-миллионер, покупал крупные компании, которые испытывали экономические трудности, дробил их на более мелкие и распродавал. Тем самым он зарабатывал больше денег, чем мог бы выручить при продаже бизнеса целиком.

В российском законодательстве нет понятия “поглощение”. Есть только “слияние” и “присоединение”. Согласно Федеральному закону “Об акционерных обществах (статья 17) присоединение – это прекращение деятельности одной или нескольких компаний с передачей их прав и обязанностей другой компании.

А что в России?

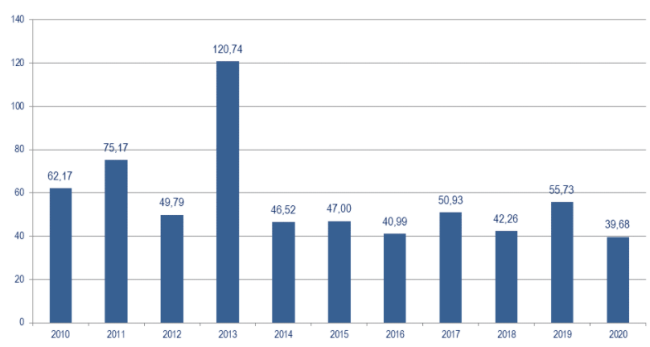

В России по итогам 2020 г. произошло падение рынка M&A почти на 29 % в денежном выражении – с 55,73 млрд $ до 39,68 млрд $. При этом количество сделок увеличилось с 421 в 2019 г. до 466 в 2020 г. Падение объясняют пандемией коронавируса и возникшими с ней экономическими рисками, когда предприятия временно отказались от планов кого-то купить или присоединить, а сосредоточили ресурсы на развитии существующих активов.

Динамика сделок M&A на российском рынке:

Крупнейшей сделкой стал обмен активами между Роснефтью и “Независимой нефтегазовой компанией”. На втором месте оказалась дружественная сделка в информационных технологиях: продажа “ИКС холдинга” Алишеру Усманову. На третьем месте – консолидация финской корпорацией Fortum 73,4 %-ной доли в германском концерне Uniper, последняя, в свою очередь, владеет 83,73 % российского ПАО “Юнипро”.

Почти 46 % слияний и поглощений в 2020 г. пришлось на сферы девелопмента и строительства. В 2021 г. ожидают рост активности на рынке M&A. На Западе растет консолидация активов с использованием SPAC компаний. Российские предприятия тоже планируют активно применять такую технологию для приобретения других предприятий и выхода на зарубежные площадки.

Удельный вес отраслей на российском рынке M&A в 2020 г.:

Причины объединения компаний

Цель любого объединения – это повышение прибыли для обеих сторон сделки или только для одной из них. Но это глобально, а мы рассмотрим более узкие мотивы, которые в конечном итоге все равно приводят к достижению главной цели:

- Расширение бизнеса

Захват новых рынков иногда дешевле и эффективнее провести путем поглощения конкурентов, чем организовывать новые производства, открывать новые торговые точки. Много примеров в потребительском секторе. Например, покупка X5 Retail Group продуктовых сетей “Корзинка”, “Копейка” и др., присоединение к Amazon розничных магазинов здорового питания Whole Food.

- Диверсификация

Сегодня на рынке можно наблюдать много примеров, когда компании покупают бизнес, не связанный с его основной деятельностью. Например, политика слияний и поглощений Сбербанка привела к созданию целой экосистемы разных направлений и потребовала сменить название на Сбер. Или тот же самый Яндекс уже давно не только интернет-поисковик, а и много разных сервисов.

- Получение доступа к нужным ресурсам

Объединение технологий, материально-технических (машины, оборудование) и интеллектуальных ресурсов в единый производственный процесс скажется на повышение его эффективности для всех сторон сделки.

- Получение прав на новые разработки (технологии, продукты)

Крупные IT-гиганты, такие как Google, часто покупают небольшие компании, которые имеют уникальные разработки в сфере информационных технологий. Плюсом к современным продуктам и технологиям идут и интеллектуальные кадры, которые ими занимаются.

- Монополизация рынка

Неотъемлемой частью рыночной экономики является конкуренция. Поглощение мелких конкурентных предприятий помогает завоевать большую часть рынка и дает возможность устанавливать свои цены на реализуемую продукцию и услуги. Сегодня ярко проявляется монополия IT-гигантов Google и Facebook, которые стали диктовать свои условия не только в сфере информационных технологий. Их действия влияют на формирование общественного мнения, политику, экономику. Многомиллиардные штрафы от антимонопольных комитетов разных стран пока ситуацию не меняют.

- Повышение государственного регулирования экономики

В нашей стране есть предприятия и организации с большой долей государственного участия. Слияние и поглощение их с частными компаниями помогает усилить государственный контроль за той или иной отраслью. Сегодня это активно можно наблюдать в финансовой сфере, когда полугосударственные банки скупают частные структуры.

- Уход от банкротства

Если компания испытывает финансовые трудности и находится в предбанкротном состоянии, одним из вариантов выхода из сложившейся ситуации может стать присоединение к другой, более финансово устойчивой. Так, и бизнес можно сохранить, и репутацию не потерять, и дополнительное финансирование приобрести.

Виды реорганизации компаний

В зависимости от механизма объединения выделяют следующие виды реорганизации:

Горизонтальная. Объединяются компании, которые работают в одной отрасли, производят одинаковую продукцию или оказывают одинаковые услуги. Хороший пример – слияние М.Видео и Эльдорадо, нефтегазовых гигантов Exxon и Mobil. Основные цели состоят в монополизации рынка, устранении конкуренции. Это способно привести к снижению себестоимости выпускаемой продукции, работ, услуг и увеличению рентабельности. Эффект в том числе достигается за счет объединения базы поставщиков и клиентов.

Вертикальная. Объединяются компании, которые занимаются несовпадающими видами деятельности, но вместе составляют единую технологическую цепочку. Например, металлургическое предприятие и предприятие по производству изделий из металла, нефтедобывающее и производящее продукцию из нефти, сельскохозяйственное предприятие и производитель молочной или мясной продукции. Цели – в расширении ассортимента и рынков сбыта, снижении издержек производства.

Смешанная. Объединяется бизнес из разных отраслей, который не связан ни рынками сбыта, ни поставщиками друг с другом. Например, банк купил сервис по доставке еды или перевозке пассажиров, газодобывающее предприятие приобрело производителя с/х продукции. Главная цель – диверсификация бизнеса. Результат от такого непрофильного объединения может быть любой, в т. ч. и не оправдывающий ожидания.

Зачем инвестору информация о сделке M&A

То, что предприятия ищут пути повышения своей прибыли, это понятно. Но что с этой информацией делать нам, частным инвесторам? Как слияние или поглощение компаний влияет на цену их акций и можно ли на этом заработать?

Согласно закону “Об акционерных обществах” руководство поглощаемой компании обязано выставить своим акционерам оферту, т. е. предложение по выкупу акций, или обменять ценные бумаги на акции поглощающей компании. Выкуп проводится с учетом текущей рыночной цены и премии.

В большинстве случаев котировки поглощаемой компании растут на ожидании выкупа или обмена, если инвесторы видят перспективы такого мероприятия. Котировки поглощающей падают из-за ожидания значительных расходов на проведение сделки. Но есть исключения.

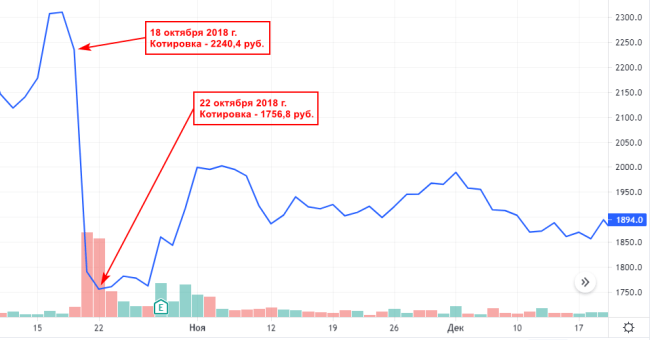

18 октября 2018 г. прошел слух о покупке 30 % доли в Яндексе Сбербанком. Котировки первого за 4 дня рухнули примерно на 22 %. Инвесторы негативно восприняли информацию о возможном росте государственного регулирования в IT-сфере.

На что обратить внимание инвестору при принятии решения о покупке или продаже акций в случае объявленной сделки M&A:

- определить тип операции – дружественное или недружественное поглощение, в последнем случае поглощаемую компанию могут разделить и распродать по частям или выжать из нее все соки и обанкротить,

- если объединение дружественное, то каковы его цели, насколько оно перспективно,

- произойдет ли смена руководства при объединения, и как менеджмент ранее себя показал с точки зрения эффективности,

- возможны ли проблемы с антимонопольным комитетом, который может запретить сделку.

Провести такой анализ обычному инвестору, а тем более начинающему, очень тяжело. Необходимо хорошо разбираться в специфике отрасли, особенностях бизнеса обоих предприятий, правовых вопросах и знать детали сделки, которые не всегда оглашаются.

Если вы считаете, что вам это не под силу, то заработать можно просто продав акции по оферте. Если вы – профессионал, то, возможно, поймаете удачу, когда:

- дождетесь роста котировок на позитивных ожиданиях инвесторов после объявления о сделке и продадите свои ценные бумаги,

- дождетесь падения котировок на слухах и негативных ожиданиях инвесторов (как это было у Яндекса) и купите акции перспективной компании по привлекательной цене.

Заключение

Реорганизация предприятий с целью повышения эффективности бизнеса – это обычная практика. Как и любая сделка, она может быть успешной, если ее инициаторы верно просчитали выгоды и оценили риски, так и неудачной. Частному инвестору пытаться предугадать экспертность менеджмента компаний – дело неблагодарное, поэтому пытаться заработать на слиянии и поглощении может оказаться себе дороже.

С уважением, Чистякова Юлия