Здравствуйте, друзья!

Я думала, что уже все пользователи банковских карт знают, как без комиссии перевести деньги в другой банк. Оказывается, я ошибалась. Постоянно сталкиваюсь с тем, что люди не слышали о такой возможности и продолжают платить комиссии. В статье рассмотрим, что такое система быстрых платежей простыми словами и зачем она нужна, как к ней подключиться и правильно использовать, чтобы бесплатно переводить деньги с карты на карту.

Что такое СБП и ее преимущества

Система быстрых платежей (СБП) – это единый сервис мгновенных переводов, который разработан Банком России совместно с Национальной системой платежных карт (НСПК) для физических и юридических лиц.

Цели разработки такой системы:

- Развитие конкуренции в сфере банковских операций.

- Повышение качества платежных услуг (низкая стоимость, высокая скорость).

- Повышение доступности услуг через снижение банковских комиссий.

- Увеличение объемов финансовых услуг, осуществляемых безналичным путем.

СБП заработала в январе 2019 г., но мы уже смогли оценить все ее преимущества:

- обычные банковские платежи идут до 5 рабочих дней, платежи через сервис проходят за секунды,

- не надо знать банковские реквизиты получателя платежа, достаточно только номера телефона и названия банка получателя,

- система работает 24 часа в сутки во все дни недели,

- высокие лимиты позволяют большинству пользователей переводить деньги с нулевой комиссией,

- регион проживания владельцев банковских счетов не имеет значения,

- помимо перевода денег по номеру телефона, с помощью этой системы можно осуществлять оплату по QR-коду товаров и услуг,

- быстрые переводы доступны не только владельцам дебетовых карт, перечисление денег возможно со счета на счет.

У системы есть не только плюсы, но и минусы:

- если банк не подключен к системе быстрых платежей, то перевести деньги на счет его клиента с использованием СБП не получится,

- лимиты на сумму транзакции есть как общие ежемесячные, так и частные, которые разные банки устанавливают на размер перевода в день,

- не все банковские организации сделали подключение и использование сервиса удобным и понятным (например, Сбербанк дает возможность моментальных переводов только в мобильном приложении, а подключение – вообще отдельный квест),

- если вы ввели неправильный номер телефона и отправили неизвестному абоненту деньги, то быстро отменить платеж не получится, придется обратиться в банк.

Опасность быстрых переводов кроется в том, что при вводе номера телефона легко ошибиться и отослать деньги не тому человеку. Этим пользуются мошенники. На вашу карту приходит незначительная сумма. Дальше звонит мошенник или приходит СМС о том, что якобы это сделано ошибочно. Просят вернуть на указанную карту. Если человек соглашается, то он может стать соучастником мошеннической схемы по обналичиванию денег и пойти под суд.

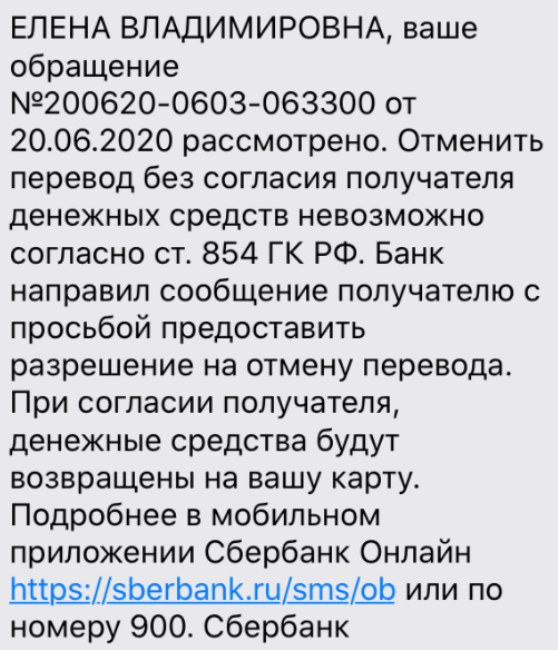

К сожалению, настоящие ошибки тоже встречаются и не всегда получается вернуть отправленные не туда деньги. Например, вот такой ответ получила Елена, когда ошиблась в одной цифре и перевела средства незнакомцу, который отказался их возвращать. В этом случае вопрос решается в полиции или через суд.

Банки-участники

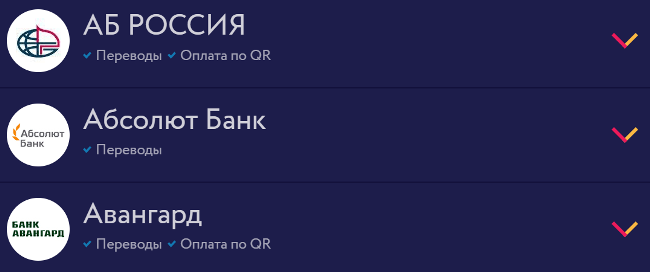

До того, как вы отдадите своей банковской организации поручение перевести деньги другому человеку, необходимо убедиться, что вы можете это сделать. На официальном сайте системы быстрых платежей есть список банков-участников. Идеально проверить подключение к системе как своего банка, так и банка получателя денег.

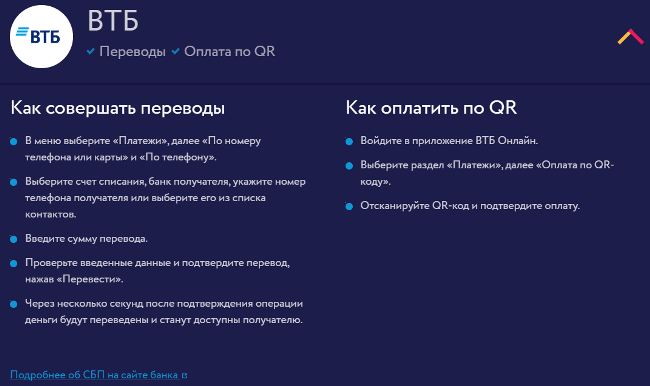

Обратите внимание, что некоторые организации участвуют только в переводах по номеру, но не подключили платежи по QR-коду.

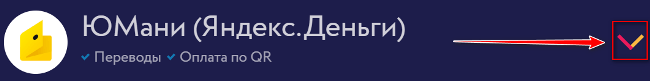

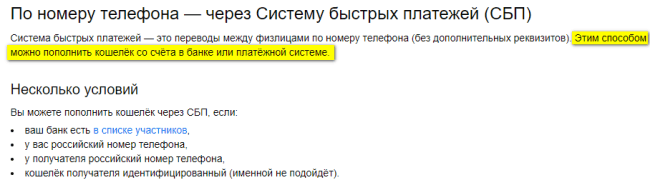

Но и это еще не вся информация, которую надо узнать. Для меня, например, актуальна была возможность транзакции с карты ЮMoney (бывшие Яндекс.Деньги) на любую другую банковскую карточку. Вот что я сделала.

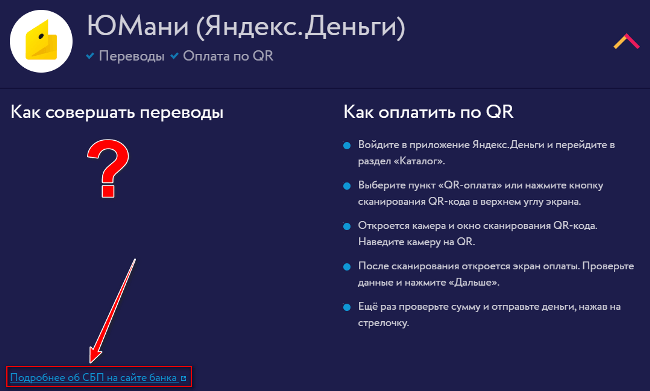

- Нашла ЮMoney (ЮМани) в списке. Убедилась, что галочки стоят напротив “Переводы” и “Оплата по QR”. Нажала на галочку, которая стоит в строке каждого банка, для получения дополнительной информации.

- Увидела, что в графе “Переводы” нет никакой информации об условиях, поэтому перешла по ссылке внизу карточки на сайт yoomoney.ru.

- На сайте указано, что с помощью СБП я смогу только пополнить свой электронный кошелек со счета другого банка, но не перевести на другую карточку деньги.

Условия использования

В каждом банке установлены свои условия пользования системой моментальных платежей. Это в основном касается лимита в сутки и комиссии за превышение максимальной суммы в месяц.

Тарифы и условия для физических лиц

Центробанк с 1.05.2020 установил максимальный размер комиссии, который могут взимать банки-участники СБП:

- до 100 000 руб. в месяц – 0 руб.,

- более 100 000 руб. в месяц – не выше 0,5 % от суммы, но не более 1 500 руб. за одну операцию.

До 30.06.2022 Центробанк не берет с банков плату за СБП по транзакциям между физическими лицами. После этой даты условия могут поменяться, в т. ч. и для нас.

Банки устанавливают собственные ограничения на размер перевода в день. Например:

- В Сбербанке можно перевести за одну операцию от 10 до 50 000 руб. В день – не более 50 000 руб.

- ВТБ – лимит в 50 000 руб. в день и за один раз. Комиссия за превышение 100 000 руб. в месяц – 0,5 % (не меньше 20 руб., не более 1 500 руб.).

- Тинькофф Банк – максимальная сумма одного платежа составляет 150 000 руб. В сутки можно делать не более 20 операций.

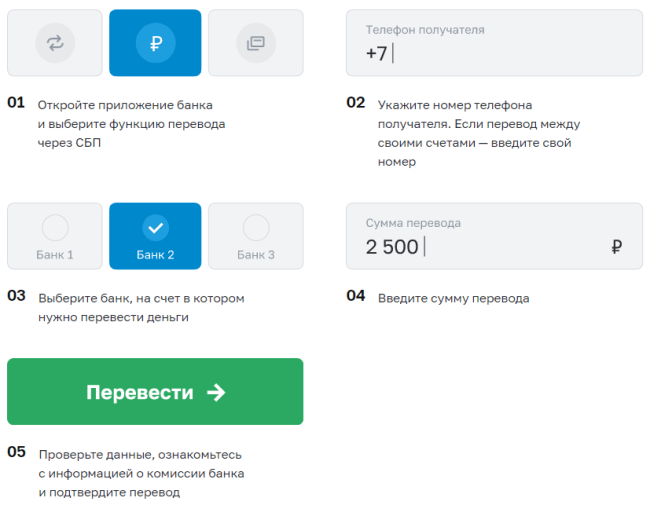

Как перевести деньги с помощью СБП

Чтобы отправить деньги с помощью этого сервиса, надо найти в приложении своего банка на смартфоне, компьютере или планшете соответствующую вкладку. Она не всегда очевидна. Например, в Тинькофф Банке это функция прячется в разделе “По номеру телефона”. Далее действуем по схеме.

Пример работы с СБП в Тинькофф Банке:

- В мобильном приложении выбрать раздел “Платежи и переводы” – “Переводы по телефону” – “По номеру”. Ввести номер телефона или выбрать из списка контактов, ввести сообщение для получателя и сумму. Нажать кнопку “Готово”.

- В приложении выбрать вкладку “Действия” – “Оплатить” – “Перевести” – “По номеру телефона”. Далее ввести номер телефона получателя средств, сообщение ему, если надо, и нажать кнопку “Перевести”.

Пример перевода в мобильном приложении Россельхозбанка:

- вкладка “Операции” – “Оплатить” – “По телефону в другой банк через СБП”,

- ввести номер телефона, сумму и сообщение получателю.

В других финансовых организациях схема примерно такая же. Имейте в виду, что приложения часто меняют интерфейс. То, что я написала сегодня на примере двух банков, завтра может быть неактуально. Все условия можно посмотреть на официальном сайте СБП. Например, в карточке ВТБ вот такая информация.

Особенности подключения СБП в Сбербанке

Некоторые банки требуют сначала совершить ряд манипуляций перед первым использованием СБП. Особенно в этом отличился Сбербанк.

Он долго сопротивлялся подключению к системе быстрых платежей. По указанию ЦБ РФ 11 системно значимых банков должны были подключиться к сервису до 1.10.2019. 10 организаций это сделали, а Сбербанк не успел или не захотел уложиться в установленные сроки.

Федеральная антимонопольная служба посчитала, что 94 % всех денежных переводов приходится именно на Сбербанк. Ущемление прав пользователей безналичных расчетов налицо. Центробанк вынес предписание об устранении нарушения и оштрафовал нарушителя. И только с апреля 2020 г. клиенты Сбербанка смогли подключиться к СБП.

Вот что для этого надо сделать:

- В мобильном приложении (в Сбербанк Онлайн на компьютере вы этого сделать не сможете) нажмите на человечка в верхнем левом углу. Так вы зайдете в свой профиль.

- Войдите в “Настройки”. Прокрутите почти до самого низа и найдите “Подключение к СБП”.

- Дайте согласие на входящие и исходящие переводы. Здесь же можно отключиться от системы, просто удалив свое согласие.

Если вы не проделаете эти операции, то не сможете бесплатно переводить деньги на карты других банков. И люди тоже не перечислят вам деньги без комиссии.

СБП для бизнеса

В системе быстрых платежей для бизнеса разработана система QR-кода. Суть ее в том, что клиент сканирует своим телефоном специальный код, попадает в банковское приложение, вводит сумму и подтверждает операцию. Для пользования новым сервисом бизнесу надо обратиться в банк и заключить договор, выбрать сценарий и начать принимать платежи от покупателей.

Сценарии использования сервиса:

- QR-наклейка. Срок действия – бессрочно. Подходит небольшим магазинам, киоскам, парикмахерским и другим точкам с небольшим потоком людей. Схема работы: банк выдает многоразовый код, владелец бизнеса приклеивает его на видном месте, покупатель считывает и оплачивает товар или услугу, банк сообщает о платеже кассиру.

- QR-код на кассе. Срок действия – 72 часа. Код может быть представлен покупателю на экране кассы или платежного терминала, при покупке в интернете на странице с оплатой, может отправляться клиенту в электронном письме, мессенджере и т. д. Далее повторяются действия, описанные в 1-м пункте.

- Мгновенный счет для интернет-торговли, когда клиент оплачивает товары через мобильный телефон.

- С 2021 г. будет действовать еще один сценарий – подписки. Это регулярные или однократные списания денег со счета подписчика в пользу организатора такой подписки.

Комиссия за пользование сервисом быстрых платежей для бизнеса не превышает 0,7 %. Размер зависит от вида платежа. Все комиссии указаны на сайте Центробанка.

Преимущества подключения к системе QR-кодов:

- мгновенная оплата и поступление денег на расчетный счет бизнеса в круглосуточном режиме,

- низкие комиссии,

- меньше времени на прием платежей по сравнению с наличными деньгами,

- повышение лояльности со стороны покупателей, что в итоге приведет к повышению товарооборота.

Заключение

СБП – удобный сервис. Я уже смогла оценить все его преимущества. Пока мне все нравится. Очень не хотелось бы, чтобы условия изменились и появились комиссии.

А вы подключились к мгновенным переводам? Проверьте все свои карты, особенно карточку Сбербанка. Мои знакомые до сих пор удивляются, что система не во всех банках подключается автоматически.

С уважением, Чистякова Юлия