Здравствуйте, друзья!

Вы обратились в банк за кредитом, как делают миллионы наших граждан. У вас стабильная работа и белая зарплата. Но денег вы не получили. Причин, почему отказывают в кредите, может быть много. Мы разберем основные из них в статье. А также расскажем, что делать, чтобы все-таки получить деньги.

Причины отказа

Согласно российскому законодательству банки могут отказать в получении кредита любому заявителю. Объяснять причину они не обязаны. Поэтому все попытки авторов статей на эту тему описать эти самые причины, остаются всего лишь предположениями.

Но иногда они основаны на интервью руководителей кредитных организаций, которые часто можно встретить в СМИ. А это уже совсем другой уровень наших предположений, основанный на экспертном мнении. Поэтому стоит прислушаться к советам, которые я даю в статье. Кому-то они точно помогут. Кому нет, может, еще и спасибо скажут, что не смогли влезть в долговую яму.

Причины отказа могут быть самыми разными. От недостаточности ваших доходов до слишком грязной рубашки или помятого лица. Но есть объективные основания для вынесения отрицательного решения, которые должен знать каждый потенциальный заемщик. Эти знания помогут лучше подготовиться к походу в банк или в крайнем случае узнать, что делать, чтобы все исправить. Тем более стоит задуматься, если во всех банках вам не дают деньги.

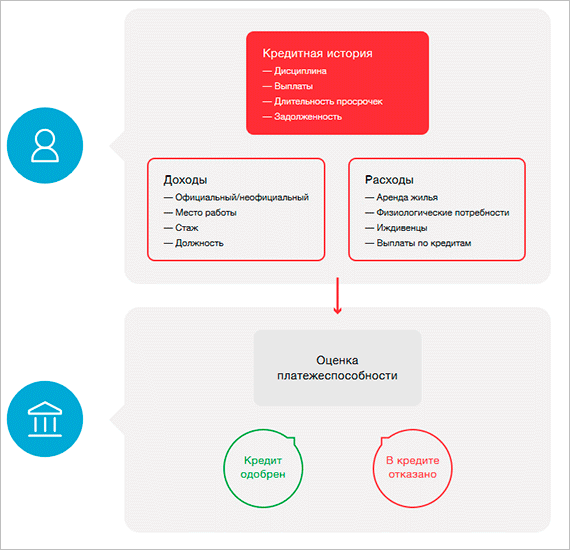

Упрощенно схему принятия банком решения о выдаче кредита можно представить так.

По каким причинам и кому чаще всего отказывают в банке? Я разделила мотивы на объективные и субъективные. Рассмотрим и те и другие.

Объективные

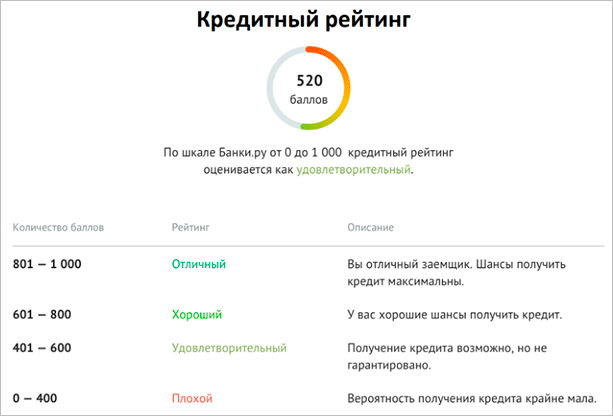

Низкий скоринговый балл. Он применяется для оценки вашего кредитного рейтинга. Чем выше балл, тем выше рейтинг, ниже риск невозврата заемных средств, выше вероятность одобрения вашей заявки. При высоком балле и условия кредитования могут быть более привлекательными.

Балл рассчитывается в автоматизированной системе, которая разрабатывается во многих бюро кредитных историй и используется во всех банках. К сожалению, нет единого программного продукта. Поэтому в разных банках вы можете получить разные значения кредитного рейтинга.

Россияне пока плохо представляют, что такое скоринговый балл, из чего он складывается, и что делать, чтобы его повысить. На Западе все заемщики знают свой рейтинг, понимают, какие факторы на него влияют, и работают над его повышением, если планируют пользоваться заемными средствами.

Центробанк сейчас изучает возможность внесения поправок в закон о кредитных историях. Хотят, чтобы любой человек при запросе своей кредитной истории получал и скоринговый балл.

Балл получается путем перевода разных параметров кредитной истории в цифровое значение. Например, на портале Банки.ру шкала от 0 до 1 000, а в НБКИ – до 850. Далее мы еще вернемся к вопросу, как узнать свой скоринговый балл.

Плохая кредитная история. Это один из самых важных критериев, по которому вам могут отказать в кредите. С 2005 года все финансово-кредитные организации обязаны сообщать сведения о выданных займах в специальные бюро кредитных историй (БКИ), с которым они заключают договор.

Если вы получали кредиты в разных банках, то и сведения об этом могут храниться в разных БКИ. Это вызывает определенные сложности, когда требуется узнать свою кредитную историю. Приходится делать запрос в несколько бюро.

В кредитную историю вносится любая, даже самая незначительная информация:

- когда и сколько получили взаймы, график погашения,

- любые просрочки в выплате долга,

- количество выданных кредитов на одного человека,

- информация о том, были ли вы поручителем,

- судебные иски со стороны банков,

- сведения о досрочном погашении кредитов и др.

Испортить историю очень просто. Например, забудете о своей кредитке, которую вы не используете и получите через какое-то время задолженность за годовое обслуживание карты, если оно предусмотрено договором с банком.

Хорошая кредитная история. Парадокс. Но это так. Слишком идеальная история – повод отказать в выдаче вам заемных средств. Если вы берете взаймы и погашаете досрочно, то банку невыгодно работать с таким клиентом. Он не получает свою прибыль за счет процентов и штрафов за несвоевременную уплату.

Отсутствие кредитной истории. Есть еще люди, которые ни разу не связывались с банком. Может, и не надо? Но если все-таки решили получить деньги в долг, будьте готовы, что вам могут отказать. Банк ничего не знает о том, насколько вы дисциплинированны. При имеющемся выборе клиентов он предпочтет не рисковать и выдать деньги уже проверенному заемщику.

Несоответствие суммы займа и доходов. На официальных сайтах банков есть кредитные калькуляторы, по которым вы можете примерно рассчитать, на какую сумму кредита рассчитывать. Надо внести свои доходы. Только не забывайте, что кроме доходов, есть еще и обязательные расходы. Если платежи за кредит превысят 40 – 50 % от ваших доходов, то вероятность получения займа приблизится к 0.

И обратная ситуация. При высокой зарплате вы запросили очень маленькую сумму кредита. Велика вероятность, что вы ее погасите досрочно, а это банку совсем не выгодно. И вызывает подозрение. Зачем вам с зарплатой 150 000 руб. получать заем в 30 000 руб.

Возраст заемщика. Многие банки выдают кредиты с 18 до 60 лет, а некоторые даже до 65 лет. Но в действительности вам могут отказать, потому что у слишком молодых нет большого трудового стажа и постоянной работы, у пожилых есть риск тяжелой болезни и смерти.

Наличие нескольких кредитов одновременно. Во-первых, вы можете не пройти по критерию достаточности доходов для погашения. Во-вторых, банк может заподозрить, что вы берете еще один кредит для погашения предыдущих. А это уже характеризует вас как безответственного заемщика.

Платежная дисциплина. Речь идет не о займах, а о выплатах по другим обязательным платежам. Например, услуги ЖКХ, алименты, штрафы ГИБДД, налоги и т. д. Если вы допускаете, что можете не платить по счетам, то что мешает это делать и по банковским платежам?

Судимости. Банки расценивают это так: преступили закон, значит, можете сделать это еще раз. Если вы были осуждены за экономические преступления, то шансы остаться без банковских денег увеличиваются.

Предоставление недостоверной информации. При заполнении сведений о себе будьте предельно внимательны. Не перепутайте номера телефонов, адреса и т. д. Все это легко проверяется службой безопасности, в случае выявления расхождений вам не одобрят выдачу кредита.

Место работы и трудовой стаж. Банки считают, что ИП – это ненадежное место работы. Сегодня есть, завтра нет. Подозрения могут вызвать и частая смена работы, ее сезонный характер и т. д. Люди важных, но опасных профессий тоже могут остаться без банковских денег. Это пожарные, сотрудники МЧС, военные. Без страхования жизни и здоровья им вряд ли удастся получить кредит на выгодных условиях.

Субъективные

К ним относятся причины, о которых вам никто никогда не скажет.

Отсутствие страхования жизни и здоровья. По закону эта процедура носит добровольный характер. Вы имеете полное право от нее отказаться. Но в таком случае часто банк выносит решение не в вашу пользу. Крупнейшие банки сейчас в условиях кредитования прописывают, что без страхового полиса ставка по кредиту увеличивается на 1 – 2 %.

Неопрятный внешний вид. В Сбербанке это называют низким уровнем социальной ответственности. Оценивает вас не машина, а человек. И если он видит мятую рубашку, грязные ботинки, взлохмаченные волосы, чувствует запах пота или перегара, то шансы получить кредит резко снижаются.

Активная жизненная позиция. Я так назвала фактор, когда человек высказывает недовольство качеством обслуживания в офисе банка, в интернете. Пишет письма-жалобы руководителям кредитной организации, в контролирующие органы. Таких берут “на заметку”.

Некоторые другие факторы, например, беременность клиентки или наличие маленького ребенка, отсутствие отметки о службе в армии у клиента призывного возраста и другие уж очень личные причины.

Получился вот такой своеобразный чек-лист для получения кредита. Пройдитесь по каждому пункту еще до обращения в банк. По многим из них можно заранее подготовиться.

Кто скажет, почему опять отказ

Если вы все-таки решили сначала подать заявку на кредит и по непонятным для вас причинам получили отказ, то проведите свое расследование и попытайтесь узнать из источников поиска информации, почему отказали.

Источник 1. Кредитная история.

Два раза в год вы имеете право бесплатно узнать свою кредитную историю. Кредитные бюро присылают ее с кредитным рейтингом. Но помните, что сначала надо узнать, где именно хранится ваша история, и только потом ее заказывать.

После получения внимательно изучите документы. Проверьте точность сведений обо всех займах. Не закралась ли техническая ошибка? Если обнаружили такую, то пишите заявление в банк, который ее допустил, для исправления данных.

Источник 2. Скоринговый балл или кредитный рейтинг.

Его можно узнать самостоятельно. Еще раз оговорюсь, что методики могут отличаться в разных банках, но примерное представление о вашей благонадежности получить все равно можно и нужно. Где взять такие сведения?

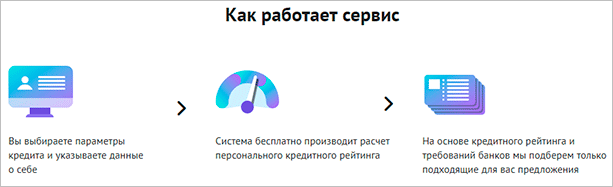

Например, на портале Банки.ру и его бесплатном сервисе “Мастер подбора кредитов”. Он пользуется популярностью – более 50 000 запросов в месяц.

Вы получите значение своего рейтинга. По критериям определите шансы на получение кредита. Кстати, на портале этот сервис и создан для того, чтобы подобрать для вас оптимальные предложения от банков на основе расчета кредитного рейтинга.

С сервисом сотрудничают такие известные и крупные банки:

- ВТБ,

- Альфа-Банк,

- Тинькофф Банк,

- Почта Банк и др.

На официальном сервисе БКИ Эквифакс вы можете бесплатно (один раз после регистрации) заказать кредитный отчет и скоринговый балл.

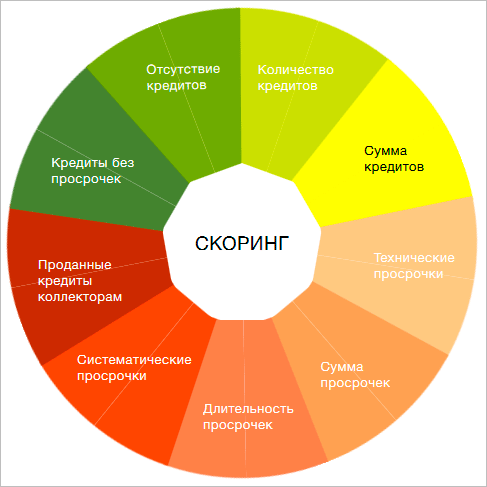

Факторы, которые влияют на результаты расчета.

В зависимости от того, какие факторы есть в вашей кредитной истории, и рассчитывается итоговая величина.

Источник 3. Получить информацию непосредственно у работников банка. Например, Сбербанк утверждает, что сообщает клиенту причину отказа. Я не могу это проверить, потому что ни разу не брала там кредит.

Источник 4. Обратиться к кредитному брокеру. Услуга не бесплатная, но он проанализирует всю имеющуюся информацию и сэкономит вам много времени.

Forbes провел опрос представителей банков по поводу вероятных причин отказа в кредите. Их оказалось две. Это плохая кредитная история и большое количество кредитов на одного заемщика. Сбербанк в половине случаев отказывает именно по этим причинам. У некоторых банков этот процент доходит до 70 %.

Что делать для повышения шансов на одобрение заявки

Предлагаю воспользоваться этими рекомендациями:

- Внимательно прочитайте условия, которые выдвигает банк к потенциальному заемщику. Они есть на официальном сайте кредитной организации. Не поленитесь и прочитайте приложенные документы – те, что мелким шрифтом на 50 страницах.

- Закажите кредитную историю и скоринговый балл. Проверьте документы на достоверность внесенных туда сведений. Оцените шансы на получение займа по рейтингу. Если они слишком малы, то стоит заранее подумать о возможности привлечения поручителя, страховки. На многие прегрешения банки закрывают глаза, если есть обеспечение кредита (автомобиль, квартира).

- Проверьте, нет ли у вас непогашенных задолженностей. Вам в помощь портал Госуслуги, сайты судебных приставов и налоговой службы.

- Закажите на работе справку о доходах и рассчитайте на кредитном калькуляторе ежемесячные платежи. Адекватно оцените ваши финансовые возможности. Они должны быть минимум в 2 раза выше, чем сумма платежей.

- Внимательно заполните заявку на кредит. Любая опечатка приведет к тому, что служба безопасности расценит это как фальсификацию данных.

- Приведите свой внешний вид в порядок.

Если не знаете, где взять кредит, то в отдельной статье я сравнила для вас банки с лучшими условиями.

Заключение

Думаю, что статья получилась исчерпывающей. Сложно найти еще причины, по которым откажут в кредите. Я прочитала интервью с несколькими руководителями крупнейших банков и БКИ. Полученную информацию структурировала и оформила в статье.

Если вы или ваши знакомые столкнулись с другими ситуациями, буду рада внести этот опыт в текст. Объем кредитования в стране продолжает расти, поэтому, думаю, он будет нелишним.