Здравствуйте, друзья!

Страховые услуги остаются у нас в стране пока мало привлекательными для клиента. Тогда как в развитых странах это не только отличный инструмент для защиты, но и сохранения и накопления денег на определенные цели. Наши страховые компании тоже стали разворачиваться в эту сторону и предлагают накопительное страхование жизни. Что это такое и можно ли с помощью него накопить, например, на безбедную пенсию, и будет темой нашей очередной статьи.

Как работает НСЖ

Накопительное страхование жизни (НСЖ) – это долгосрочная программа, которая совместила в себе сразу 2 инструмента: защита жизни человека и накопление денег.

Часто такие программы открывают на образование детей, дополнительную пенсию после ухода с работы и т. д. Но с этой задачей справится и банковский вклад. А это более знакомый и удобный для россиян инструмент. Чем отличается от него НСЖ? Дело в том, что полис не только помогает копить, но и устраняет риски, которые наступают при смерти, потере трудоспособности страхователя. Рассмотрим подробнее, как это работает.

Механизм работы НСЖ:

- Вы определяете сумму, какую хотите накопить, и срок, к которому это надо сделать.

- Выбираете страховую компанию и программу, наиболее удовлетворяющую ваши ожидания.

- Подписываете договор и начинаете регулярными платежами вносить взносы, определенные вашей страховой организацией. Так, год за годом, происходит накопление средств.

- Страховщик инвестирует ваши средства в консервативные инвестиционные инструменты, тем самым позволяя деньгам зарабатывать.

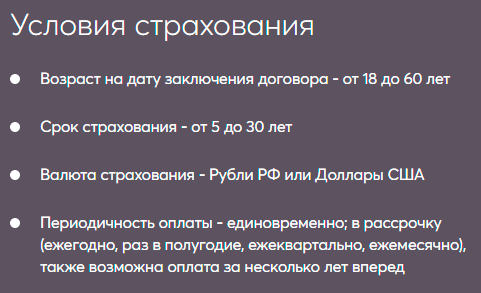

- Но помимо накопления, полис еще и защищает жизнь. Эта функция является очень важной, ведь срок действия программы от 5 до 40 лет. Вряд ли вы можете на такое длительное время быть на 100 % уверенным, что ничего плохого не случится.

- Если страховой случай не наступил, то через оговоренный срок страхователь получает всю накопленную за эти годы сумму с учетом инвестиционного дохода.

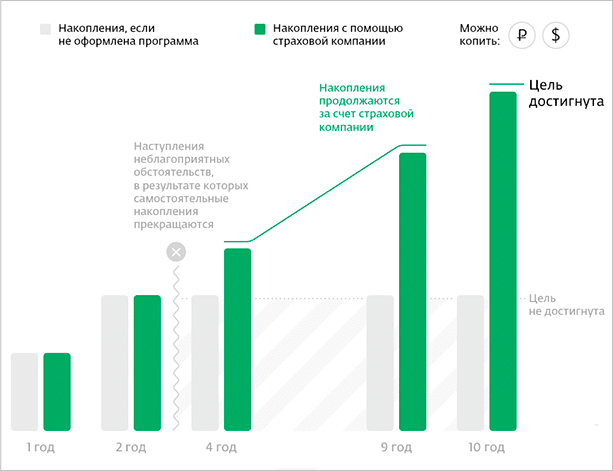

- Если человек уходит из жизни раньше, чем сформировал планируемый капитал, то страховщик выплачивает лицу, указанному в договоре как выгодоприобретатель, всю сумму по договору. Даже если прошло совсем немного времени, и человек успел сделать всего один взнос. Либо возможен другой вариант: страховая компания сама вносит платежи в последующие годы, пока не накопит зафиксированный в договоре капитал.

Последний пункт является ключевым отличием страхового полиса от банковского вклада. По депозиту наследник получит только сумму, накопленную к дате печального события и ни рублем больше. Есть и другие отличия, о которых тоже поговорим в статье.

Вот как иллюстрирует Сбербанк свою программу страхования.

При таком поверхностном рассмотрении выходит, что НСЖ – это отличный инструмент для создания капитала. Но это только на первый взгляд.

Раз инструмент состоит из накопления и защиты жизни, рассмотрим его с этих двух сторон:

- Ваши деньги инвестируются в безрисковые активы, которые дают совсем небольшой доход (чуть больше инфляции). Поэтому, если вы решили выбрать НСЖ в качестве инструмента для инвестирования, есть более эффективные.

- Страхование жизни. Чтобы использовать НСЖ в качестве страхового полиса и защитить себя и свою семью от неблагоприятных событий, придется вносить ежегодно приличные суммы денег. Эту функцию отлично выполняют обычные договоры страхования жизни с гораздо меньшими годовыми взносами.

Если вы читали книги по инвестированию, то наверняка видели основные этапы, которые должен пройти любой инвестор на своем пути к финансовой независимости:

- Создание финансовой подушки безопасности.

- Защита жизни и здоровья главного инвестора и кормильца семьи.

- Непосредственно само инвестирование.

Вот именно для выполнения второго требования и разработаны программы страхования. Но накопительные не выполняют этой функции на 100 %.

Совсем другое дело, если мы имеем дело не с накопительным, а с инвестиционным страхованием жизни (ИСЖ). Не стоит путать эти два понятия. ИСЖ – более привлекательный инструмент, для которого я отвела отдельный раздел в статье. К нему точно стоит присмотреться.

Еще один вопрос, который интересует клиентов страховых программ: “Что будет, если досрочно расторгнуть договор?” В этом случае вы будете иметь дело с выкупными суммами. То есть вернут вам не все деньги, а только их часть. Процент возврата зависит от условий конкретной программы и организации.

Я приведу пример страхового полиса моего мужа. У него не НСЖ, а ИСЖ, но сути это не меняет. Принцип действия одинаковый. Выкупная сумма зависит от срока страхования по договору и количества уже выплаченных годовых взносов.

Выкупная сумма в процентах от уплаченных страховых взносов

| Количество полностью оплаченных ежегодных взносов | Срок договора страхования | ||

| 10 лет | 20 лет | 30 лет | |

| 1 | 0 % | 0 % | 0 % |

| 2 – 4 | 55 % | 45 % | 35 % |

| 5 – 9 | 70 % | 65 % | 55 % |

| 10 | 95 % | 70 % | 65 % |

| 11 – 19 | 70 % | 65 % | |

| 20 | 95 % | 75 % | |

| 21 – 29 | 75 % | ||

| 30 | 95 % | ||

| После накопительного периода | 100 % | ||

У моего мужа заключен договор на 20 лет. Если он захочет расторгнуть его, например, через 2 года, то вернет только 45 % от вложенного капитала, через 10 лет – 70 %. Поэтому расторгать договоры страхования – себе дороже.

ИСЖ: отличия и преимущества перед НСЖ

Еще один вид страхования жизни – это инвестиционное страхование. Как я уже сказала, оно намного привлекательнее накопительного. В самом слове “инвестиционное” заложено главное отличие – такое страхование в большей степени ориентируется на получение значительного инвестиционного дохода на вложенный капитал.

На Западе такие программы получили название Unit Linked или “английский способ инвестирования”. Они очень популярны в развитых странах. Иностранные страховые компании заходили и на российский рынок, наши инвесторы получили возможность накопить на свою будущую пенсию при одновременной защите жизни.

Но, к сожалению, из-за санкций большинство крупных компаний ушли из России. По оставшимся страховщикам условия подходят только очень состоятельным клиентам. Например, в известной Investors Trust единовременный взнос составляет от 75 000 $ США.

Но и в России стали появляться аналогичные программы с более доступными условиями вхождения. Например, по договору, который заключил мой муж с одной крупнейшей отечественной страховой компанией, действуют такие условия:

- срок – 20 лет,

- ежегодный взнос – 120 000 руб.,

- после окончания накопительного периода гарантируется выплата – 3 120 000 руб. (120 000 х 20 лет х Повышающий коэффициент 30 %),

- смерть застрахованного лица – 1 800 000 руб. выплачивается выгодоприобретателю по договору,

- со 2-го года действия договора возможны частичные изъятия средств,

- капитал вкладывается в отечественный или зарубежный фондовый рынок на выбор страхователя,

- ежегодно начисляется инвестиционный доход (за последние несколько лет он составлял 10 – 12 %).

Со 2-го года инвестиционный доход можно снимать и использовать на свое усмотрение, а можно оставлять на счете, тогда эти деньги продолжат работать и генерировать доход по формуле сложного процента.

Естественно, вкладывать весь свой капитал в такие программы нельзя. Существуют риски, о которых еще поговорим. Но как создание защиты для главного кормильца семьи и низкорискованный инструмент для инвестирования, она выглядит привлекательно.

Обзор программ страхования

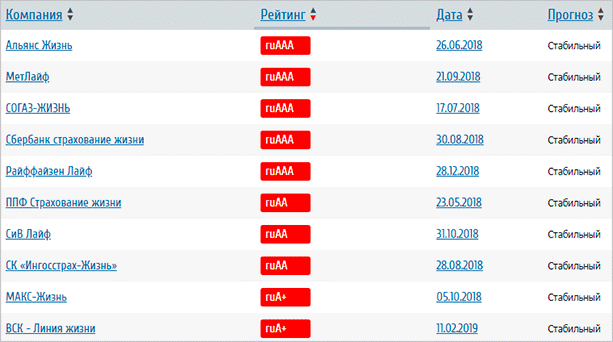

Вернемся к НСЖ и рассмотрим условия по программам крупных игроков на страховом рынке. Есть два крупнейших рейтинговых агентства, АКРА и Эксперт РА, которые анализируют показатели деятельности компаний и присваивают им рейтинг. Советую выбирать страховщиков, которые, во-первых, вообще входят в рейтинги, во-вторых, занимают там лидирующие позиции.

Например, первая десятка лидеров рынка у агентства Эксперт РА выглядит следующим образом.

Обратите внимание, что такая известная всем россиянам компания, как Росгосстрах, не вошла в рейтинг. Но этому есть объяснение. Рейтинг составлен по страховщикам, которые специализируются на страховании жизни. Несколько лет назад от Росгосстраха отделился бывший Росгосстрах Жизнь и переименовался в Капитал Лайф. Пока идут судебные разбирательства.

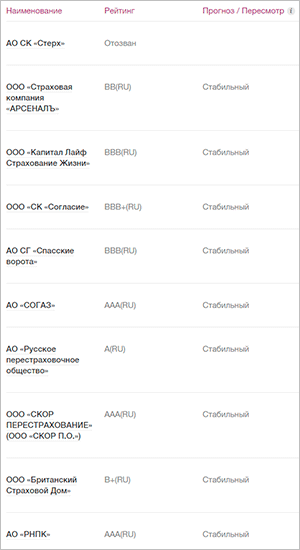

У агентства АКРА видим другую картину. В данный рейтинг попали всего 9 компаний. Значит, среди них смело можно выбирать своего страховщика.

Для обзора возьму компании из рейтинга Эксперт РА, потому что он составлен как раз по программам страхования жизни.

Альянс Жизнь

Предлагает 3 программы:

- “Стиль жизни” для тех, кто хочет сохранить привычный образ жизни на долгие годы,

- “Подарок ребенку” – программа для накопления на образование детей, на обеспечение хорошего старта во взрослой жизни,

- “Золотая пора” для будущих пенсионеров и формирования прибавки к государственной пенсии.

По программе “Стиль жизни” условия стандартные для всех аналогичных предложений:

К страховым рискам относятся:

- Смерть застрахованного по любой причине.

- Инвалидность с установлением I, II групп инвалидности в результате несчастного случая или заболевания (с освобождением от уплаты страховых взносов по отдельным страховым рискам).

- Первичное диагностирование критического заболевания.

- Травма в результате несчастного случая.

Страхователь имеет право на получение инвестиционного дохода. Но компания отдельно сообщает, что по итогам года размер дохода может составить 0 %.

Сумма взносов, периодичность и срок договора устанавливаются индивидуально для каждого клиента.

Другие программы отличаются от выше рассмотренной составом страховых случаев. Например, в программе “Подарок ребенку” выплаты производятся в том числе и по инвалидности самого ребенка, а не только родителя.

МетЛайф

Это международная компания, которой уже 150 лет. Она предлагает множество программ. Например, инвестиционно-накопительное страхование жизни “Капитал+”:

- Вы самостоятельно выбираете сумму накопления, срок и периодичность взносов.

- Предусмотрена ежегодная индексация взносов.

- При наступлении страхового случая выплаты за страхователя производит до конца срока сама компания.

- Страховое возмещение значительно превосходит сумму накапливаемого капитала.

- Дополнительный доход возможно получать с 3-го года действия программы.

- После окончания накопительного периода капитал можно полностью снять со счета вместе с инвестиционным доходом или разделить на периодические ежемесячные выплаты.

Согаз-Жизнь

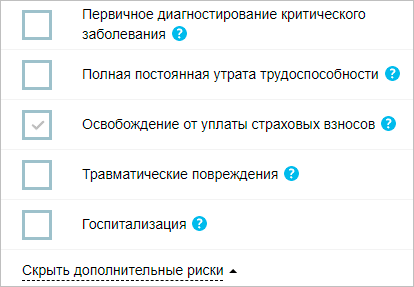

Предлагает несколько программ на детей, будущую пенсию и крупные покупки. Например “Копилка” ничем не отличается от разобранных выше программ. К договору можно подключать дополнительные риски. Естественно, стоимость взносов будет при этом выше.

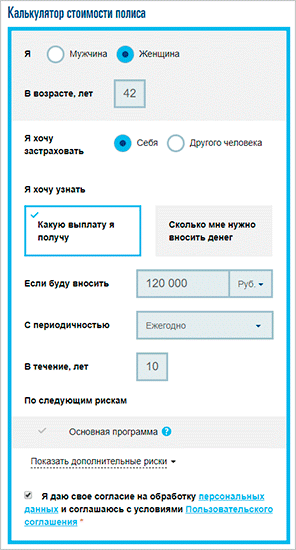

На сайте есть калькулятор стоимости полиса. Я задала для примера параметры для себя. В выпадающем окне можно выбрать дополнительные риски.

Через 10 лет я получу 1 291 928 руб. Если бы я не подключала дополнительный риск, то получила бы 1 320 135 руб.

Если нужно узнать величину взноса при известной сумме капитала, которую хотите накопить, то в том же калькуляторе ставите галочку в нужном месте и получаете результат. Я, например, хочу через 10 лет накопить 5 млн рублей. Мой ежемесячный платеж в таком случае будет 38 450 руб.

Сбербанк страхование жизни

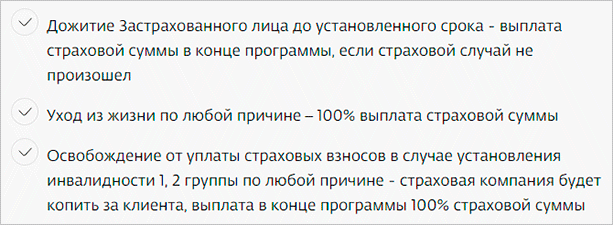

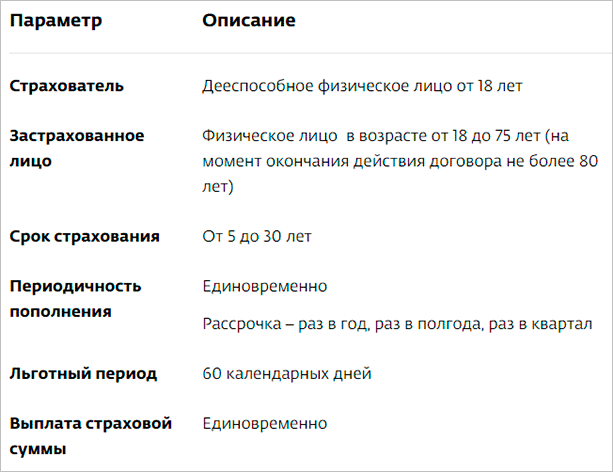

Программа “Семейный актив” покрывает следующие риски:

Параметры программы на следующем скрине.

А тот пример, что я вам привела со страховым полисом мужа, касается компании Капитал Лайф (бывшая Росгосстрах Жизнь) и ее программы “Управление капиталом 360”.

Плюсы и минусы

Есть несколько важных преимуществ НСЖ, которые я не описала. Оставила их именно для этого раздела. Это, в первую очередь, налоговые льготы и юридическая защита. Об этом сейчас и расскажу подробнее.

Во-первых, в соответствии с Налоговым кодексом затраты на страхование жизни подпадают под действие статьи о социальных вычетах. Это означает, что ежегодно вы можете возвращать от государства 13 % от годовых взносов страховщику, но не более, чем со 120 тыс. рублей. Договор должен быть оформлен на срок не менее 5 лет. В случае его досрочного расторжения налоговые вычеты придется вернуть государству.

Во-вторых, подоходным налогом не облагаются выплаты в связи со смертью и причинению вреда здоровью застрахованного лица.

В-третьих, НДФЛ облагается прибыль, которую получает застрахованное лицо, но только свыше ключевой ставки Центробанка.

Юридическая защита:

- При разделе имущества разводящихся супругов страховой капитал не подлежит делению. Он полностью остается в распоряжении застрахованного лица.

- В случае наступления смерти страхователя наследники не ждут 6 месяцев, чтобы получить наследство. Обычно в течение нескольких дней сумма накопленного капитала поступает выгодоприобретателю.

- Страховой капитал не может быть арестован судебными приставами или конфискован по решению суда.

- В качестве выгодоприобретателя не обязательно должны быть указаны прямые наследники. Это может быть кто угодно. Договор гарантирует, что именно этот человек получит выплаты.

Какие еще плюсы имеют полисы НСЖ:

- неизменность условий договора на протяжении всего срока его действия, а это, напомню, от 5 до 40 лет,

- дисциплинирует страхователя и защищает его деньги от него самого, а это приводит к приобретению таких полезных навыков, как экономия, сбережение и накопление,

- если страховой случай наступил, то выплаты могут в несколько раз превысить уже вложенную сумму,

- не только помогает копить, но и защищает жизнь и здоровье, гарантирует получение капитала даже в случае смерти страхователя человеком, который указан в договоре в качестве выгодоприобретателя.

Минусы:

- капитал никак не застрахован от банкротства и отзыва лицензии, поэтому так важно серьезно подойти к выбору страховщика,

- досрочное расторжение договора приведет к большим финансовым потерям,

- низкий уровень доходности, чтобы воспринимать этот инструмент как основной для инвестирования,

- долгосрочность программы – никто не может знать, сможет ли он через несколько лет вносить периодические платежи, а расторжение договора приведет к потерям.

Заключение

Идея совместить в одном продукте возможность копить и защиту своей жизни – замечательная. Но пока риски слишком высокие, чтобы большая часть населения заинтересовалась такими программами. И, если сравнивать плюсы и минусы НСЖ и ИСЖ, то перевес будет, однозначно, в сторону последнего.