Здравствуйте, друзья!

По версии авторитетного финансового интернет-портала Банки.ру кредитная карта ВТБ Мультикарта стала лучшей картой 2017 года. Банк запустил ее только в июле 2017 г., и она уже завоевала 1-е место в номинации “Банковская карта года”.

Естественно, возникло желание подробнее на нее взглянуть. Чем кредитка отличается от карт, ранее рассмотренных мной? Перед прочтением статьи вспомните банковские термины в статье о том, что такое кредитная карта, потому что они нам опять пригодятся.

Как заказать и получить?

4 шага, чтобы заказать и получить кредитку Мультикарта:

Шаг 1. Оформить заявку онлайн на сайте.

Она представляет собой стандартную форму с заполнением полей:

- личные данные (ФИО, пол, дата рождения, номер телефона и адрес электронной почты),

- информация по вашей карте (кодовое слово, кредитный лимит, город и офис получения, имя на карте),

- данные о работе (форма трудоустройства, ИНН работодателя, название организации-работодателя, месячный доход на основной работе).

Ежемесячный доход должен быть не менее 15 тыс. рублей. Величина кредитного лимита зависит от комплекта подтверждающих документов.

Шаг 2. Банк в течение 1 дня принимает решение о выдаче кредитки и сообщает об этом по СМС и электронной почте.

Шаг 3. О готовности карточки так же сообщат по СМС и электронной почте.

Шаг 4. Последний шаг – собрать весь комплект документов и прийти в выбранный офис для получения кредитки.

К заемщику банк предъявляет следующие требования:

- возраст 21 – 70 лет (поэтому картой могут пользоваться и пенсионеры),

- гражданство РФ, постоянная регистрация в регионе нахождения офиса банка,

- ежемесячный доход свыше 15 тыс. рублей.

Для получения карточки необходимо предоставить паспорт гражданина РФ и документы на выбор. Более подробно я расскажу о них, когда буду рассматривать кредитный лимит. Его величина зависит именно от предоставленных документов.

Тарифы

Условия тарифов по Мультикарте представлены в таблице.

| Наименование тарифа | Величина тарифа и условия |

| Кредитный лимит | До 1 000 000 руб. |

| Беспроцентный льготный период | До 50 дней |

| Годовое обслуживание | 0 руб. |

| Ставка процента по кредиту | 26 % |

| Ежемесячный минимальный платеж | 3 % от задолженности на последний календарный день месяца плюс сумма процентов, выставленных к погашению. |

| Комиссия за выдачу наличных | 5,5 % от суммы снятия (min 300 руб.) |

| Лимит на снятие наличных денежных средств | 350 000 руб. в день, но не более 2 000 000 руб. в месяц. |

| Пени за несвоевременное погашение кредита | 0,1 % в день от суммы невыполненных обязательств |

| Штрафы за превышение установленного лимита кредита | 0,1 % в день от суммы превышения |

Расписанные в таблице тарифы выглядят привлекательно. Но дальше мы рассмотрим условия, которые должны быть соблюдены заемщиком для получения некоторых заявленных тарифов.

Условия пользования

Расчет кредитного лимита

Величина кредитного лимита рассчитывается банком в индивидуальном порядке. Но заемщик может повлиять на решение банка.

Если вы рассчитываете на лимит в размере до 100 тыс. рублей, то вам достаточно предоставить в банк паспорт гражданина РФ и один документ на выбор (загранпаспорт или свидетельство о регистрации автомобиля).

Если вы хотите оформить сумму кредитных денег более 100 тыс. рублей, то обязаны подтвердить свой доход одним из следующих способов:

- справка по форме банка или 2-НДФЛ,

- выписка с личного банковского счета,

- справка с места работы.

Условия бесплатного обслуживания

Заявленная комиссия в 0 руб. за пользование карточкой доступна, только если будет соблюдено одно из условий:

- Сумма оплаты покупок по карте в месяц превышает 15 тыс. рублей.

- Минимальный остаток на счете – 15 тыс. рублей.

- Регулярное поступление пенсии.

- Поступления зарплаты или других выплат от юридического лица не менее 15 тыс. рублей в месяц.

Если не соблюдается ни одно из условий, то обслуживание за месяц составит 249 руб.

Беспроцентный период

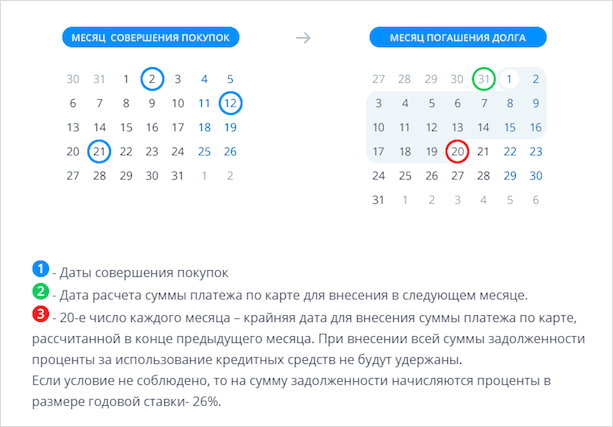

Со льготным периодом, в течение которого вы можете пользоваться кредитными ресурсами и не платить за это банку, тоже не все просто. Он составляет 50 дней. При этом является нечестным. Что такое честный и нечестный льготный период, я писала в статье о грамотном пользовании кредиткой.

Банк требует полного погашения кредита до 20 числа следующего месяца. Если вы вносите только минимальный платеж, то вам не возобновляется беспроцентный период, и начинают начисляться проценты на сумму долга. Вот как это выглядит.

Бонусная программа банка ВТБ

У банка очень интересная и разнообразная бонусная программа. Каждый месяц можно подключать на карту различные опции. По каждой из них действуют свои правила. Давайте с ними разберемся.

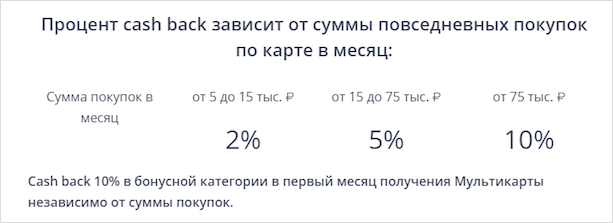

Опции “Авто” и “Рестораны”

По этим опциям можно получить максимальный размер возврата средств с каждой покупки (cash back) – до 10 %.

В категорию “Авто” входят оплата на АЗС и плата за парковки. А в категорию “Рестораны” включены не только плата за рестораны и кафе, но и билеты в театр и кино.

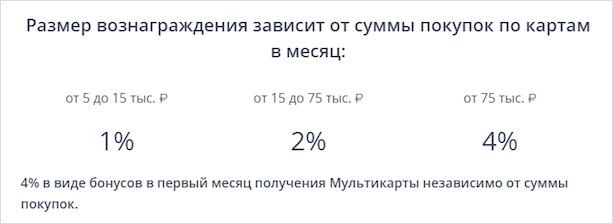

Опции “Коллекция” и “Путешествия”

По этим категориям максимальный возврат составляет 4 %.

Накопленные бонусы в категории “Коллекция” обмениваются на товары из каталога банка, размещенного на сайте. 1 % равен 1 бонусу за каждые 100 руб. покупки, 2 % – 2 бонусам и т. д. По категории “Путешествия” копятся мили, которые обмениваются на ж/д и авиабилеты, бронирование отелей и автомобилей.

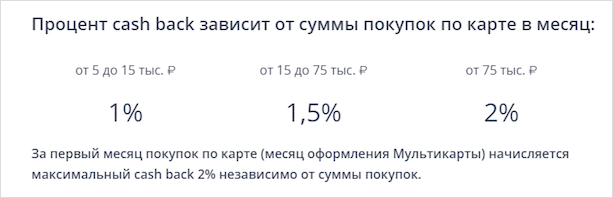

Опция “Cash back”

Это стандартная опция для повседневных покупок. Процент возврата также зависит от суммы трат за месяц. Максимальный составляет 2 %.

Подключение опции “Сбережения”

К Мультикарте можно подключить накопительный счет и опцию “Сбережения”. Как это работает? Вы пользуетесь кредитной картой и одновременно копите деньги на накопительном счете.

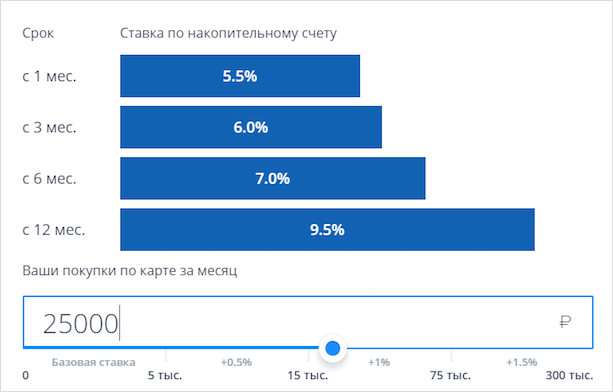

Процентная ставка, которая начисляется по вкладу, будет зависеть от ежемесячной суммы покупок, которые вы оплачиваете кредиткой. Максимальный процент составляет 10 % при покупках от 75 тыс. рублей.

| Сумма покупок в месяц, руб. | С 1-го месяца, % | Со 2-го месяца, % | С 3-го месяца, % | С 6-го месяца, % | С 12-го месяца, % |

| 0 – 5 000 | 5,5 | 4,0 | 5,0 | 6,0 | 8,5 |

| 5 000 – 15 000 | 5,5 | 4,5 | 5,5 | 6,5 | 9,0 |

| 15 000 – 75 000 | 5,5 | 5,0 | 6,0 | 7,0 | 9,5 |

| от 75 000 | 5,5 | 5,5 | 6,5 | 7,5 | 10,0 |

Проценты начисляются ежемесячно, и вы можете снимать средства без потери начисленных процентов.

На сайте есть удобный калькулятор, с помощью которого вы можете определить, какой процент на накопительный счет будет начислен в том или ином месяце. Например, я оплатила 25 тыс. рублей кредиткой, тогда в зависимости от срока моего вклада проценты будут следующие.

Плюсы и минусы

Кредитка Мультикарта от ВТБ заслуживает внимания. Есть свои достоинства, есть и недостатки.

Плюсы:

- Возраст заемщика ограничивается 70 годами, поэтому на получение карты могут рассчитывать и пенсионеры.

- Большая сумма кредитного лимита. Клиент может рассчитывать на сумму до 1 млн. руб.

- Бесплатное обслуживание при условии выполнения требований банка. И условия эти вполне выполнимы рядовым пользователем.

- Возможность подключить накопительный счет с высокой процентной ставкой (до 10 %).

- Разнообразная бонусная программа, которую можно менять каждый месяц.

- Развитая сеть банкоматов.

Недостатки:

- Требуется справка о доходах, если рассчитываете на одобрение лимита более 100 тыс. рублей.

- Получение карты возможно только в офисе банка. По отзывам клиентов любая проблема требует посещения отделения, что не всем удобно.

- Нечестный беспроцентный период, когда необходимо погасить всю сумму кредита, чтобы льготный период продлился на следующий месяц.

- Неудобное мобильное приложение.

- Некомпетентность сотрудников, частые технические сбои в обслуживании кредитки, длительное решение возникающих проблем. Но это беда многих банков, к сожалению.

Изучая отзывы пользователей кредитки, неоднократно встречала такую проблему: увеличение кредитного лимита без согласия заемщика, т. е. в одностороннем порядке. А в момент редактирования этой статьи, моя знакомая столкнулась с этим. Пришлось ей тратить свое время, чтобы отказаться от навязанной услуги, а для этого посетить офис банка.

Заключение

Это уже не первая кредитная карта, по которой я делаю обзор. Под раздачу попали:

- Сбербанк,

- Альфа-Банк,

- Тинькофф Банк,

- Хоум Кредит Банк,

- Совкомбанк с Халвой.

Стараюсь подходить к анализу объективно. Весь материал берется с официального сайта банка, в том числе из банковских документов, написанных мелким шрифтом. Внимательно изучаются отзывы пользователей на вызывающих доверие порталах (например, Банки.ру).

Сама не являюсь счастливой обладательницей ни одной кредитной карты, поэтому обвинить меня в предвзятости сложно. Мультикарта от ВТБ – неплохое предложение. Считаю, что к нему стоит повнимательнее присмотреться. Для ценителей кэшбэка здесь есть, где развернуться. А любителей копить порадует возможность подключить опцию “Сбережения” и пополнять вклад под хороший процент.

Как написано в одном из отзывов, идеальных банков не существует. Полностью с этим согласна. Я еще и экономист, поэтому отдаю себе отчет, что банк – это коммерческая структура, главная цель которой – заработать. А некоторые все еще пытаются найти халяву. Если нашли ее, напишите в комментариях, с удовольствием сделаю обзор по этому предложению. Пока можно изучить варианты в статье про лучшие кредитные карты.

Чтобы не пропустить новые обзоры и новые статьи о финансах и фрилансе, подписывайтесь на блог. Мы стараемся готовить для вас по-настоящему экспертный материал.