Здравствуйте, друзья!

В конце апреля 2021 года в России насчитывалось более 2 млн человек, которые являются самозанятыми. Ежедневно цифра вырастает на 5 тыс., поэтому вполне возможно, что к концу лета самозанятых будет не меньше 2,5 млн.

Если вас тоже интересует, как оформить самозанятость, что это вообще такое и зачем нужно ее оформлять, предлагаю прочитать статью. Из нее вы узнаете не только о получении статуса самозанятого и способах регистрации, но и о налогах, которые надо будет платить, взносах и пенсии, а также ограничениях и штрафах.

Особенности самозанятости

Самозанятые – это условное название людей, платящих налоги на профессиональный доход. Налог на профессиональный доход, или НПД, не является дополнительным налогом. Это специальный добровольный налоговый режим, который актуален с 2019 года и будет действовать одно десятилетие.

НПД подходит для тех людей, которые самостоятельно производят какие-либо продукты и товары или оказывают услуги. Плюс к этому надо учитывать и соблюдать следующие условия:

- Налогоплательщики не имеют работодателя и не заключают трудовой договор.

- Сами не нанимают персонал и не заключают трудовые договоры.

- Доход в год не превышает 2,4 млн руб., при этом нет ограничения месячного дохода, например, в январе можно получить 20 000 руб., в феврале – 5 000 руб., а в марте – 1 млн руб.

Если прибыль за 12 месяцев составит более 2,4 млн руб., человек больше не считается самозанятым и платит налоги по другому налоговому тарифу: физлицо отдает 13 % НДФЛ от суммы заработка, а ИП переводят на общую систему налогообложения.

Режим НПД доступен всем гражданам России и стран Евразийского экономического союза: Казахстана, Армении, Киргизии и Беларуси.

Оформить и назвать себя самозанятым лицом можно с 16 лет, но с одним условием: требуется письменное согласие родителей.

Платить НПД могут представители следующих профессий:

- мастер маникюра,

- водитель,

- репетитор,

- няня,

- сантехник,

- фотограф,

- переводчик,

- дизайнер,

- швея,

- юрист,

- организатор мероприятий,

- копирайтер,

- писатель,

- программист и другие.

Также НПД платят арендаторы, сдающие жилые помещения.

Не запрещается открывать собственный интернет-магазин, но только если соблюдать следующие правила:

- продавать только собственную продукцию или услуги,

- фиксировать каждую покупку,

- отправлять товар без использования наемных работников.

А теперь рассмотрим виды деятельности, которая запрещена для людей, оформляющих самозанятость:

- Торговля маркированными, подакцизными товарами, например, алкогольной или табачной продукцией, туалетной водой, постельным бельем.

- Перепродажа товаров, имущественных прав, кроме продукции, используемой для личных нужд.

- Доставка товара и прием оплаты, не считая тех случаев, когда у курьера имеется кассовая техника, которая предоставлена продавцом.

- Добыча и продажа полезных ископаемых.

- Работа по договорам поручения, комиссии или в качестве агента.

Налоговый режим НПД не подходит и работникам, которые получают оплату не деньгами, а каким-либо другим способом, например, продукцией. Это уже считается доходом в натуральной форме.

Есть случаи, когда деятельность, из-за которой и оформляется самозанятость, не основная, а есть еще и работа по трудовому договору. Человеку можно совмещать оба вида труда. Но в этом случае надо платить и НДФЛ, и НПД. Также пенсионеры могут одновременно быть самозанятыми и сохранять право на индексацию пенсии, получение компенсаций и льгот.

Кроме этого, в список преимуществ самозанятости также попадает следующее:

- Нет необходимости сдавать декларации и отчеты.

- Единоразовый налоговый вычет.

- Не обязательно вносить взносы на пенсионное страхование.

- Автоматическое начисление налога.

- Не нужно регистрировать ИП.

- При наличии работы по договору заработная плата не имеет отношения к налогу на профессиональный доход, а стаж работы не прерывается.

- Не нужно кассовое оборудование, чек формируется автоматически в приложении.

- Легко получить справку о доходах. Она формируется в приложении “Мой налог” или его веб-версии. Подробнее о них я расскажу чуть позже.

Но есть и недостатки у НПД:

- Отсутствуют социальные выплаты, больничные и декретные.

- Нельзя нанимать работников.

- Самозанятость подходит не для всех профессий.

- Надо учитывать лимит по годовому доходу.

- Трудовой стаж засчитывается, только если вносить добровольные взносы.

Взносы и пенсия

Как я уже писала ранее, вносить или не вносить страховые взносы – индивидуальное решение каждого человека. Отчисления в пенсионный фонд направляются на добровольной основе. Для этого надо отправить заявление в ПФР и каждый месяц вносить по 22 % от МРОТ. Именно 22 % – это ставка взноса обязательного пенсионного страхования.

Можно легко рассчитать сумму, которую нужно внести за 2021 год: 12 792 руб. * 22 % * 12 месяцев = 33 770,88 руб.

Если желания отчислять такие деньги нет, то пенсия все равно будет гарантирована, но лишь минимальная. Социальная пенсия предоставляется всем гражданам РФ.

Даже если вы всю жизнь проработаете в качестве самозанятого специалиста, пенсия вам будет выплачиваться. Она зависит от прожиточного минимума в том регионе, где вы живете. Но начисляться социальная пенсия станет на 5 лет позже, чем страховая.

Другой вопрос с медицинским страхованием. Часть НПД в обязательном порядке идет на ОМС. Поэтому не надо вносить отдельные взносы, так как медицинское страхование оплачивается автоматически с налогом.

Отличия от ИП

Немного уже затрагивалась тема ИП, но теперь давайте поговорим об этом подробнее.

Самозанятым может быть как индивидуальный предприниматель, так и физическое лицо без ИП. Например, частный фотограф может не оформлять ИП и при этом ничего не нарушать. Если швея оформит ИП, то она имеет право остаться и самозанятой.

Уже из этого следует, что между ИП и статусом самозанятого есть отличия:

- Индивидуальный предприниматель для регистрации должен подать документы лично или сделать это онлайн. При личном обращении в налоговую инспекцию надо заплатить госпошлину. Для оформления самозанятости не надо никуда идти, ведь регистрация доступна в удаленном формате. Госпошлины при этом нет.

- У ИП есть налоговые отчеты и обязательные взносы, при самозанятости их нет.

- Индивидуальный предприниматель платит налоги в зависимости от системы налогообложения, а самозанятый платит только НПД.

- Для ИП заявление рассматривается 3 рабочих дня, для самозанятого – до 6 календарных дней.

- Индивидуальным предпринимателям можно нанимать сотрудников, а самозанятым нельзя.

- Практически всегда для ИП необходимо кассовое оборудование, самозанятым же оно не нужно.

Индивидуальный предприниматель может стать обычным самозанятым, перейдя на режим НПД. И при этом ему не надо закрывать ИП.

Перед тем как перейти на режим НПД, индивидуальному предпринимателю необходимо подать уведомление об отказе от других спецрежимов.

Например, ИП могли применяться такие налоговые режимы, как УСН, ЕСХН или ПСН. Их совмещать с НПД нельзя. Поэтому надо обязательно отказаться от предыдущих налоговых режимов, иначе переход на налог на профессиональный доход будет аннулирован.

Оформление самозанятости

Зачем оформляется самозанятость? Чтобы работать легально и не иметь проблем с налоговой и законом. Для этого нужно зарегистрироваться в приложении “Мой налог” или его веб-версии либо обратиться в банк, клиентом которого вы являетесь.

После этого налогоплательщику останется только формировать вовремя чеки за оплату товаров и услуг и уплачивать налог до 25-го числа каждого месяца.

В налоговой, МФЦ, через портал Госуслуг или личный кабинет налогоплательщика нельзя оформить статус самозанятого. В первых двух можно лишь получить консультацию, а вторые облегчают регистрацию в сервисе “Мой налог”.

Читайте далее пошаговые инструкции по оформлению самозанятости, регистрации и пользованию сервисами по уплате налогов.

Через приложение или веб-версию “Мой налог”

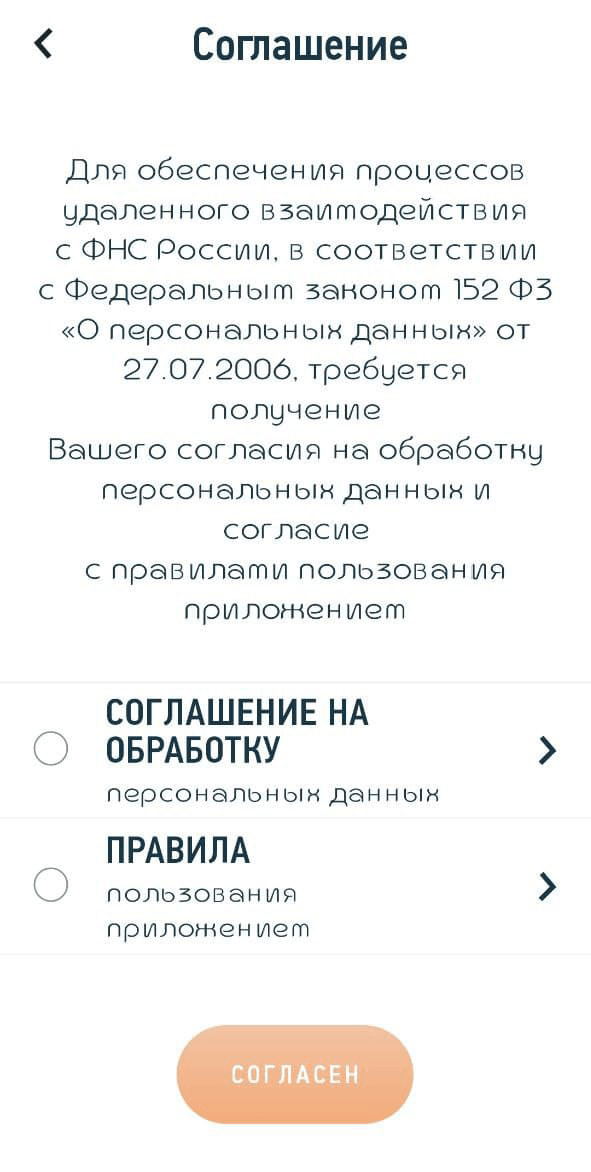

Самый простой и быстрый способ стать самозанятым – зарегистрироваться в сервисе “Мой налог”. Для этого скачайте приложение в Google Play или App Store, дайте согласие на обработку персональных данных и ознакомьтесь с правилами пользования приложением.

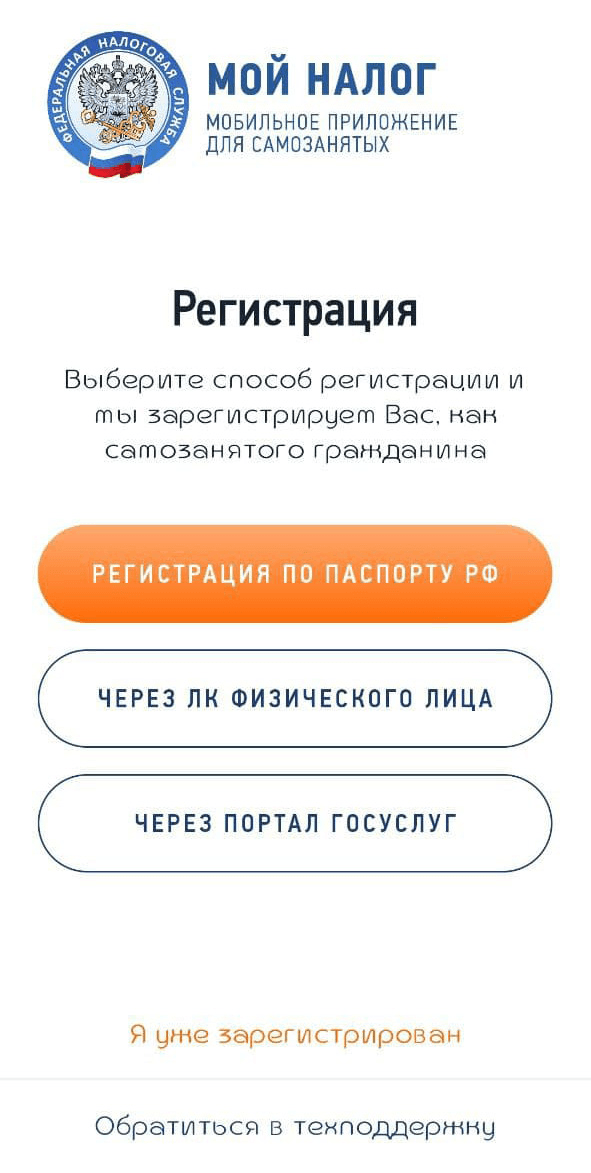

Вам на выбор предоставят 3 способа регистрации. Упрощенные способы доступны тем, у кого есть подтвержденная учетная запись на портале Госуслуг или личный кабинет налогоплательщика на официальном сайте ФНС.

Рассмотрим методы регистрации и их алгоритмы.

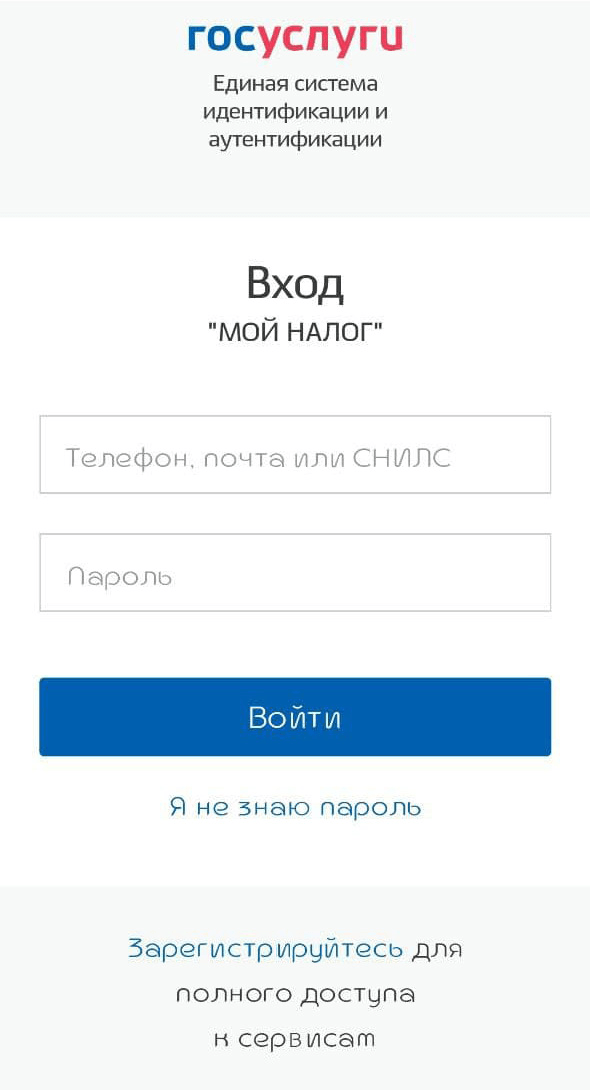

Первый способ: через Госуслуги. Вас перенаправят на портал, где нужно вписать в пустые строки телефон, email или СНИЛС, а также пароль от личного кабинета Госуслуг.

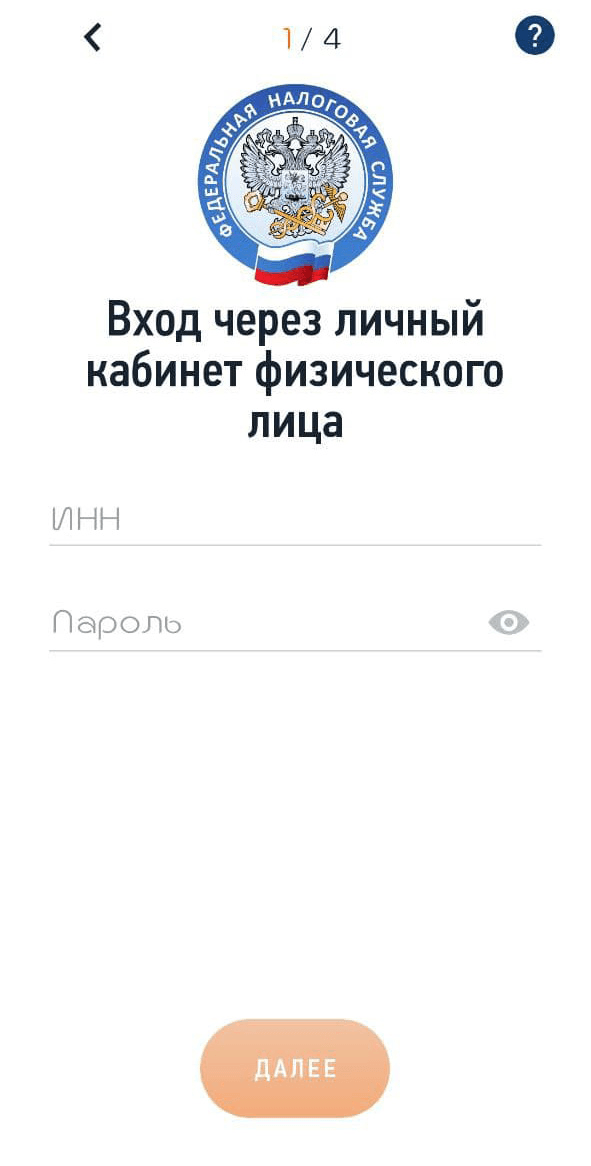

Второй способ: по ИНН и паролю от личного кабинета налогоплательщика. Тут тоже все просто: введите данные – вы зарегистрированы. После регистрации надо еще указать номер телефона, регион, в котором ведется деятельность, и ввести придуманный ПИН-код.

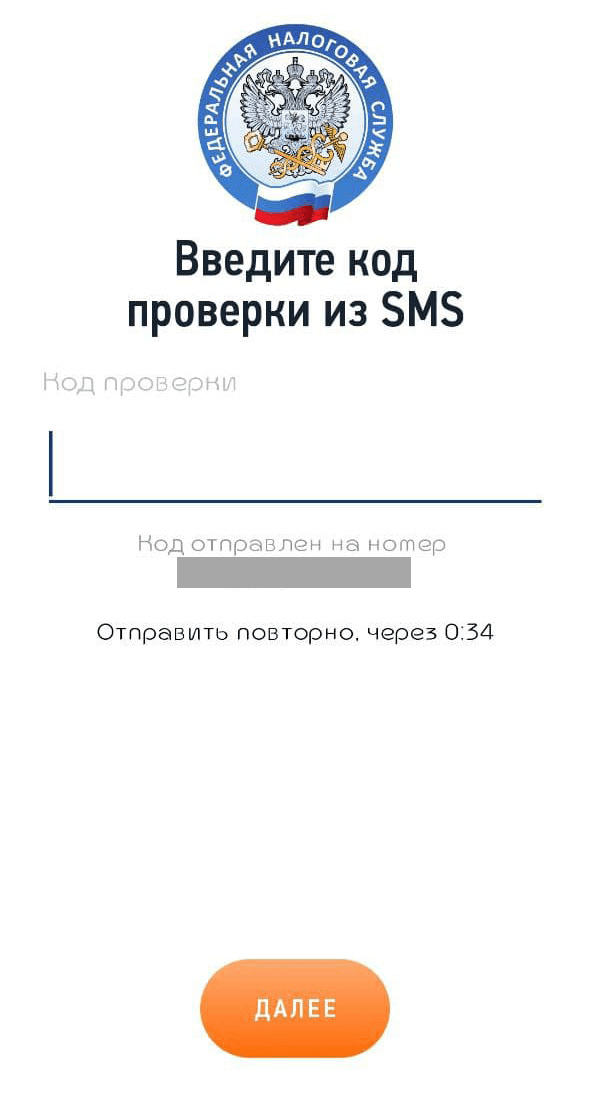

Третий способ: с помощью паспорта. Это сложнее, но и он занимает не более 5 минут. Для начала необходимо указать реальный номер телефона, к которому есть доступ. На него придет уведомление с кодом для подтверждения номера.

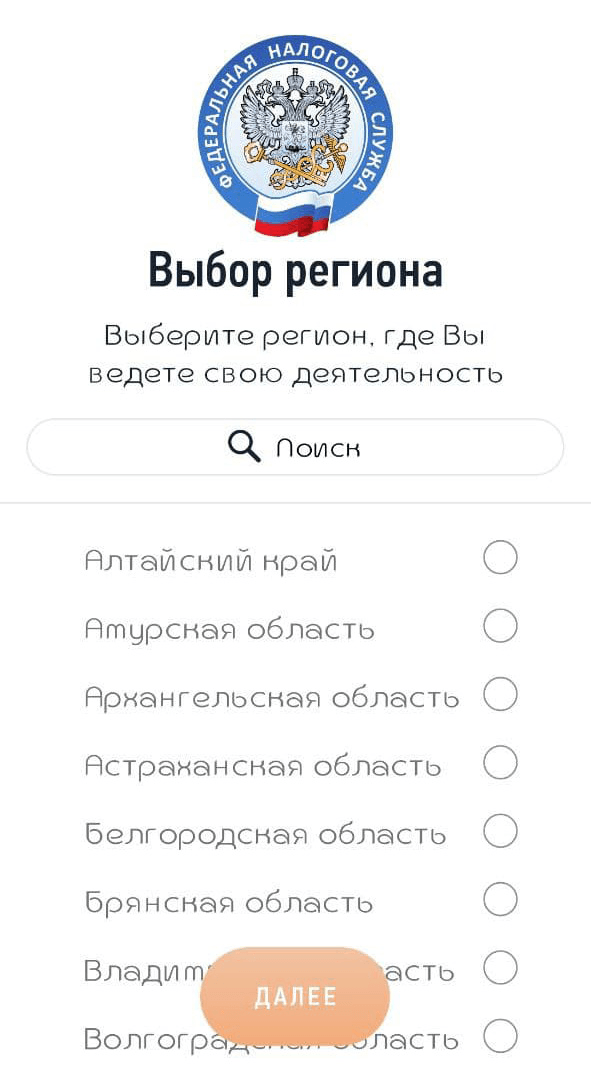

После выберите регион, где работаете.

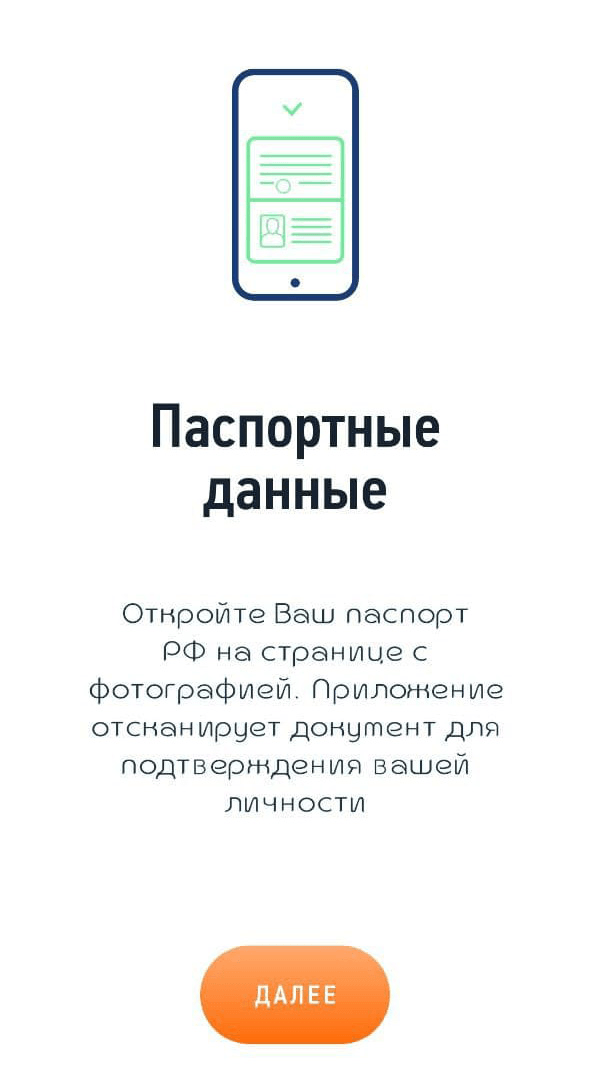

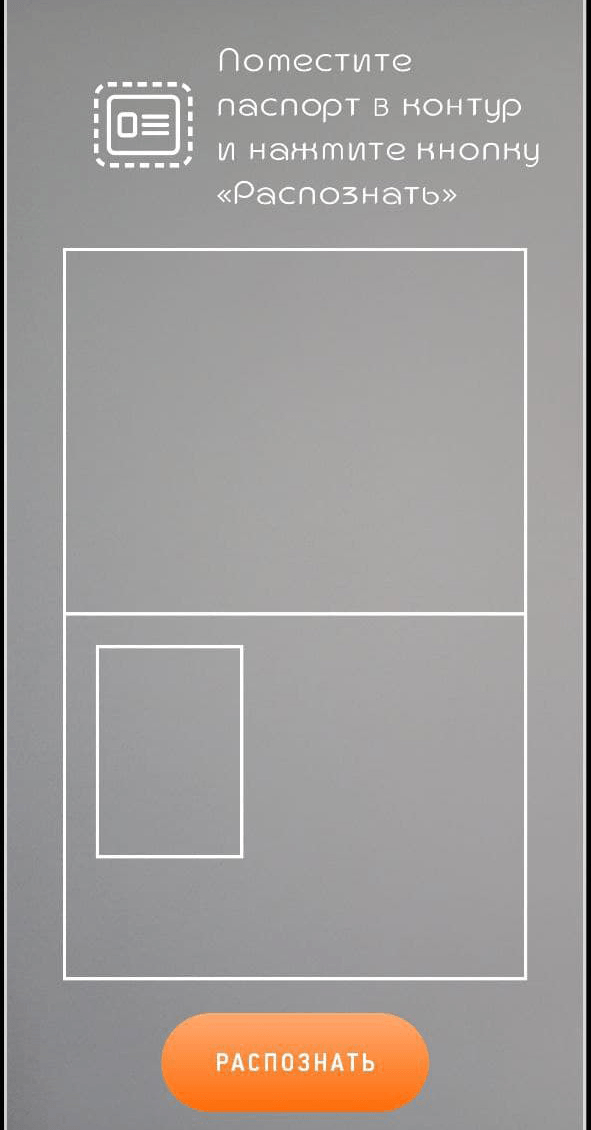

И сфотографируйте паспорт в развернутом виде.

Проверьте все данные, которые заполняются автоматически. Остается только сфотографироваться и подтвердить регистрацию.

Первый и второй способ подходят для иностранных граждан тех стран, которые состоят в Евразийском экономическом союзе.

Если у вас нет доступа к телефону или вам удобнее работать на компьютере, выберите веб-версию приложения “Мой налог”. Регистрация на сайте аналогична регистрации в приложении.

Чтобы пользоваться сервисом, надо указать вид деятельности, которой занимаетесь. Также по желанию можно прикрепить банковскую карту, чтобы упростить себе процесс уплаты налога.

“Мой налог” также упрощает внесение пенсионных взносов, выдачу справки о доходах и о постановке на учет.

С помощью банка

Оформить самозанятость без каких-либо документов можно через кредитную организацию или банк, которые взаимодействуют с ФНС РФ.

В список банков, с помощью которых можно стать самозанятым, входит Сбербанк, Веста Банк, МТС Банк, Альфа-Банк, КИВИ Банк, Совкомбанк, ВТБ. Расскажу на примере Сбербанка.

Для начала вам нужно будет оформить дополнительную банковскую карту. Без нее получить статус самозанятого лица не получится.

Отдельная карта имеет свои плюсы. Так вы не будете смешивать различные поступления, например, одни пришли от заказчиков, а вторые поступили просто от друзей или родственников. Лучше всего подключить цифровую карту. Это очень удобно, да и выпускается она быстро.

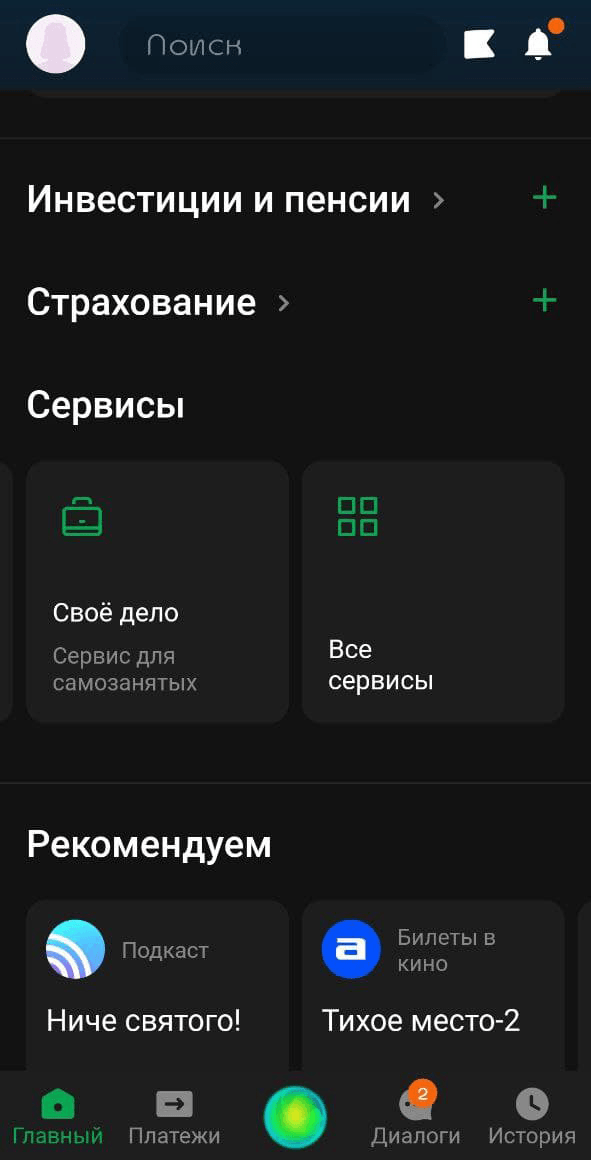

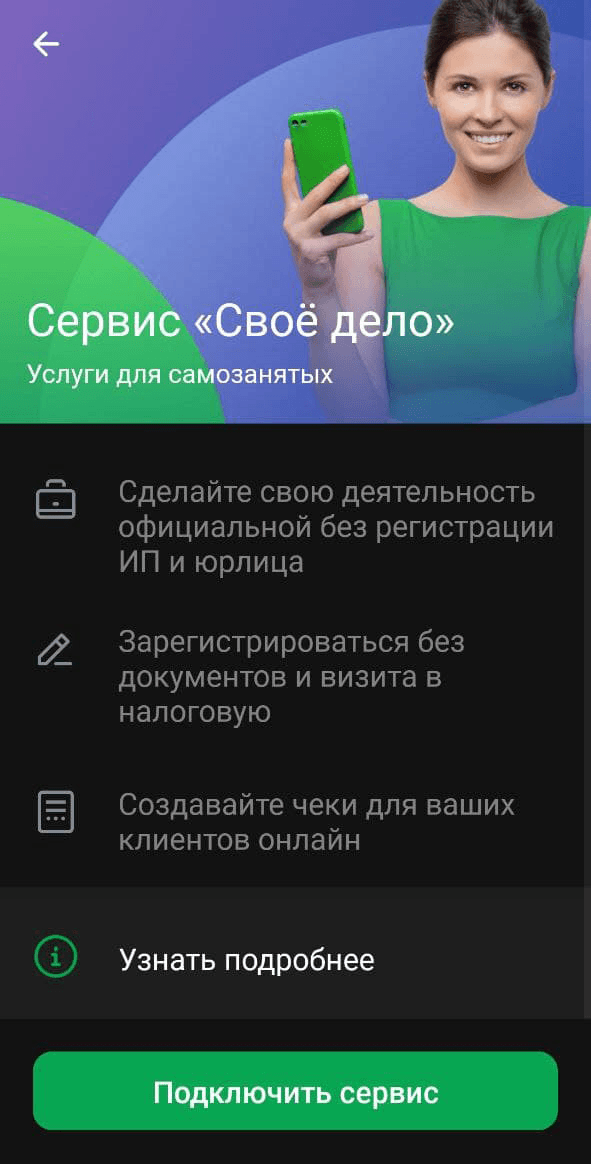

Дальше на главной странице приложения “СберБанк Онлайн” (Google Play / App Store) найдите категорию “Сервисы”, а в ней вкладку “Свое дело”.

Вам останется нажать только на “Подключить сервис”.

Теперь укажите номер телефона, отметьте регион, где осуществляете деятельность, и выберите профессию или сферу, в которой трудитесь. Остается только ознакомиться с условиями договора.

Ответ из налоговой придет в течение нескольких минут. Иногда уведомление может задержаться и растянуться на несколько дней (максимум на 6), но это редкость.

Налоги самозанятых и работа с чеками

Самозанятые налогоплательщики – неважно, физические это лица или ИП – платят со своих доходов от самостоятельной деятельности НПД.

Налог рассчитывается в зависимости от того, кто является клиентом самозанятого гражданина:

- Ставка 4 % – при сотрудничестве с физическим лицом.

- Ставка 6 % – при поступлении выплаты от юридического лица или ИП.

Из этого следует, что самозанятым выгоднее работать с физическими лицами, так как ставка ниже. Но это единственное отличие, в остальном нет разницы, с кем сотрудничать.

Налоговые ставки актуальны до 2028 года включительно. До этого времени государство не сможет их повысить.

Часть налога, а именно 37 %, идет на ОМС. Все остальное поступает в бюджет субъекта РФ, указанного самозанятым.

После поступления денежных средств налогоплательщику необходимо сформировать чек, о которых я немного говорила ранее. Они являются подтверждением прибыли для уплаты налога. Чеки нужно передавать клиентам после получения оплаты.

Некоторые заказчики просят прислать им чек, после чего они обещают выслать деньги. Не советую соглашаться на такие условия, только если вы полностью не уверены в клиенте. В противном случае вы действуете на свой страх и риск. Запомните, чек – это подтверждение оплаты, а не счет за оплату продуктов или услуг.

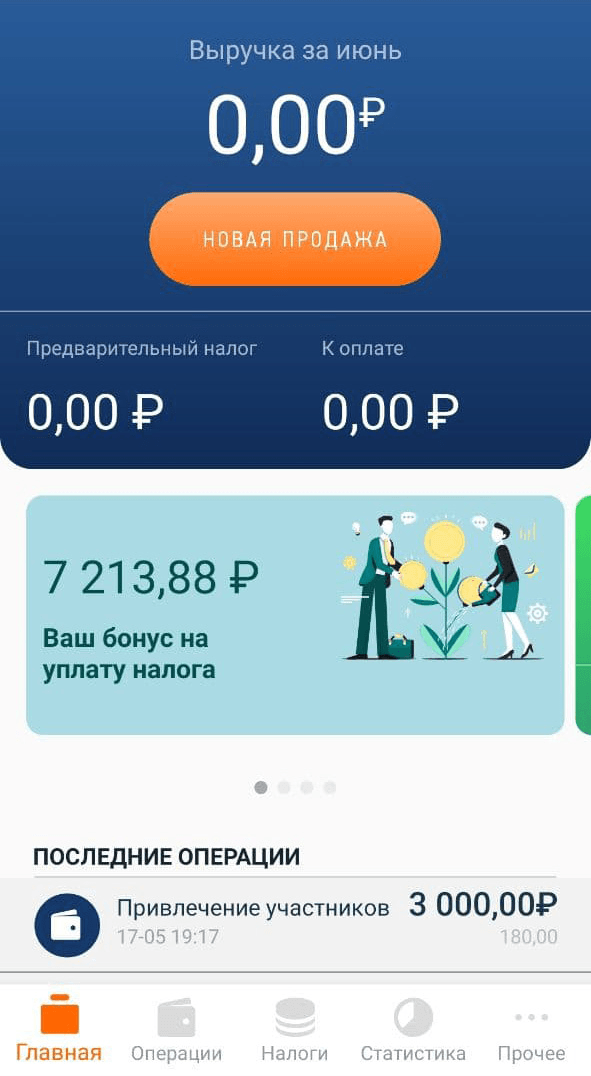

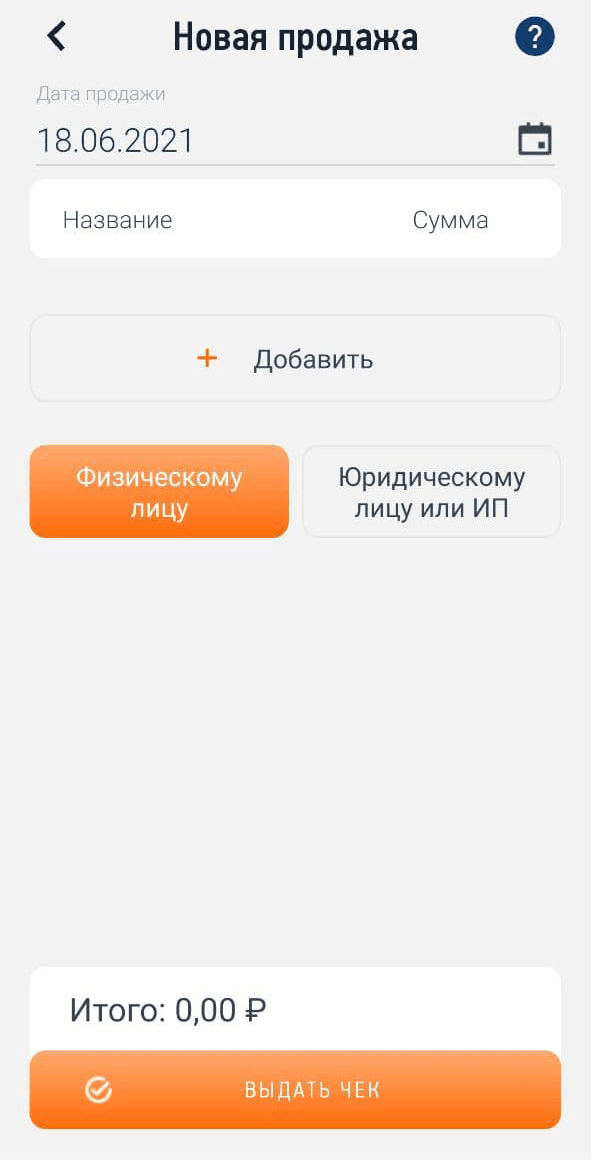

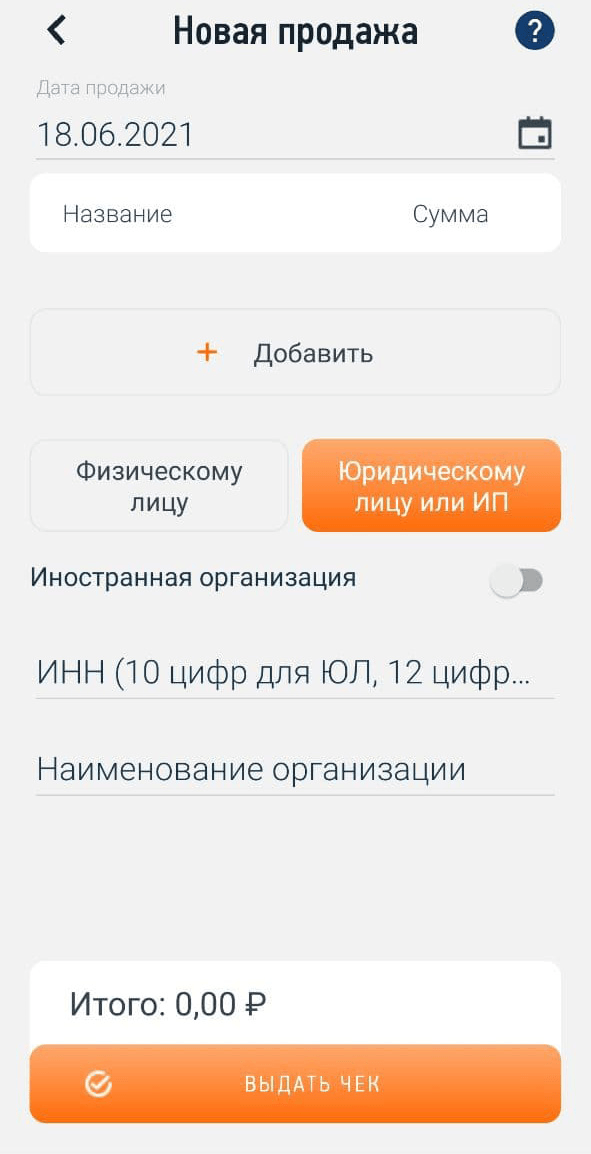

Формировать чеки необходимо по каждому денежному поступлению. Сделать это можно с помощью приложения “Мой налог”. Для этого надо нажать на главной странице на кнопку “Новая продажа”, после выбрать, от кого пришли деньги (от физического лица, юридического лица или ИП), а затем заполнить данные.

Если заказчик – физическое лицо, надо записать только дату, название услуги или продукта, а также стоимость.

При сотрудничестве с ИП или юридическим лицом указывается еще ИНН и наименование организации.

В последнюю очередь нажимаете на “Выдать чек”.

Все данные получает ФНС. Налог начисляется автоматически, в зависимости от суммы, указанной в чеке. Самому не надо ничего высчитывать.

Плюс учитывается налоговый вычет. Это специальный бонус. Он равен 10 000 руб. и делает налоговую ставку ниже. Благодаря ему налог при сотрудничестве с физическими лицами вместо 4 становится 3 %, а с юридическими лицами и ИП – 4 % (вместо 6 %).

Вычет расходуется постепенно. Налогоплательщики платят налог по пониженной ставке, пока не израсходуются все 10 000 руб. После этого, когда вместо 10 тыс. останется 0 руб., НПД оплачивается по стандартной ставке.

Например, ваш месячный доход равен 100 000 руб. Вы работаете с физическим лицом, поэтому должны платить по 4 %, что составляет 4 000 руб. Но благодаря налоговому вычету вы можете платить по 3 %, или по 3 000 руб. Разница в 1 000 руб. вычитается из бонуса в 10 000 руб. И так каждый месяц. Налогового вычета хватит на 10 месяцев, а остальные 2 придется платить по стандартной ставке в 4 %.

Чтобы получить этот бонус, не нужны никакие заявления или документы. Все начисляется автоматически.

Информация о налоговых начислениях поступает до 12-го числа каждого месяца, а уплатить налог необходимо до 25-го числа. НПД не нужно платить, если самозанятый ничего не заработал. Нет дохода – нет и налога. А если налог есть, но не превышает 100 руб., то он прибавляется к сумме в следующем месяце.

При форс-мажоре, когда, например, деньги пришли по ошибке или сумма оказалась больше или меньше нужной, а чек уже сформирован, его можно отозвать.

Штрафы

Одна из обязанностей самозанятых – формировать чеки. Это легко сделать прямо в приложении. В зависимости от ситуации их можно распечатать или отправить электронную версию.

Если человек выдал чек, но с опозданием, с нарушениями или же вовсе игнорирует свои обязанности, на него накладывается штраф, который равен 20 % от суммы, которая должна быть в сформированном чеке.

При повторном нарушении, когда в ФНС в течение полугода после первого штрафования поступает уведомление от недовольного клиента, штраф увеличивается до 100 %. Составляет он минимум 5 000 руб.

Еще один штраф начисляется за незаконную предпринимательскую деятельность. Его придется платить в том случае, если вы работаете, не оформляя самозанятость.

Сейчас, когда налоговый режим еще не набрал силу, самозанятые не подвергаются частым проверкам и штрафованию, но не стоит расслабляться. Совсем скоро, когда ситуация устаканится, появятся и проверки, и штрафы.

Заключение

Для того чтобы работать легально, необходимо оформить самозанятость. И сделать это достаточно легко: через “Мой налог” или банк, клиентом которого вы являетесь.

У самозанятости много плюсов: не надо формировать никакие отчеты, не обязательно вносить взносы на пенсионное страхование, не нужно кассовое оборудование и оформление ИП, да и налоговые ставки весьма щадящие. Возможно, именно поэтому с каждым годом все больше людей предпочитают удаленную работу и самозанятость.

Надеюсь, я помогла вам разобраться с тем, как оформить самозанятость. А может, вы уже скачали “Мой налог” и регистрируетесь прямо сейчас. Напишите в комментариях, так ли это.

Подписывайтесь на обновления блога ermail.ru и узнавайте новое вместе с нами.

Всего доброго!