Здравствуйте, друзья!

По данным аналитического агентства “Эксперт РА” за первое полугодие 2018 года впервые доля ипотечных сделок на вторичном рынке достигла 70 % от общего количества сделок. Рост составил в 1,7 раза больше по сравнению с прошлым годом. Все специалисты говорят о том, что ипотека на вторичное жилье становится более привлекательной и востребованной среди россиян. Почему так происходит, а главное, где и на каких условиях можно купить готовую квартиру по ипотеке?

Читаем, анализируем и принимаем взвешенное решение.

Почему вторичка?

Все ведущие игроки на ипотечном рынке отмечают рост ипотеки на вторичку и значительное преобладание ее доли в общем объеме сделок. Причины называют разные, но я считаю, что они все в той или иной степени оказали влияние на рынок.

- Рост недоверия наших граждан к застройщикам в свете негативных событий прошлых лет.

До сих пор по официальным данным Минстроя у нас в стране около 40 тысяч обманутых дольщиков в 69 регионах России. А депутаты Госдумы называют цифры – 130 тысяч человек. Семьи годами не могут вернуть зарытые в землю деньги и переехать в новые квартиры. При этом многие из них продолжают исправно погашать взятые ипотечные кредиты.

- Снижение процентных ставок до рекордных минимумов и стоимости готового жилья.

Хотя сейчас эта причина теряет свою актуальность, потому что во многих регионах страны с начала 2018 года вторичка начала дорожать, а дальнейшее снижение ставок по кредитам – под большим вопросом. Перекос между ставками на новостройку и вторичку в прошлые годы был заметнее. Сейчас проценты банков на покупку жилья на первичном и вторичном рынках практически сравнялись.

- Ограничения со стороны банков на приобретение квартиры в новостройке.

Банки выдают кредиты только на аккредитованные объекты, которые по разным причинам могут не устраивать заемщика. Например, отдаленный район с отсутствующей инфраструктурой.

Главное преимущество вторички перед новостройкой – это возможность сразу же переехать в купленную квартиру и зарегистрироваться в ней. Не надо несколько лет ждать достройки объекта, его сдачи в эксплуатацию и последующей отделки. В новостройках все жильцы делают ремонт, поэтому шум и грязь будет еще несколько месяцев сопровождать всех новоселов.

Привлекательная цена на стадии начала строительства может быть очень обманчивой. Когда вы получите голые стены, затраты на доведение квартиры до состояния “можно жить” могут сравняться с первоначальной стоимостью квартиры.

Что еще привлекает заемщиков во вторичном жилье:

- большой выбор объектов в любом районе города, как правило, с развитой инфраструктурой,

- более низкая цена на недвижимость (но не всегда) по сравнению с новостройкой,

- есть возможность снизить цену продавца, достаточно с ним поторговаться, например, из-за выявленных недостатков.

Но есть и существенные минусы. Главный из них – это юридическая чистота сделки. Требуется тщательный анализ документов, проверка владельца. И даже в этом случае вы не застрахованы от появившихся из ниоткуда родственников, которые заявят свои права на квартиру. Риск возрастает, когда вы оформляете сделку купли-продажи самостоятельно, без привлечения агентов. А найм юриста или риэлтора влечет дополнительные расходы.

Встречаются и просто незаконные сделки, когда работают так называемые “черные риэлторы”. Они разными методами отбирают квартиры у законных владельцев, несколько раз их перепродают. Именно вы можете оказаться “счастливым” покупателем, на котором эта цепочка оборвется. Тогда вы лишитесь и квартиры, и денег.

С чем еще может столкнуться заемщик при приобретении вторички в ипотеку:

- особые требования банка к жилью и продавцу,

- возможные дополнительные затраты на ремонт, которые не всегда удается просчитать на этапе подбора варианта,

- старые коммуникации в доме, даже если квартира с новеньким современным ремонтом,

- неблагонадежные соседи, которые по рассказам продавца “просто очаровательные люди”,

- самовольные перепланировки влекут штрафы и трату времени, нервов и денег на решение проблемы,

- далеко не все продавцы согласны участвовать в сделке с ипотекой, потому что в договоре требуется указать реальную рыночную стоимость квартиры, а это невыгодно для налогообложения.

Выбор в пользу вторички часто делают семьи, которые годами живут в съемной квартире. Они хотят как можно быстрее приобрести собственное жилье и переехать. Как правило, в таких семьях уже есть дети. Поэтому наличие садика, школы, поликлиники, магазинов и родителей в этом же районе играет решающую роль в принятии решения.

Если вы уже его сделали, то самое время изучить требования банков к готовой квартире и ее продавцу. Понятно, что в разных банках они разные. Но можно выделить и общие моменты.

Требования банка к квартире на вторичном рынке

Главный критерий, по которому банк дает согласие на выдачу ипотечного кредита, – это высокая ликвидность квартиры или дома, т. е. возможность быстро продать объект недвижимости. Напомню, что жилье, которое вы приобретаете в ипотеку, находится в залоге у банка до момента полного погашения кредита. Если вы не справляетесь с платежами, то банк имеет право возместить себе потери, выставив объект на продажу.

Общие требования банков к жилому дому:

- Износ не более 70 %. Причем к окончанию срока кредитования, а он может достигать 20 – 30 лет.

- Кирпичный, железобетонный или каменный фундамент.

- Железобетонные или металлические перекрытия.

- Дом не находится в списке аварийных и подлежащих сносу, не подлежит капитальному ремонту или реконструкции. Есть большой риск не получить кредит по 5-этажным панельным и деревянным домам.

Требования к квартире:

- Квартира должна иметь собственную кухню, туалет и ванную. Вы не сможете передать в залог коммунальную квартиру, если там проживают другие собственники.

- Присутствие и исправная работа всех инженерных коммуникаций.

- Отсутствие перепланировок, которые не прошли согласование в надзорных органах.

Например, вот такие условия к квартире выдвигает Сбербанк.

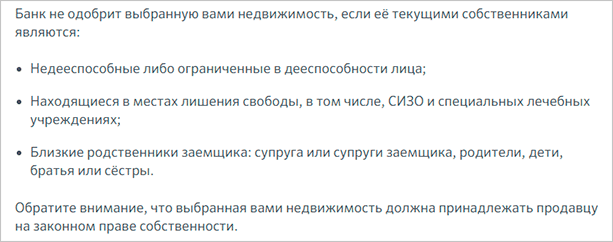

Требования к текущим владельцам квартиры

Кроме дома и квартиры банк предъявляет требования и к гражданам, которые в настоящее время владеют квартирой и намерены ее продать потенциальному заемщику банка.

Рассмотрим требования на примере Сбербанка.

Ипотечный кредит не одобрят, если в квартире зарегистрированы лица, снятые с учета из-за службы в армии, отбытия в места заключения и др. Также не приветствуется банками регистрация на жилплощади граждан, которые находятся под опекой. Например, дети и инвалиды.

Оформление ипотеки на вторичку

Процедура оформления ипотечного кредита на вторичное жилье мало чем отличается от новостроек. Но если вы любитель пошаговых инструкций, то ловите еще одну:

Шаг 1. Подберите варианты готовых квартир, обговорите условия с продавцом, получите его предварительное согласие на участие в сделке с ипотекой. Так вы примерно будете знать сумму кредита.

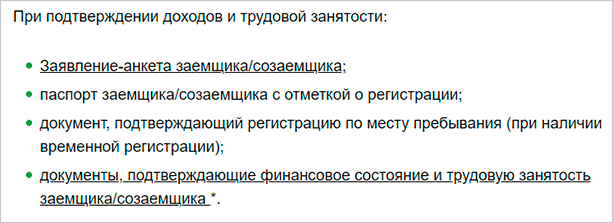

Шаг 2. Проведите анализ ипотечных программ банков и выберите подходящее предложение. Подготовьте пакет документов и подайте в банк заявку на кредит.

Стандартный набор выглядит так.

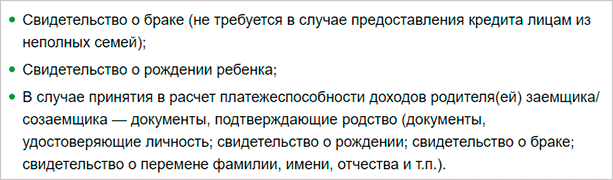

Если ипотека берется по программе “Молодая семья”, то дополнительно потребуются:

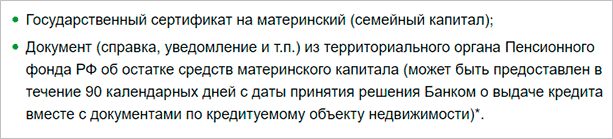

Если ипотека берется с участием материнского капитала, то нужно предоставить следующие документы.

Шаг 3. После получения из банка одобрения заявки дается до 3 месяцев на поиск недвижимости. Сделайте окончательный выбор квартиры, которую вы хотите купить, и переходите к процедуре сбора документов для совершения сделки.

Шаг 4. Оцените стоимость квартиры у независимых экспертов. Отчет об оценке – обязательный документ для получения ипотечного кредита.

Шаг 5. Завершите оформление сделки. В один день вы подписываете кредитный договор, закладную, договор купли-продажи. И не забудьте про страхование недвижимости.

Шаг 6. Проведите окончательный расчет с продавцом и получение из Росреестра выписки из ЕГРН о том, что вы владеете купленной квартирой, но с обременением до полного погашения долга.

Самое время посмотреть актуальные предложения от банков на приобретение квартиры на вторичном рынке с помощью ипотечного кредита. Возьмем топ-10 банков именно по выдаче ипотеки.

Предложения от топ-10 банков

Где лучше взять кредит под самый низкий процент на приобретение вторички? Рассмотрим 10 банков – лидеров на ипотечном рынке по объемам выдачи ипотечных кредитов по состоянию на август 2018 года (по данным статистики ДОМ.РФ).

Анализ условий проведем только по вторичному рынку жилья.

| Наименование банка | Процентная ставка | Срок кредитования | Первоначальный взнос |

| Сбербанк | от 9,1 % | до 30 лет | от 15 % |

| ВТБ | от 10 % | ||

| Россельхозбанк | от 9,9 % | от 15 % | |

| Газпромбанк | от 9,3 % | от 10 % | |

| ДельтаКредит | от 9,75 % | до 25 лет | от 15 % |

| БАНК УРАЛСИБ | от 10,7 % | до 30 лет | |

| Райффайзенбанк | от 10,49 % | нет информации | |

| АК Барс | от 9,2 % | до 25 лет | от 20 % |

| Банк “Санкт-Петербург” | от 11 % | от 10 % | |

| Банк “Возрождение” | от 9,2 % | до 30 лет | от 15 % |

Условия почти одинаковые. Свой выбор вы должны делать из индивидуальных предпочтений и особых критериев. Например, если вы являетесь бюджетником или зарплатным клиентом, то ставка может быть меньше. Не забываем про льготы молодым семьям, материнский капитал и т. д.

Некоторые банки предоставляют кредит без первоначального взноса. Как правило, это ипотека под залог уже имеющегося у заемщика жилья. Ставка выше на 2 – 3 пункта, чем по ипотеке с первоначальным взносом. Но и целевого характера такой кредит не несет – вы можете потратить его на что угодно.

Заключение

По целому ряду объективных причин спрос на вторичное жилье всегда будет на ипотечном рынке. В некоторых небольших населенных пунктах иногда и новостроек-то не найдешь, поэтому альтернативы вторичке просто нет. Плюс скандалы с застройщиками сделали свое дело и подорвали доверие населения.

Правительство пытается отрегулировать ситуацию. Принимает поправки в закон о долевом участии, вводит государственные программы помощи семьям с детьми и т. д. Все эти меры направлены на увеличение доли ипотечных сделок с новыми квартирами, но пока вторичка преобладает.

А какими критериями вы бы руководствовались при покупке квартиры в кредит? Что для вас является определяющим?