Что такое фундаментальный анализ рынка Форекс и для чего он нужен? Рассмотрим простой пример. Вы открываете сделку на повышение, потому что рынок рисует чёткий восходящий тренд. Стоило только влиться в торговлю, как цена мгновенно разворачивается и валится вниз, проглатывая все Стоп Лоссы. В чём дело? Брокер решил вас обмануть и прихватить себе чужие денежки? Вовсе нет, просто вышла экономическая новость, изменившая ожидания трейдеров.

Полное руководство по Форексу

Сегодня мы как раз поговорим о том, как подготовиться к выходу важных новостей, воспользоваться ими, чтобы заработать или защитить текущие торговые позиции.

- Технический или фундаментальный анализ – что лучше?

- Экономический календарь – что это такое и как им пользоваться

- Фундаментальные факторы на Форексе

- Процентные ставки

- Валовой внутренний продукт

- Сальдо торгового баланса

- Индекс деловой активности

- Изменение числа занятых

- Уровень безработицы

- Новые рабочие места, созданные вне сельского хозяйства

- Строительство

- Уровень заработной платы и продолжительность рабочей недели

- Индекс цен производителей и потребителей

- Промышленное производство и его мощности

- Розничные продажи

- Деловой климат IFO

- Товары длительного пользования

- Кредиты

- Объём запасов

- Заключение и домашнее задание

Технический или фундаментальный анализ – что лучше?

Есть ярые приверженцы технического анализа, и есть прирождённые фундаменталисты. Обе категории трейдеров находятся в непримиримой вражде друг с другом: какой анализ точнее и важнее, чем лучше всего руководствоваться?

Чтобы пролить свет на этот столь дискуссионный вопрос, нужно дать определение двум указанным терминам.

Технический анализ даёт возможность строить прогнозы на основании информации о предшествующих ценовых колебаниях. Что их отражает? График. Из статьи «Как начать торговать на Форекс: инструкция для начинающих» вы уже знаете о японских свечах, края тел которых указывают значения цен на определённый момент времени.

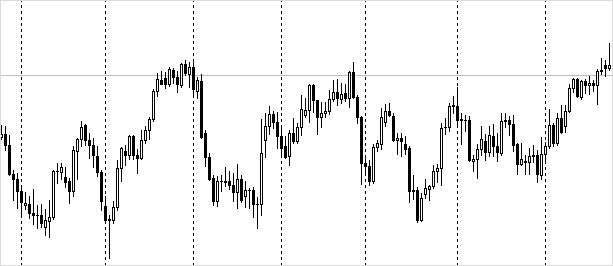

Свечи сами по себе являются неплохим источником информации, но график состоит не из одной свечки, а из сотен – сокровищница знаний о рынке. Посмотрите на рисунок.

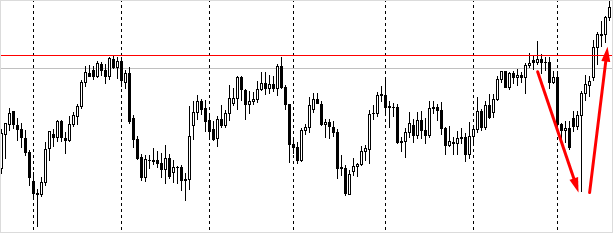

Если вы видите вот такую последовательность свеч, как будете торговать (на повышение или на понижение)? Наверное, всё-таки на понижение, поскольку рынок вошёл в зону перекупленности, коснулся достаточно чётко обозначенного уровня.

И, действительно, сможете неплохо заработать. На основании чего был построен прогноз? На основании истории ценовых колебаний, которую отразил свечной график. Это пример успешного технического анализа (метод торговли в боковом тренде).

Фундаментальный анализ происходит от слова «фундамент» базис, основа, на которой всё зиждется. Почему валюта растёт в цене? Потому что трейдеры думают, что в стране всё хорошо и покупают её (конечно, бывают безумства толпы типа тюльпанового бума, но об этом после, в психологии трейдинга). А с чего они взяли, что всё хорошо? Это доказывают низкие показатели инфляции и безработицы, высокие процентные ставки, растущий ВВП, постоянное увеличение числа жилых домов и так далее.

Таким образом, фундаментальный анализ подразумевает изучение различного рода экономических факторов, влияющих на курс валюты того или иного государства, формирование чёткого представления о том, «куда рынок смотрит» и принятие на основании этого торговых решений.

Технический анализ чётко показывает, где надо открывать сделку – от какого уровня цена отскочит в процессе движения, на какие линии поддержки и сопротивления она будет опираться и так далее.

Фундаментальный анализ ничего подобного не посоветует, но он ответит на вопрос, в каком направлении нужно открыть сделку, чтобы удерживать её неделями или месяцами, а потом забрать огромные прибыли.

Я сформировал у вас представление, что все фундаменталисты миллионеры и надо вообще про тех. анализ забыть? Это будет не совсем верно. Во-первых, как говорит Александр Элдер, краткосрочные тенденции, возникающие на рынке, нередко оказываются столь сильными, что трейдеры-фундаменталисты сливают вложенные деньги. Потом цена разворачивается и продолжает привычное движение, но вот капиталов, увы, не осталось.

Следовательно, для открытия долгосрочных позиций нужны крупные суммы денег и нет гарантии, что они останутся в целости и сохранности.

Во-вторых, Форекс всё-таки более техничен, нежели фондовый рынок или товарно-сырьевой. Если евро стабильно падает по отношению к доллару, вышедшая новость или даже пакет новостей не изменит ситуации. Да, без резких колебаний не обойдётся, но когда трейдеры «впитают» полученную информацию, они продолжат следовать по изначальному пути.

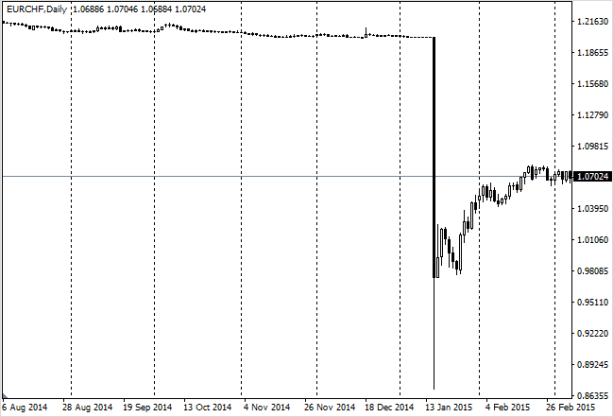

Рассмотрим очень (на мой взгляд) показательный пример. Швейцарский франк долгое время считался очень техничной валютой, движения по которой легко предсказываются и обычно хорошо отрабатываются.

Связано это было с тем, что Национальный Банк Швейцарии не давал франку сильно расти или снижаться по отношению к евро. В основном, удерживался именно рост.

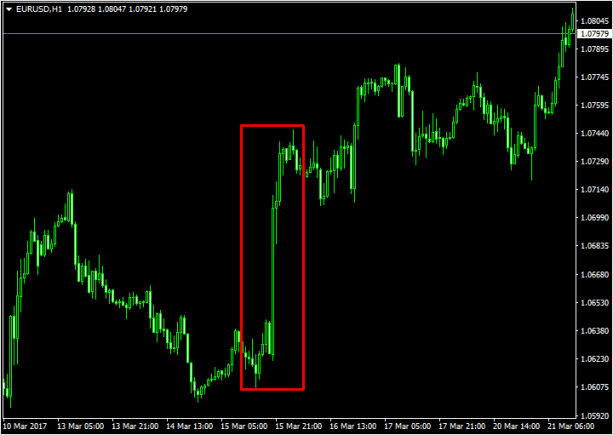

Наступил 2015 год. В начале января глава ЦБ Швейцарии увещевал всех с трибуны, что финансовая политика останется прежней, курс франка будет фиксироваться в жёстких рамках. Проходит неделя. 15 января ЦБ объявляет, что отпускает франк в свободное плавание. Больше его курс не фиксируется. Что произошло? Смотрите.

Это дневной график евро к франку (евро колоссально рухнуло из-за взлёта швейцарской валюты), каждая свечка демонстрирует изменения цен за один день. Сравните, как менялись цены раньше, и как отреагировал рынок на вышедшую новость. Если бы ещё до выхода известия мы открыли позицию на понижение минимальным лотом (0,01), заработали бы 300 долларов, если бы открылись целым лотом – 30 000 долларов. За день.

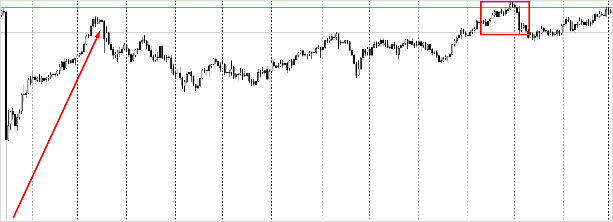

Но суть-то не в этом. Новость перевернула экономику Швейцарии, но давайте посмотрим, как в дальнейшем менялась динамика курса франка.

Цена практически вернулась к прежнему тренду, продолжила двигаться в боковике, после чего обновила предшествующий максимум. Она не полетела ещё ниже, а осталась верна предшествующей тенденции.

Естественно, бесследно ничего не проходит, сейчас USD/CHF способен на резкие непредвиденные колебания, но важно не это. Суть в большей подверженности валютного рынка существующим трендам.

С акциями дела обстоят совершенно иначе. Например, если компания опубликовала финансовый отчёт о своей деятельности, содержащий массу негативных данных, акции рухнут в цене и не факт, что поднимутся, ведь оснований-то для этого нет. Не забудем, что компания легко может прекратить существование, в то время как Швейцария просто так не возьмёт и не исчезнет из-за отказа от фиксации курса франка.

Вышепредставленные примеры продемонстрировали, что Форекс реагирует на выходящие новости, реакция часто очень бурная, но всё же валютный рынок более техничен и трендам принадлежит решающая роль в формировании ценовых движений.

Третья причина – если мы переносим позицию через ночь (почитайте самую первую статью «Что такое Форекс: развод или возможность очень хорошо зарабатывать?», если до сих пор этого не сделали), увидим в торговом терминале «своп», по большинству валютных пар свопы отрицательные. В принципе, доход от долгосрочного удержания торговых позиций их с лихвой покрывает, но всё-таки, забывать о свопах не стоит.

Четвёртая – представьте, вы открыли долгосрочную позицию, рынок должен двигаться, а он зависает, не идёт ни вверх, ни вниз. И что тогда?

Фундаментальный анализ, как компас, указывает направление, но не говорит, появится ли попутный ветер.

Оцените своё эмоциональное состояние. А вдобавок ещё и свопы капают.

В идеале, необходимо совмещать технический анализ и фундаментальный, к тому же использовать новости, как возможность заработать хорошую сумму за короткий промежуток времени (пригодится и для начинающих, и для профи). Не углубляйтесь в споры между технарями и фундаменталистами, просто делайте деньги.

Переходим непосредственно к аналитике, научимся определять, как рынок отреагирует на новости. Как таковых этапов в фундаментальном анализе нет, надо просто уметь видеть закономерности.

Экономический календарь – что это такое и как им пользоваться

Все новости, оказывающие влияние на финансовый рынок, можно разделить на две большие группы: предсказуемые и непредсказуемые.

Сообщения о тех или иных экономических факторах (уровне ВВП, инфляции и т. п.) поступают по чёткому графику, заранее запланированному на месяцы вперёд. Чтобы встретить новость во всеоружии, нужно знать день и час её выхода, эта информация указывается в экономических календарях.

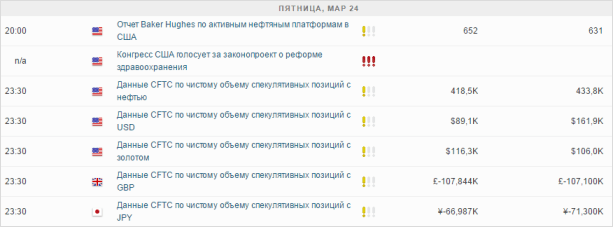

Календари предоставляют практически все брокерские фирмы, возьмём, для примера, календарь Альпари.

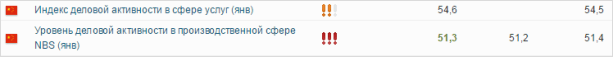

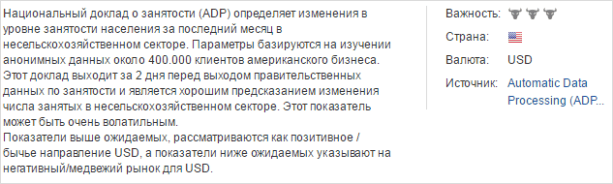

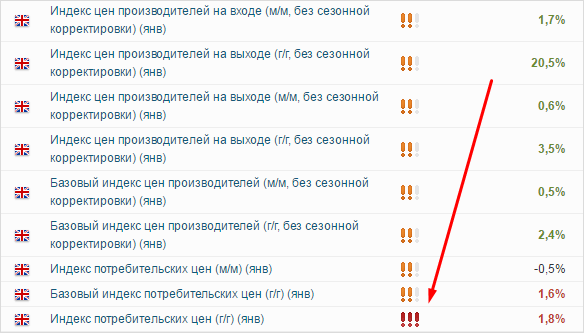

Что мы здесь видим? Во-первых, день месяца, по которому публикуется новостная лента. Во-вторых, конкретное время, когда выходит новость. Далее флаг государства – по нему мы определяем, для какой страны публикуется показатель. Флаги надо знать, как и валютные пары, которыми торгуете.

Затем следует название экономического фактора либо просто суть новости: «Конгресс США голосует за законопроект о реформе здравоохранения». Рядом прописываются три восклицательных знака разных цветов – очень важный параметр! Серьёзные движения на рынке вызывают новости, обозначенные тремя красными восклицательными знаками. Два оранжевых знака или один жёлтый практически никогда не вызывают серьёзных движений (но это вовсе не означает, что рынок их не учитывает).

Следующие три колонки – как раз экономические показания. Пока новость не вышла, в календаре указывается значение прошлого отчётного периода и прогноз.

Затем публикуется фактическое значение, прогноз через некоторое время удаляется, ибо в нём уже нет необходимости.

Цель сегодняшней статьи – ознакомление с фундаментальным анализом, то есть формирование умения анализировать обстановку в том или ином государстве. Если вы проводите анализ фундаментальных факторов, то, очевидно, будете открывать сделки на несколько недель или даже месяцев.

У «фундамента» есть ответвление – торговля на новостях, когда мы зарабатываем деньги на бурной реакции рынка по той или иной новости. Реакция эта краткосрочная, нестабильная (что подтверждает вышеописанный швейцарский франк), поэтому лучше будет нам не путаться и рассмотреть новостные торги в отдельной статье, а сейчас сосредоточиться на глубоком понимании экономики.

Итак, не забудьте почитать о заработке на новостях, чтобы знать, как соотносится прогноз, фактическое значение и предыдущее, почему так важно их сопоставлять. Мы же продолжим говорить конкретно о факторах.

Фундаментальные факторы на Форексе

Спонтанные новости аналогичным образом оказывают сильное воздействие на рынок, но оно внезапно и, по сути, непредсказуемо. Сюда чаще всего относятся природные катаклизмы, попытки государственного переворота, смерть высокопоставленных лиц и так далее.

К плохо предсказуемым новостям относятся выборы: инвесторы не знают, какой государственный лидер или партия одержит верх, поэтому стараются не вкладывать больших денег в экономику до тех пор, пока обстановка не прояснится. Здесь же выступления политиков, глав Центробанков и др. – реакция рынка зависит от того, что эти люди будут говорить, она может быть очень даже противоречивой.

Уделим внимание этой категории чуть позже, а сейчас вникнем в сущность ключевых предсказуемых экономических факторов.

Процентные ставки

Я прихожу в банк и говорю: «Дайте мне кредит на 1 000 000 рублей сроком на один год». Банк, в который я пришёл, называется коммерческим. Коммерческий банк запрашивает у Центрального банка кредит на сумму 1 000 000 рублей сроком на год и получает его.

Коммерческий банк знает, что по прошествии года необходимо будет вернуть кредит в ЦБ. Но ведь не просто так, а с процентом, верно? Процентная ставка с 24 марта 2017 года составляет 9,75 процента годовых. Следовательно, через год мой коммерческий банк отдаст ЦБ 1 097 500 рублей.

Возможно, процентная ставка изменится на очередном заседании ЦБ, но это уже никак на сумме кредита не отразится.

По идее, коммерческий банк может спокойно дать мне деньги. Но ведь он тоже хочет заработать. Поэтому банкиры накручивают на процентную ставку дополнительный процент, который положат в будущем себе в карман. Предположим, накрутка составила 10,25 %. Значит, я должен буду через год отдать в банк взятый миллион и еще 20 % с него (10,25 + 9,75 = 20), то есть 1 200 000 руб.

97 500 руб. из этой суммы – прибыль Центрального банка, а 102 500 – коммерческого.

Этим дело не ограничивается. Предположим теперь, что я прихожу в банк и хочу положить на счёт миллион рублей. Банк обязан выдать мне процент. Минимальный процент, который полагается вкладчику, равен ставке ЦБ, на неё ещё сколько-нибудь накручивается ради приличия. Мой депозит – финансовый пассив для банка, поэтому на особо крупные проценты рассчитывать не приходится. Возможно, банк согласится выплачивать мне 10 % в год или даже чуть более, в зависимости от условий вклада.

Что же такое процентная ставка? Это минимальный процент, который должник платит кредитору. Если я беру кредит, то выступаю должником, а банк – кредитором, если передаю банку деньги на «хранение» – мы меняемся ролями.

Следовательно, чем выше ставка, тем хуже должникам и лучше кредиторам. Справедливый вопрос: если выходит новость о понижении ставки (как это и случилось 25 марта 2017, когда ставку в РФ снизили с 10 % до 9,75 %), курс национальной валюты упадёт или вырастет?

Здесь нужно построить логическую цепочку (как и с любым иным фундаментальным фактором). Если ставка вырастет, брать в РФ кредиты будет невыгодно, но помещать капиталы на банковский счёт – очень даже неплохое решение. Если ставка упадёт – люди ринутся брать кредиты, но олигархи и прочие крупные клиенты банков предпочтут перевести свои финансы за рубеж, где ставки лучше, чтобы защититься от инфляции.

Какие деньги банки дают в качестве кредита? Те, которые им передали обычные люди, ведь просто так деньги не появляются. Следовательно, если при уменьшении ставки вкладчики заберут свои деньги из российских банков, средств на выдачу кредитов не останется, правильно? Может вообще произойти серьёзная экономическая встряска. Отсюда вывод: повышение процентной ставки укрепляет курс национальной валюты, а снижение – ослабляет.

Когда ЦБ (не только в РФ) принимает решение об изменении ставки, это всегда вызывается экономической обстановкой, детали которой озвучиваются на заседании. Новость об изменении ставки в совокупности со всем тем, что скажет руководство ЦБ, всегда вызывает определённые рыночные движения.

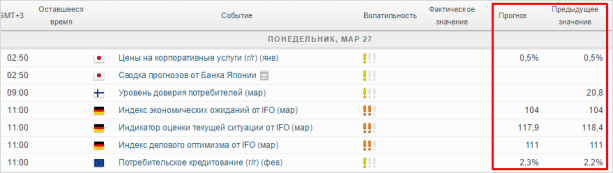

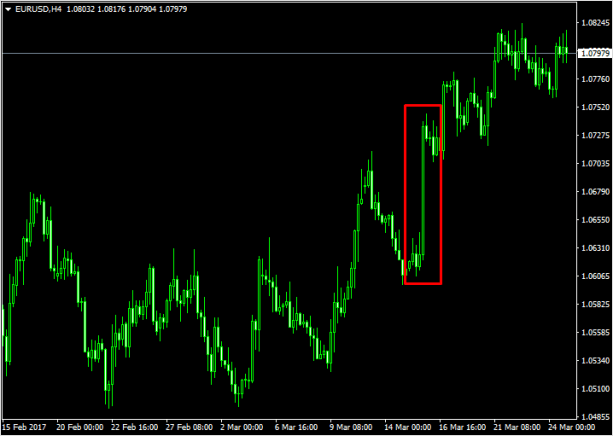

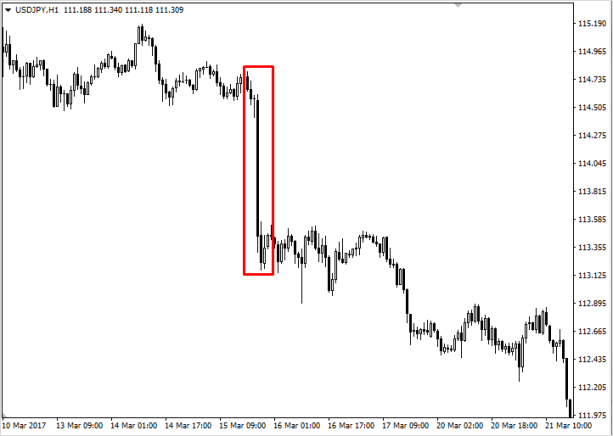

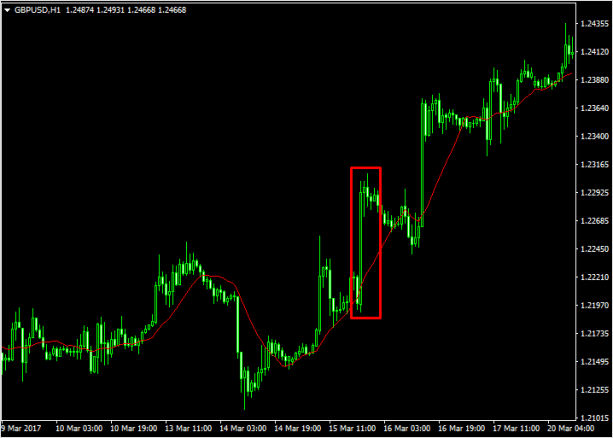

Интересная ситуация наблюдалась 15 марта, когда ФРС (Федеральная резервная система) США повысила ставку. Трейдеры, как ни странно, наблюдали снижение курса доллара по отношению к основным валютам. Причин две. Во-первых, помимо ставки был опубликован комментарий по кредитно-денежной политике (он-то и вызвал переполох), во-вторых, рынок по вполне объективным причинам проигнорировал рост ставки – читайте статью о торговле на новостях, из неё вы узнаете о причинах.

Сведения о новости, естественно, были опубликованы в экономическом календаре.

Снижение доллара обнаруживается, например, на графике EUR/USD.

Восходящий тренд (рост евро), который более чётко просматривается на 4-часовом графике, ускорился.

Аналогично и с курсом USD/JPY.

И с британским фунтом тоже.

Вот так обстоят дела. Переходим к следующему фактору.

Валовой внутренний продукт

Валовой внутренний продукт очень чётко демонстрирует состояние экономики государства. Если вы хорошо учили обществознание в школе, то помните, что ВВП – сумма цен всего произведённого государством за год.

Но важна не стоимость произведённого, а динамика её изменения. Мы ведь планируем торговать долгосрочно, нам надо определить, куда смотрит рынок, как развивается промышленность в том или ином государстве. Поэтому в экономических календарях указывается прошлое значение ВВП и новое, они сопоставляются (с учётом прогноза – корня всех зол) и делается вывод, укрепится валютный курс или ослабнет.

Данные публикуются обычно в конце каждого месяца. ВВП подсчитывается за год и квартал, но каждый месяц значения уточняются, ибо, если бы подсчёты велись даже раз в квартал, информация о состоянии рынка не была бы исчерпывающей.

30 марта 2017 ожидается выход очередного значения ВВП по США, до этого новость публиковалась 28 февраля.

![]()

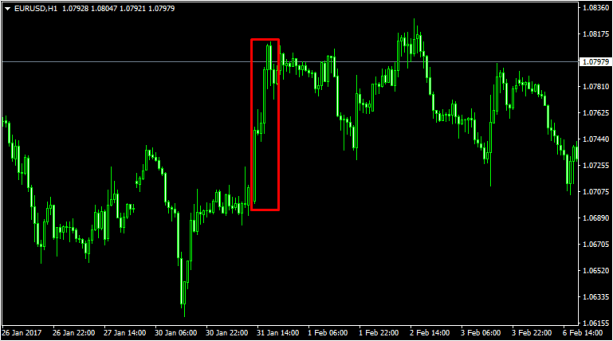

По евро сведения о ВВП выходили 31 января.

![]()

Прогнозировалось, что годовой процент ВВП снизится относительно предыдущего значения, но по факту они оказались прежними, что вызвало укрепление европейской валюты. Посмотрите на график EUR/USD и убедитесь сами.

4-часовой график подтверждает приверженность Форекса техническому анализу. Данные по ВВП повысили цену валюты, но впоследствии она серьёзно упала вниз.

Если ВВП растёт, валюта крепнет, если снижается – ослабевает. Движемся дальше.

Сальдо торгового баланса

Хочу купить в Соединенных Штатах тысячи бутылок Кока-Колы, чтобы потом с выгодой для себя продать их в России. Приезжаю в США, прихожу в офис компании, излагаю свою просьбу и выкладываю на стол рубли, которые привёз из РФ.

Менеджер поднимает на меня глаза и вежливо просит удалиться в ближайшее отделение банка. Зачем? Чтобы обменять рубли на доллары – ту валюту, на которую можно покупать/продавать товары США внутри государства.

Обменная операция совершена успешно, я возвращаюсь с долларами, покупаю Кока-Колу и еду в Россию.

Через некоторое время мой приятель решает поступить аналогично. Следом за ним предприниматели узнают, что можно выгодно покупать в США микроволновки, холодильники, фотокамеры и массу всего прочего. Поток спекулянтов устремляется на Запад. В банках выстраиваются очереди: «Дайте нам доллары!»

Если на какой-то товар повышается спрос, его цена растёт, так ведь? Нормальные люди не будут дёшево продавать то, что можно продать дороже. Если предприниматели из РФ начнут массово скупать доллар, его курс по отношению к рублю возрастёт.

Вот мы и вышли на ещё один фундаментальный фактор – сальдо торгового баланса или соотношение экспорта (вывоза из страны произведённых на её территории товаров) и импорта (ввоза зарубежной продукции).

Прежде чем купить иностранный товар, экспортёры вынуждены купить валюту страны-производителя. Следовательно, чем больше экспорт, тем больше спрос на валюту, тем выше её цена.

При импорте ситуация противоположная – российские предприниматели избавляются от рублей, меняя их на доллары, а если что-то становится ненужным, цена на него падает. Итак, если в США экспорт превышает импорт, доллар укрепляется, если импорт больше экспорта – ослабевает.

«Положительное сальдо торгового баланса» экспорт превысил импорт. «Отрицательное сальдо» наоборот.

Если мы вновь заглянем в экономический календарь Альпари, увидим два восклицательных знака напротив новостей о балансе. Действительно, новость, как правило, не вызывает резких движений. Однако при серьёзной разнице прогноза и факта, трейдеры могут отреагировать, и мы это увидим.

Пусть мы не используем сальдо торгового баланса при торговле на новостях, но принимать его во внимание в процессе долгосрочного фундаментального анализа обязательно нужно.

Индекс деловой активности

Как определить, хорошо идут дела у компании или нет? Для этого необходимо обратить внимание на комплекс факторов.

Показатели, определяющие сбалансированность работы компании:

- Заказы от клиентов – чем больше поступило новых заказов, тем активнее должно работать производство – бизнес крепнет.

- Занятость – сколько на предприятии рабочих, каков их уровень квалификации, правильно ли они выполняют свои обязанности.

- Доступность сырья – достаточно ли у поставщиков материалов, из которых впоследствии фирма изготовит товары.

- Производственный процесс – способна ли компания вовремя выполнить все поступающие от клиентов заказы, качественно ли она это сделает, не возникают ли сбои в процессе производства.

- Импорт – насколько сильны конкуренты из-за рубежа.

- Запасы клиентов сколько продукции уже купили клиенты, когда она понадобится им снова (логично, что буханка хлеба и новый автомобиль будут опять нужны через разные промежутки времени).

- Отказы в выполнении поставок – часто ли они случаются, в чём причина их возникновения.

В совокупности всё перечисленное формирует представление о положении дел в компании. Институт управления поставками (он же Институт менеджмента снабжения или просто ISM) решил анализировать указанные показатели по всем крупным компаниям США. Результаты получились просто феноменальные.

Ежемесячно проводится анализ 400 компаний, данные обобщаются. Эксперты выделили среднее значение – 50 %, означающее некое промежуточное положение между спадом и ростом. Если полученный индекс деловой активности выше пятидесяти – валюта укрепляется, если ниже – ослабевает.

Если в январе индекс был 55, а в феврале – 57 – особых колебаний на рынке ждать вряд ли стоит, но вот если происходит спад с 51 к 49 – это уже должно настораживать.

Кстати, индекс деловой активности подсчитывается не только для США, но и для многих других государств.

Последующий показатель чем-то похож на индекс деловой активности, но сфера у него чуть иная.

Изменение числа занятых

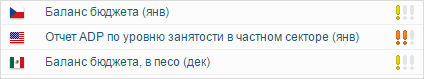

Постепенно мы с вами приближаемся к такому важному фактору, как безработица. За пару дней до выхода данных об уровне безработицы публикуется изменение числа занятых от ADP. Анализируется, сколько людей работает в различных отраслях экономики (кроме сельского хозяйства). Здесь всё просто: если показатель лучше, чем в предшествующем месяце – валюта крепнет, если нет – ослабевает.

Изменение числа занятых часто вызывает оживление биржевой торговли, поскольку по нему можно предугадать и уровень безработицы в стране. На проекте Investing.com (авторитетный ресурс, в почёте у трейдеров) показатель выделен как очень важный (см. выше – три бычьих головы), в Альпари он почему-то указан с двумя восклицательными знаками.

Ну и самое драгоценное теперь…

Уровень безработицы

Как поведёт себя валюта, если безработица возрастёт? Чем больше безработных, тем менее стабильна экономика государства. Да и не только она: митинги, демонстрации создают напряжённость в обществе, предпосылки для различного рода конфликтов и т. п. Поэтому, если процент безработных растёт, – валютный курс рушится.

Есть среднее значение в 3 5 %, оно воспринимается рынком как нормальное. В феврале уровень безработицы в США составил 4,8 % определённая реакция на рынке была, прослеживались характерные колебания (длинные тени у свеч), но серьёзных движений нет, рынок продолжил идти в рамках тренда.

Безработица – вещь очень важная, но её действие часто нейтрализуется другим фактором – количеством рабочих мест, созданных вне сельского хозяйства (иными словами nonfarm), выходит в то же самое время.

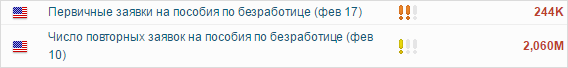

Кстати, предполагать, каким окажется уровень безработицы, можно по первичным и вторичным заявкам на неё.

Чем меньше заявок – тем крепче курс валюты и наоборот.

Новые рабочие места, созданные вне сельского хозяйства

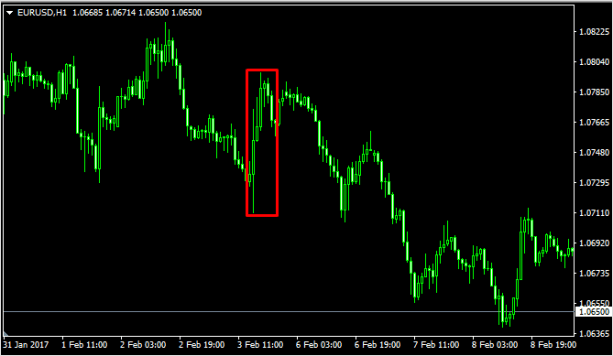

Нонфарм показывает, сколько работников было нанято в различные компании. Рынок рухнет, если и безработица, и число новых рабочих мест будет меньше, чем прогнозировалось.

График выше показывает ценовые колебания 3 февраля, здесь нонфарм нейтрализовал увеличение безработицы.

![]()

Всё, оставили безработицу, идём дальше.

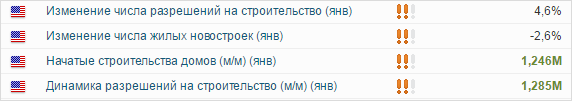

Строительство

Трейдеры никогда особого внимания строительству не уделяли. Ну, строятся новые дома, не строятся – какая разница? Грянувший в США ипотечный кризис заставил спекулянтов присмотреться к жилым домам повнимательнее.

Если правительство или частные компании строят много жилых домов – это хорошо для экономики или плохо? Порассуждаем. Допустим, вы купили себе квартиру, в ней пока что голые стены. Вы придёте и ляжете спать на полу, вдыхая запах штукатурки?

Нет. Вы поклеите обои, завезёте мебель, купите бытовую технику, коврики, шторы, посуду, телевизор, лампочки в светильники и кучу ещё всякого хлама. Чем больше вы покупаете товаров на национальную валюту, тем крепче её курс. Отсюда вывод – больше строится домов – крепнет национальная валюта.

Естественно, если дома построены, люди не мгновенно в них заселятся, поэтому рынок от данных по строительству не переворачивается, движений почти никаких не возникает. Но желающие торговать долгосрочно должны учитывать уровень строительства в своих прогнозах, особенно в кризисные периоды экономики.

В США новости по строительству выходят одновременно в 4 вариациях.

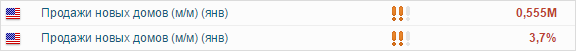

К строительству относятся также продажи домов населению – не менее важная вещь, ибо из-за изменения политической (или иной) ситуации, спрос на недвижимость может коренным образом измениться.

Плюс – незавершённые сделки по продажам жилья.

![]()

Кстати, а на что люди будут покупать себе в дома всякие разные вещи? Правильно, на зарплату. Следовательно, если зарплата низкая, то и покупки совершать будет не на что.

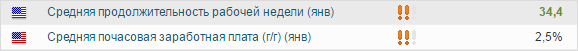

Уровень заработной платы и продолжительность рабочей недели

Как ни странно, продолжительность рабочей недели – не совсем постоянная величина, она периодически меняется, а заработная плата – тем более. Данные исходят от Министерства труда США и детально изучаются ФРС, поскольку могут оказать влияние на процентную ставку, о которой шла речь выше.

Показатели будут востребованы только для трейдеров-долгосрочников. Важны не столько конкретные значения, сколько динамика их изменения. Если отслеживать колебания зарплат (как и многих других факторов) на протяжении нескольких месяцев или лет, получится достаточно интересная картинка.

Индекс цен производителей и потребителей

Есть товары, цены на которые колеблются очень незначительно, или не колеблются совсем. Причина – правительственные меры. Примеры товаров с постоянными ценами: хлеб, картофель, молоко и др.

Цены на большую часть других товаров постоянно меняются. Наиболее остро это ощущается на продукции зарубежных компаний – косметике и пр. В зависимости от суммарных цен на все товары, покупаемые в государстве, изменяется стоимость жизни в стране. А она влияет на массу других показателей.

В новостной ленте есть индекс потребительских цен, который как раз отражает колебания суммарной стоимости товаров и услуг. Для одних государств это не очень важный показатель, для других (в частности, для США, Великобритании, стран Евросоюза) – серьёзный.

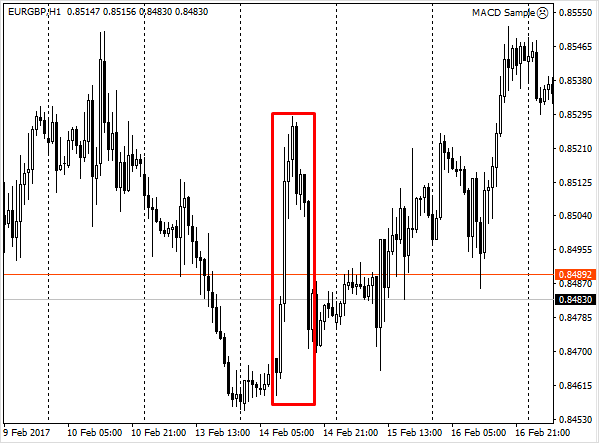

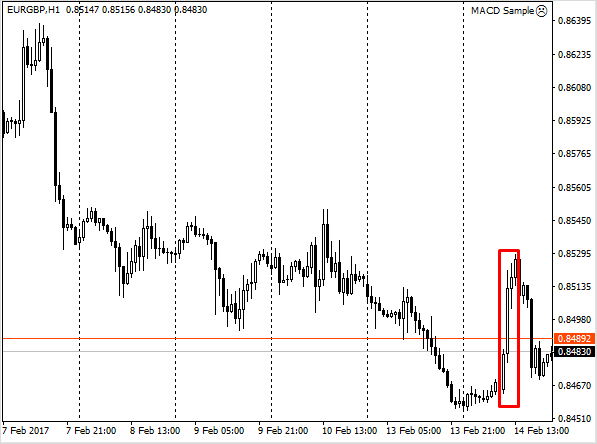

Посмотрим, отразилась ли новость на курсе британского фунта.

Да, отразилась.

Замечу важный технический момент. Когда смотрите графики, надо обращать внимание не на длину свечи, а на разницу в значениях (справа), поскольку длина отдельной свечи зависит от соседней, все они не могут уместиться на графике одновременно. Если мы чуть сдвинем окно, длина новостной свечки уменьшится.

Индекс цен производителей – величина не такая важная (для краткосрочников), но по ней трейдеры судят о стоимости сырья. Значение показывает, сколько стоит производство продаваемых товаров. Если сырьё станет очень дорогим, обязательно изменится индекс цен потребителей, стоимость жизни в стране. Так что всё связано.

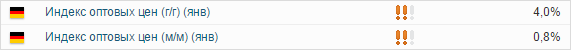

В некоторых странах, в Германии, например, подсчитывается ещё индекс оптовых цен – сколько товаров было продано оптовыми фирмами.

Уровень значимости – «два восклицательных знака» – сильных изменений курса евро не вызовет, но для экономики Германии показатель значимый.

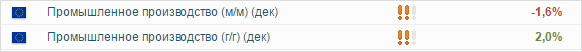

Промышленное производство и его мощности

Рост промышленного производства однозначно окажет позитивное воздействие на национальную валюту. В краткосрочной перспективе сильных движений нет, но периоды застоя, роста экономики или её спада по показателю очень хорошо отслеживаются.

Если производство растёт – это хорошо, валюта крепнет. Причем фактор оказывает влияние и на многие другие показатели, в частности на ВВП, занятость, безработицу, индекс деловой активности.

Есть подводные камни. Экономика – как двигатель, если работает очень интенсивно, может перегреться. Экономисты ввели понятие «индекс производственных мощностей», определяющий, не перетрудилось ли производство, не нужно ли его остужать.

В случае с индексом деловой активности, определяющим был уровень в 50 %. Для производственных мощностей нейтральная точка – 75 %. Ну, допустим, 80 %. Если производство зашкаливает (больше 75 80 %) – это может отрицательно сказаться на валютном курсе, если падает – тоже ничего хорошего.

![]()

В Штатах, как демонстрирует скриншот выше, пока всё стабильно, экономика не отдаляется от нормированного значения.

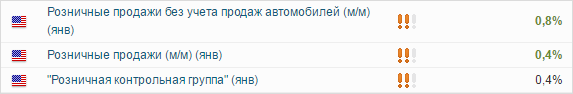

Розничные продажи

Розничные продажи определяют, сколько денег тратят граждане государства на самые разные вещи. Обсуждая строительство, мы уже замечали, что чем больше люди покупают всяких товаров, тем крепче валюта.

Розничные продажи входят в ВВП, но сами по себе считаются фактором средней значимости – обращать на него внимание, конечно, нужно, но только для долгосрочных торгов.

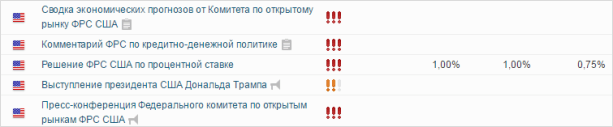

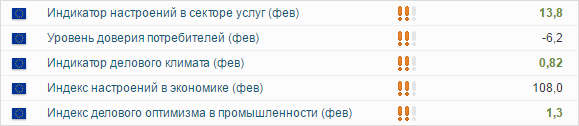

Деловой климат IFO

Деловой климат анализируется Институтом исследования экономики, подсчитывается он как для Германии (институт располагается в Мюнхене), так и для всего ЕС.

Показатель аналогичен индексу деловой активности в США, но распадается на три разных составляющих:

- Оценка текущей ситуации – проводится опрос крупных компаний, на основании которого делаются выводы, как бизнесмены оценивают обстановку в стране.

- Индекс делового оптимизма – определяет положение дел в крупных компаниях, влияет на индекс цен производителей, мощности производства, безработицу.

- Индекс экономических ожиданий – схож с оценкой текущей ситуации, но рассчитывается на узкий временной интервал – 6 месяцев.

Февральские данные для Германии.

Для Евросоюза.

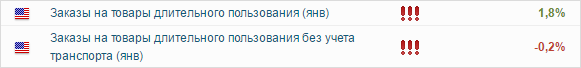

Все товары, производимые в стране, можно условно поделить на две большие группы: длительного и недлительного пользования. К числу первых относятся товары, которые используются людьми в течение более чем 3 лет. Пример – автомобили. Да, иногда мы меняем авто чаще, но статистика берёт своё.

Товары длительного пользования

Чтобы производить товары, которые люди будут использовать несколько лет, нужны серьёзные капиталовложения. Да, это не пирожки и не губная помада. Следовательно, если заказы на товары длительного пользования увеличиваются, инвесторы будут вливать деньги в экономику страны, а это обязательно укрепит курс национальной валюты.

Как видите, в календарях показатель выделяется тремя красными знаками, вызывает большое оживление на бирже.

Кредиты

Разговор о фундаментальных факторах мы с вами начинали с процентной ставки. Думаю, вы прекрасно понимаете, что чем больше люди берут кредитов, тем крепче государственная валюта. Поскольку отдавать гражданам придётся всегда больше первоначальной суммы, погашенные кредиты позволяют не только оплачивать проценты по вкладам в банках, но и пополнять государственную казну. А если казна стабильно пополняется, нет смысла печатать новые деньги – снижаются темпы инфляции и пропадает связанный с ней негатив.

![]()

Данные по потребительскому кредитованию, однако же, стоит учитывать только при долгосрочной торговле, ибо резких ценовых колебаний они не вызывают.

Объём запасов

Под объёмом запасов в экономических календарях чаще всего подразумевается нефть и газ – достаточно ли их в государстве для нормального функционирования экономики. Сама по себе новость неважная, но если вдруг запасов оказывается очень уж мало, это не останется без последствий.

![]()

Например, если по новостям в Штатах нефти меньше, чем нужно, значит, государство начнёт её закупать. Если кто-то что-то покупает – цены растут. Безусловно, отголоски роста цен на нефть повлияют и на курс рубля. Важно не столько вовремя среагировать на новость, сколько понимать её значение и последствия.

Сведения выходят еженедельно, так что ничего важного вы не пропустите.

Заключение и домашнее задание

Итак, мы с вами проанализировали основные фундаментальные факторы из всех существующих. Если вы торгуете краткосрочно, обращайте внимание только на показатели с «тремя знаками» наиболее волатильные, остальные вам не нужны.

Повторю ещё раз: если фактор не оказывает серьёзного воздействия на рынок, это не означает, что экономика его не учитывает. Сопоставьте показатели с одним восклицательным знаком и тремя – каких больше? Первых. Из мелочей всё складывается, поэтому игнорировать их не стоит.

Если хотите закрепить материал, откройте экономический календарь и посмотрите на примере пары EUR/USD (или любой другой), как реагирует рынок на новости высокой и средней степеней важности.

Профессиональные трейдеры делают очень большие деньги на выступлениях глав Центробанков, президентов крупных государств или иных авторитетных людей. Чтобы использовать сказанное ими в свою пользу, нужно иметь глубокое представление о состоянии экономики.

Как его получить? Ну, во-первых, находиться в рынке – торговать минимум час ежедневно. Во-вторых, постоянное обучение. При наличии времени и возможностей смотрите телепередачи на канале РБК, где не только сообщаются важные вещи, но и анализируются связи между разными явлениями, читайте книги по экономике. Постепенно вы начнёте хорошо во всём разбираться, накопите багаж знаний.

На этом всё, задавайте вопросы в комментариях, если они у вас есть. До встречи!