Здравствуйте, друзья!

Мы продолжаем серию статей о выборе дебетовой карты для физических лиц. Ранее я писала о платежных средствах Тинькофф Банка и Сбербанка. Сегодня на очереди дебетовая карта Альфа-Банка. Всего банк выпускает 14 видов карточек. Рассмотрим, как получить и сколько стоит использование всех предложений.

Альфа-Банк в 2020 г. расположился на 5-м месте в финансовом рейтинге, который формируется с учетом ключевых показателей деятельности, публикуемых на официальном сайте Центробанка РФ. В народном рейтинге авторитетного портала Банки.ру он занимает почетное 16-е место, что тоже неплохо.

Банк выпускает платежные средства самостоятельно и в партнерстве с “Аэрофлотом”, “Пятерочкой”, “Перекрестком” и некоторыми другими компаниями. Классификация выглядит так:

- Для повседневных покупок (Альфа-Карта с преимуществами и Premium).

- Для путешественников (Alfa Travel, Аэрофлот, в том числе для премиальных клиентов).

- Для любителей покупать товары в определенных магазинах (Пятерочка и Перекресток).

- Для детей (Детская).

- Для любителей компьютерных игр (World of Tanks, World of Tanks Blitz и World of Warships).

- Социальная МИР.

- Для активных пользователей Яндекса (Яндекс.Плюс).

Как получить

Процедура открытия одинаковая для всех видов карт. Оформить можно онлайн на сайте и в любом отделении банка. И в том и другом случае нужно заполнить анкету.

Для тех, кто больше доверяет живому сотруднику, чем машине, лучше обратиться в офис. Там же получите готовую пластиковую карточку.

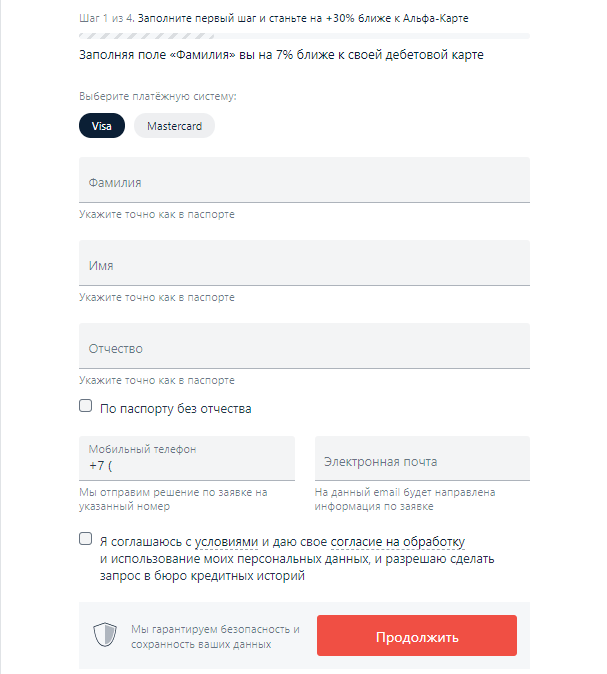

Если вы заказываете через интернет, то заявка на открытие оформляется в 4 шага:

- Персональные данные: Ф. И. О., мобильный телефон, электронная почта.

- Паспортные данные и сведения о месте и дате рождения.

- Адреса регистрации: постоянный и фактический.

- Имя латиницей, которое будет отображаться на пластике, и кодовое слово для идентификации (например, при звонке в банк). На этом же шаге надо выбрать способ получения: через курьера по адресу или лично при посещении банка.

Я попробовала заполнить анкету, но произошла заминка. Моего региона и города в списке не оказалось. Это означает, что получить карточку дома через курьера у меня не получится. Остается только идти в ближайшее отделение банка. Обратите внимание на этот момент при заполнении анкеты.

Условия использования

Кратко рассмотрим тарифы и условия по всем видам дебетовых карт Альфа-Банка. Основное внимание уделим стоимости годового обслуживания, возможности получать доход на остаток по счету и бонусной программе.

Альфа-Карта с преимуществами и Альфа-Карта Premium

Альфа-Карта с преимуществами – самая популярная среди клиентов банка карта. Она выпускается с бесплатным обслуживанием. Альфа-Карта Premium подойдет не для всех. Стоимость ее обслуживания – 2 990 ₽ в месяц. Но при соблюдении следующих условий она составит 0 ₽:

- получение ежемесячной зарплаты на карту в размере не менее 400 тыс. ₽,

- на счете в месяц хранится средний остаток от 1,5 млн ₽, плюс вы сделали покупки на 100 тыс. ₽,

- на счете в месяц хранится средний остаток от 3 млн ₽.

Остальные тарифы и условия рассмотрим в сравнительной таблице:

| Тарифы и условия | Альфа-Карта с преимуществами | Альфа-Карта Premium |

| Доход на остаток по счету | 4 % при тратах от 10 000 до 100 000 ₽, 5 % при тратах более 100 000 ₽ в месяц | 5 % при тратах от 10 000 до 150 000 ₽, 6 % при тратах более 150 000 ₽ в месяц |

| Снятие наличных | 0 ₽ в банкоматах банка и его партнеров. Если вы снимаете деньги в других банкоматах, то можно делать это бесплатно при остатке на счете не менее 30 000 ₽ или покупках в месяц на сумму более 10 000 ₽ | 0 ₽ в любых банкоматах мира |

| Переводы | Бесплатно клиентам Альфа-Банка. По системе быстрых платежей бесплатно можно перевести в другой банк до 100 000 ₽ в месяц, свыше этой суммы – за 0,5 % | |

| Кэшбэк | 1,5 % при условии трат от 10 000 ₽ и 2 %, если тратите более 100 000 ₽ в месяц. Есть ограничение по ежемесячному размеру возврата – не более 5 000 ₽ | 2 % при условии трат от 10 000 ₽ и 3 %, если тратите более 150 000 ₽ в месяц. Ограничение по ежемесячному размеру возврата – не более 15 000 ₽ |

Для путешественников

В этой категории сразу 4 вида: Alfa Travel и Alfa Travel Premium, Аэрофлот и Аэрофлот Black Edition. Бесплатных, т. е. без годового обслуживания, среди них две – Alfa Travel и Аэрофлот.

| Тарифы и условия | Alfa Travel и Аэрофлот | Alfa Travel Premium и Аэрофлот Black Edition |

| Стоимость обслуживания | 0 ₽ | 0 ₽, если соблюдаются условия, описанные для Альфа-Карта Premium. 2 990 ₽ в месяц в остальных случаях |

| Доход на остаток по счету | 4 % при тратах от 10 000 до 100 000 ₽, 5 % при тратах более 100 000 ₽ в месяц | 5 % при тратах от 10 000 до 150 000 ₽, 6 % при тратах более 150 000 ₽ в месяц |

| Снятие наличных | 0 ₽ в банкоматах банка и его партнеров. В банкоматах других банков бесплатно до 50 000 ₽, если тратили более 10 000 ₽ или остаток составил от 30 000 ₽ в месяц | 0 ₽ в любых банкоматах мира |

Основное отличие карт для путешественников в размере кэшбэка, который начисляется в милях за:

- покупки любых товаров,

- бронирование отелей на специальной платформе Альфа-Банка,

- покупку ж/д и авиабилетов на travel.alfabank.ru.

Для покупок в магазинах “Пятерочка” и “Перекресток”

Альфа-Банк совместно с сетью “Пятерочка” и “Перекресток” выпустил дебетовые карты. Это специальные предложения для тех, кто привык покупать продукты в определенных магазинах. Владелец пластика получает баллы за покупки, которые может потратить в этой же сети.

Обе карты бесплатные. Отличия в количестве начисляемых баллов.

| Условия | Пятерочка | Перекресток |

| Приветственные баллы | 2 500 | 2 000 |

| Баллы за покупки в Пятерочке/Перекрестке | 2 балла за каждые 10 ₽ | 3 балла за каждые 10 ₽ |

| Баллы за остальные покупки | 1 балл за каждые 10 ₽ | 1 балл за каждые 10 ₽ |

Детская карта

Детская карта – это специальная карта, которую родители могут оформить на ребенка и привязать ее к своему счету. Особенности:

- Бесплатное обслуживание.

- Яркий дизайн на выбор.

- 5 % кэшбэка за покупки в кафе и ресторанах, но не более 2 000 ₽ в месяц.

- Родители могут установить лимиты трат, а также контролировать покупки ребенка.

Для любителей компьютерных игр

В этой категории 3 вида: World of Tanks, World of Tanks Blitz и World of Warships. В каждой еще 2 тарифа: Standart и World Black Edition. По первому тарифу бесплатные выпуск и обслуживание. По второму – первая карта бесплатно, каждая последующая – 5 000 ₽ в год.

Суть таких карт в том, что за повседневные покупки с каждых 100 ₽ начисляются до 8,5 баллов (единиц золота), которые можно тратить в соответствующих компьютерных играх.

МИР

Бесплатная карточка национальной платежной системы “МИР” обслуживается на следующих условиях:

- Снятие наличных в банкоматах Альфа-Банка и его партнеров – бесплатно. В других банкоматах не надо платить комиссию, если снимаете до 50 000 ₽ в месяц, если больше, то 1,99 %, но не менее 199 ₽.

- Процент на остаток по карте до 100 000 ₽ – 4 % при тратах от 10 000 ₽ и 5 % при тратах от 100 000 ₽.

- Бесплатная оплата коммунальных услуг, услуг мобильных операторов и штрафов ГИБДД.

- Бесплатные переводы клиентам Альфа-Банка. На карточки клиентов других банков – 1,95 % (минимум 30 ₽), по реквизитам счета – 9 ₽ за операцию. Через систему быстрых платежей до 100 000 ₽ в месяц – бесплатно, свыше – 0,5 % от суммы (максимум 1 500 ₽).

Яндекс.Плюс

Карта Яндекс.Плюс подходит для активных пользователей сервисом Яндекс в рамках подписки Яндекс.Плюс. Условия:

- Бесплатное обслуживание.

- Комиссии за снятие наличных и переводы денег, проценты на остаток по счету аналогичны предыдущему описанию карточки МИР.

- Оплата подписки Яндекс.Плюс возвращается по 169 ₽, если были траты от 5 000 ₽ в месяц.

Кэшбэк начисляется в размере:

- 1 % – за все покупки,

- 5 % – за покупки в категориях “Развлечения”, “Рестораны/Бары/Кафе”, “Спорт” и “Образование”,

- до 10 % – оплата сервисов Яндекса.

Стоит ли открывать дебетовую карту в Альфа-Банке? Все плюсы и минусы

Традиционный обзор плюсов и минусов. Что-то увидела сама, что-то подсмотрела в отзывах клиентов на портале Банки.ру.

Итак, плюсы:

- Есть варианты с бесплатным обслуживанием без всяких условий.

- Внесение и снятие наличных в собственных и партнерских банкоматах бесплатное. Причем среди партнеров хорошо известные банки, платежные терминалы которых есть в любом городе.

- Начисление процентов на остаток по счету, но при соблюдении условий по сумме покупок.

- Кэшбэк начисляется баллами, но ими можно компенсировать любую покупку.

- Можно без комиссии оплачивать услуги сотовых операторов, ЖКХ, штрафы ГИБДД.

Минусы:

- Курьерская доставка возможна в ограниченное число городов. Актуальный список опубликован на сайте Альфа-Банка.

- Ограничения по кэшбэку. Клиенты жалуются, что с 1 мая ввели лимит не только на сумму возврата в месяц, но и на сумму покупки. Один из них потратил 200 тыс. ₽, но ему засчитаны были только 50 тыс. ₽ для начисления кэшбэка.

- Доход по карточке в виде процента на остаток можно получить, только совершая покупки в течение месяца.

Заключение

Я рассказала про все виды карт Альфа-Банка, которые доступны летом 2020 г. Ситуация в банковской сфере меняется всегда стремительно. Статью с обзором дебетовых карт я уже писала 2 года назад. Сегодня ее пришлось полностью переписывать. Изменились не только условия и тарифы, но и сами разновидности карточек. Предложения, на мой взгляд, стали более интересными. Всегда уточняйте актуальную информацию в банке или на сайте, если захотите открыть дебетовую карту Альфа-Банка и любого другого тоже.

Будет ценно для наших читателей, если вы поделитесь своим опытом сотрудничества с Альфа-Банком. Стоит открывать карточку именно в нем?

С уважением, Чистякова Юлия