Здравствуйте, друзья!

В мире есть старейшая ценная бумага, которую считают прародительницей других инструментов. А мы еще ее не обсуждали в статьях. Непорядок. Исправляемся. В этой статье разберемся, что такое вексель, каких видов он бывает и где применяется.

Определение и виды

Вексель простыми словами – разновидность долговой ценной бумаги, которая дает право одной стороне сделки получить деньги от другой стороны в полном объеме и в оговоренные сроки или по предъявлению.

Если совсем упрощать, то это обещание заплатить. Предметом вексельного обязательства являются только деньги.

Понятие известно еще с начала нашей эры (VII век). Вексельная система была разработана для ускорения процесса торговли и обеспечения безопасности торговых сделок. Купцы Италии, например, заводили в гавань свои корабли, груженные товаром. Продавали его. И вместо наличных денег, с которыми было небезопасно, получали векселя, которые при возвращении предъявляли к оплате.

Законодательство, регулирующее обращение документа, конечно, не такое старое, но возраст тоже впечатляет. В 1930 году был принят специальный закон на Женевской конференции. В России пользуются федеральным законом от 1997 года, который отсылает к Постановлению 1937 года.

Но в обоих документах говорится, что они вводятся ввиду присоединения нашей страны к Международной конвенции, поэтому практически повторяют закон 1930 года. Получается, что обращение этой ценной бумаги регулируется не гражданским, а международным законодательством, что повышает ее надежность.

Векселя бывают двух основных видов:

- Простой. Его признаком является участие двух сторон. Плательщиком или должником является тот человек, кто выписал документ. Его называют векселедателем. Пример: Алексей хочет открыть свой бизнес, ему требуется для этого 500 тыс. рублей. Он обращается к Николаю с просьбой одолжить деньги. Николай соглашается и получает статус векселедержателя. Алексей выписывает вексель. В зависимости от прописанных условий Николай предъявляет вексель к оплате в определенный срок. Возвращает деньги Алексей.

- Переводной или тратта. Участвуют 3 стороны. В описанный пример добавляется Сергей. Именно его в качестве плательщика долга указал Алексей в выписанном векселе. Николай требует деньги уже с Сергея. Естественно, Сергей должен дать согласие (акцепт) в момент оформления ценной бумаги на выплату денег.

Есть и другие классификации. По способу получаемого дохода:

- Дисконтный. Имеет номинальную стоимость. Например, должник Алексей выписывает документ Николаю (векселедержателю) на сумму 500 тыс. рублей. Но Николай передает только 450 тыс. рублей Алексею. Сумма к погашению потом будет все равно 500 тыс. рублей. Разница – это доход Николая.

- Процентный также имеет номинал, но доход векселедержателю выплачивается в процентах.

По срокам погашения долга:

- с указанием конкретной даты,

- с погашением сразу при предъявлении ценной бумаги или через конкретное время.

По гарантии оплаты:

- авалированный, т. е. когда третья сторона (например, банк) поручается за должника, что он выплатит долг своевременно и в полном объеме, в этом случае они несут солидарную ответственность,

- не авалированный – без поручительства.

Аваль – это вексельное поручительство, по которому третья сторона принимает на себя ответственность по обязательствам векселедателя.

По праву передачи:

- по индоссаменту – первый векселедержатель может передать вексельное право другому лицу,

- именной – нет права передачи другому лицу,

- на предъявителя – документ может переходить из рук в руки неограниченное число раз.

На сайте Сбербанка четко указано, что он не авалирует векселя, выданные сторонними эмитентами, с которыми состоит в партнерских отношениях.

Векселя могут выписывать дееспособные физические лица или юридические компании, кроме государственных органов исполнительной власти. Часто выдачей этих ценных бумаг занимаются банки, в основном для привлечения капитала.

Банковский вексель не участвует в программе страхования вкладов, поэтому в случае отзыва лицензии или банкротства векселедержатель сможет вернуть свои деньги только после реализации активов банка. Кроме того, он выступает не только эмитентом ценной бумаги, но и векселедержателем, скупая их у других лиц.

Отличие от других долговых документов

Главным отличительным свойством векселя по сравнению с другими долговыми ценными бумагами является то, что в нем не указывается причина, по которой одна сторона обязана передать деньги другой стороне. Если бумага заполнена правильно, то в суде условия сделки не обсуждаются и не оспариваются. Они просто должны быть выполнены. По сути, вексель – это подтверждение факта наличия самого долга, неважно за что.

Отличительные характеристики:

- Оформляется только на бумажном носителе. В основном на специальном бланке с элементами защиты, содержащем необходимые реквизиты.

- Предусмотрена солидарная ответственность всех лиц, поставивших подпись на документе.

- Регулируется международным правом (Женевской конвенцией).

- Векселедержатель может меняться.

- Используется в различных сферах деятельности.

- Упрощенная процедура взыскания в случае отказа векселедателя оплатить долг. У нотариуса оформляется протест. После этого суд без судебного разбирательства выпускает приказ о взыскании. Начинается исполнительное производство.

- Не требует госрегистрации.

Сроки платежа

Различают векселя:

- По предъявлении – оплачивается при предъявлении, которое должно произойти в течение 1 года после составления. Может быть оговорен конкретный срок, раньше которого документ к оплате не предъявят.

- В какое-то время от предъявления. Например, через 15 дней, 2 месяца и пр.

- В какое-то время от составления.

- На определенный день.

Векселедержатель должен предъявить документ к оплате либо в тот же день, какой прописан, либо в течение двух рабочих дней после указанной даты. Векселедатель при передаче денег может потребовать расписку.

Сферы применения

Для чего нужен вексель:

- при кредитовании физических и юридических лиц он считается надежным обеспечением кредита, заемщик выдает его своему кредитору,

- для привлечения капитала, например, банками и предприятиями не надо проходить сложную процедуру по эмиссии акций или облигаций, если потребовались средства на развитие,

- для взаиморасчетов между предприятиями с возможностью зачета взаимных требований,

- для оплаты сделок безналичным путем,

- выступает самостоятельным объектом купли-продажи,

- для отсрочки платежа покупатель выписывает документ продавцу товаров и услуг.

Обязательные реквизиты и исключения из правил

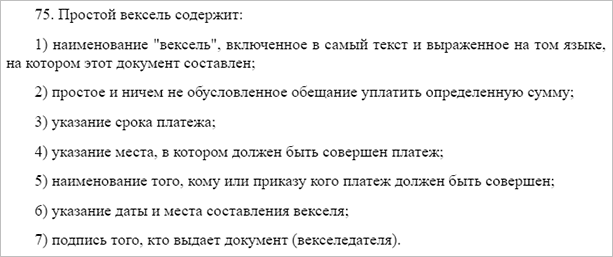

Рассмотрим, как правильно оформлять вексельную ценную бумагу. В Положении от 1937 года указано, что реквизитами простого векселя являются:

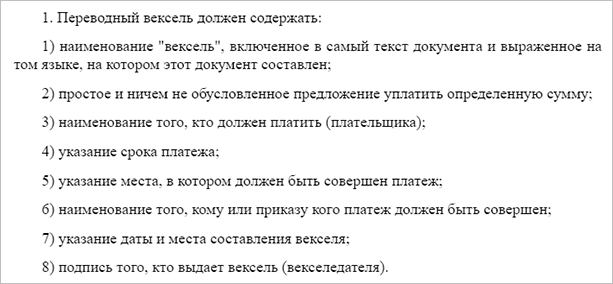

Переводной содержит:

Отличие только в пункте об указании плательщика. В первом случае он отсутствует, во втором – это обязательный элемент.

Есть исключения из правил:

- Срок платежа может быть не указан, тогда долг должен быть оплачен по предъявлении.

- Если место платежа не указано, считается, что это надо сделать в месте составления документа по месту жительства векселедателя.

В переводной ценной бумаге могут быть оговорены проценты, если она выдана со сроком погашения по предъявлении или с оплатой через какое-то время от предъявления.

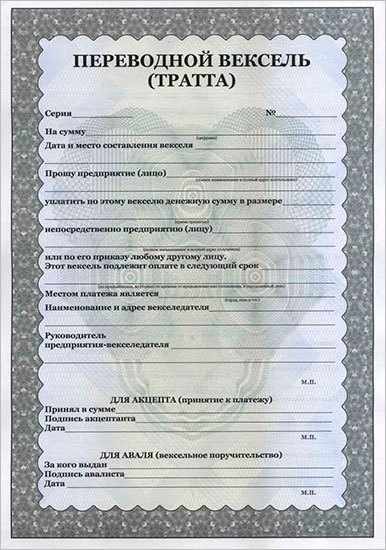

Два основных вида векселей выглядят следующим образом:

Банковский вексель на примере Сбербанка

Крупнейшим эмитентом векселей является Сбербанк. Он оформляет их на бланке с высокой степенью защиты. Выдает простые векселя двух видов: процентные и дисконтные.

Оплата долга производится путем безналичного перечисления средств на счет векселедержателя. Еще раз обращаю внимание, что сумма задолженности не попадает под государственное страхование вкладов.

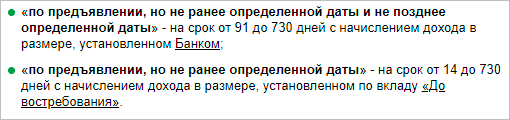

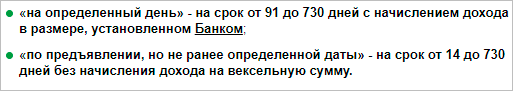

Процентные по срокам погашения:

Дисконтные по срокам погашения:

Заключение

Вексель – ценная бумага, которая прошла проверку временем. Он доказал свою эффективность и надежность. Простота оформления, международное регулирование и широкие возможности использования позволили этому документу пережить не только мировые кризисы и реформы в отдельно взятой стране, но также уход одних цивилизаций и приход других. Так что знать, что это такое, не будет лишним.