Здравствуйте, друзья!

Если вы оформляете ипотеку или только присматриваетесь к этому варианту улучшения своих жилищных условий, то перед вами неизбежно встанет вопрос страхования. Его нельзя проигнорировать, потому что государство обязует каждого заемщика им заниматься. До сих пор мы с вами учились внимательно читать банковские документы по вкладам и кредитам. Пришло время изучить не менее важную тему – страхование ипотеки.

Что это такое, зачем нужна страховка и как ее рассчитать? Вот основные вопросы для нашего обсуждения в рамках этой статьи.

Понятие и виды страхования ипотечного кредита

Страхование ипотечного кредита – это процедура, которая призвана снизить риски потери или порчи имущества, передаваемого в залог, а также обезопасить банк и заемщика от невыплат по кредиту.

Среди документов при получении кредитных средств обязательно должен быть страховой полис. В зависимости от объекта различают следующие виды страхования:

- Страхование недвижимости, передаваемой в залог банку от возможной порчи в результате чрезвычайных обстоятельств.

Например, пожар, наводнение, техногенные аварии и т. д. Этот вид является обязательным, на что указывает закон об ипотеке, принятый еще в 1998 году.

Если порча произошла по вине заемщика, то страховая компания возмещать ущерб не будет. Также далеко не все случаи чрезвычайных обстоятельств будут приняты к возмещению. Например, порча имущества в результате военных действий, уличных беспорядков и т. д. В любом договоре это подробно расписано, поэтому есть смысл ознакомиться с ним еще до подписания.

- Страхование жизни и здоровья заемщика и созаемщиков.

Этот вид является условно-добровольным. Почему условно? Потому что отказ от личного страхования влечет увеличение процентной ставки за ипотеку минимум на 1 %. Мало кто из заемщиков на это согласен. Банки не скрывают эту информацию, на сайте вы можете увидеть такое условие.

- Титульное страхование.

Что это такое? Это защита интересов банка от возможной утраты заемщиком права собственности на квартиру или дом. Применяется только к недвижимости на вторичном рынке и является добровольной страховкой.

А как заемщик может потерять право собственности? Случаев сколько угодно. Например, объявился близкий родственник (брат или сестра, муж или жена, сын или дочь), который долго отсутствовал, но имел право на владение доли в квартире. Как правило, это недобросовестность продавца и безалаберность регистрирующих органов. В результате суд и долгие годы разбирательств.

Какая страховка нужна именно вам, решать только вам. Но трезво оцените последствия своего решения. В каждом договоре с банком есть пункт, что он имеет право потребовать от заемщика вернуть кредит в случае неисполнения им обязательств перед банком. Например, отказ от страхования квартиры через год, два или 10 лет, когда кредит еще не погашен.

Порядок оформления страховки

Наличие страхового полиса, который защищает объект залога от утраты и порчи – обязательное условие получения ипотечного кредита. Вы должны предъявить его при получении кредитных средств. По своему желанию вы также можете оформить и защиту жизни, здоровья и титула.

Имейте в виду, что у многих страховщиков действует комплексная страховка, которая включает в себя все вышеперечисленные полисы. Если вы твердо решили обезопасить себя со всех сторон, то присмотритесь именно к комплексной защите. Она выходит дешевле, чем покупка отдельного полиса.

Порядок действий для оформления полиса защиты:

- Первое, что вы должны сделать, это изучить список аккредитованных страховых компаний на сайте своего ипотечного банка. Например, у Сбербанка на сегодня аккредитовано 20 компаний, страхующих объект недвижимости, и 16 – жизнь и здоровье.

- Изучить требования банка к страховым компаниям и условиям предоставления их услуг.

- Изучить тарифы во всех компаниях и возможность оформления полиса онлайн, если это для вас существенно.

- Выбрать выгодного для вас страховщика. Обратите внимание, что тарифы в компаниях могут отличаться в разы. И не всегда следует сотрудничать с самой дешевой компанией. Она в целях экономии может не включить в договор некоторые виды страховых случаев.

- Подготовить пакет документов для оформления договора. В отличие от кредитного договора в этом случае список будет минимальный: кредитный договор, документы на право собственности, отчет оценщика. В некоторых случаях страховщик может потребовать медицинские документы или даже направить на медицинское обследование.

- Заключить договор страхования. Он может быть заключен на 1 год или на весь срок кредитования. В первом случае вы каждый год должны его продлевать или в случае отказа быть готовыми к банковским санкциям в виде увеличения процентной ставки или полного аннулирования кредитного договора.

Далее мы подробнее рассмотрим вопрос, что будет являться страховым случаем по каждому виду страховки и что делать в случае его наступления.

Страховой случай

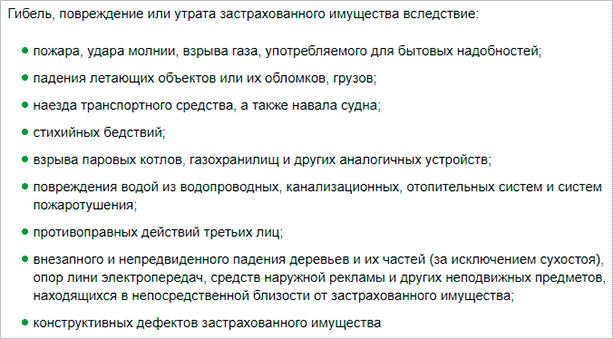

Список таких случаев может незначительно отличаться в разных компаниях, поэтому уточните информацию при оформлении документов. Под возмещение попадают следующие виды порчи объекта залога:

Эту информацию я взяла у Сбербанка и его аккредитованной компании. Почти на каждый пункт есть подробное разъяснение, в каком случае будет выплачена компенсация, а в каком – нет. Аналогичную информацию можно получить в любой компании, с которой вы собираетесь сотрудничать.

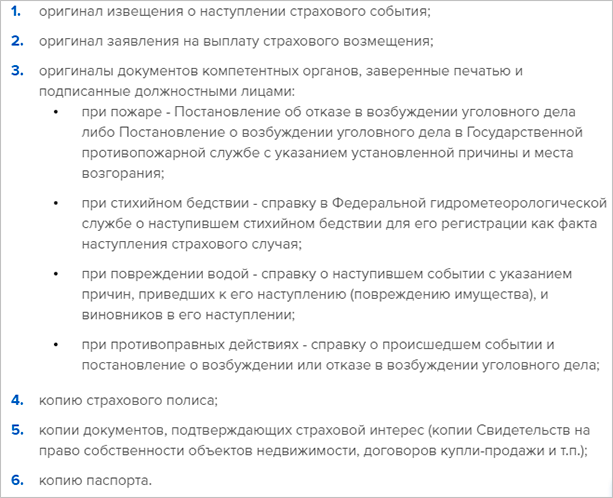

Каждый случай должен быть подтвержден документально. В перечень документов могут войти:

Полис, который защищает жизнь и здоровье заемщика и его созаемщиков, позволит переложить бремя выплат по ипотечному кредиту на страховщика в случае:

- смерти застрахованного по причине болезни или несчастного случая,

- временной потери трудоспособности,

- получения инвалидности.

Подготовьте подтверждающие документы. Перечень у каждого страховщика свой. Это медицинские карты и справки, акты о несчастном случае, свидетельство о смерти, документы из органов МВД и т. д.

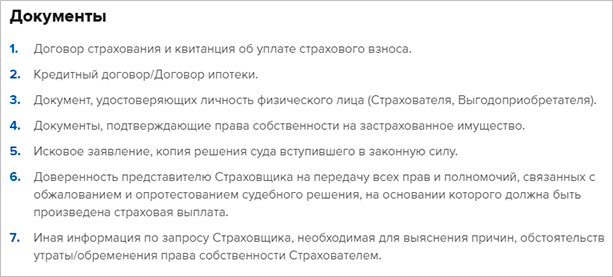

Напомню, что титульное страхование целесообразно применить только к объектам ипотеки на вторичном рынке. И основными документами в этом случае являются судебные (исковое заявление, решение суда).

Что делать, если порча или утрата объекта залога все-таки произошла в период действия договора:

- Принять все меры по спасению или уменьшению ущерба.

- Вызвать соответствующие органы для ликвидации последствий. Получить у них подтверждающие документы.

- Вызвать представителя страховщика для оценки ущерба.

- В течение нескольких дней (уточните у своего страховщика) подготовьте документы и обратитесь в компанию для получения возмещения.

Главное правило – незамедлительно сообщить в страховую организацию о наступлении страхового случая.

Желаю, чтобы вам никогда не пришлось воспользоваться своим полисом. Поэтому давайте перейдем к вопросу стоимости. Сколько стоит застраховать себя и свое имущество?

Стоимость услуг по страхованию

Где застраховать себя и свой объект недвижимости? И где это сделать дешевле? Вот основные вопросы, которые возникают перед каждым ипотечным заемщиком. Для начала рассмотрим факторы, которые влияют на стоимость услуг по страхованию:

- Требования банка, в котором вы оформляете ипотеку, по страховому покрытию.

- Размер ипотечного кредита. С каждым годом он будет уменьшаться, следовательно, уменьшается и стоимость услуг по страхованию.

- Возраст, пол, состояние здоровья заемщика и созаемщиков. А также на стоимость может повлиять характер трудовой деятельности, которой занимается страхуемый, и его увлечения, например, экстремальные виды спорта.

- Вид объекта залога (квартира, дом), технические характеристики (материал стен, фундаментов, перекрытий, год постройки для вторичной недвижимости, накопленный износ и др.)

Тарифы у всех страховщиков разные. Анализ сайтов компаний показал, что лишь на некоторых есть калькуляторы, по которым можно самостоятельно рассчитать стоимость полиса. По остальным придется узнавать по телефону или отправлять заявку. XXI век…

Разберем, как рассчитывается стоимость полиса на примере Ингосстраха. Что необходимо знать до расчета:

- наименование банка-кредитора,

- остаток задолженности по ипотечному кредиту,

- требования к страховому полису, которые предъявляет банк.

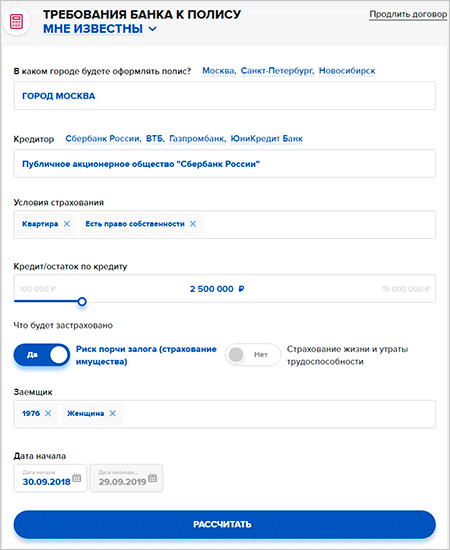

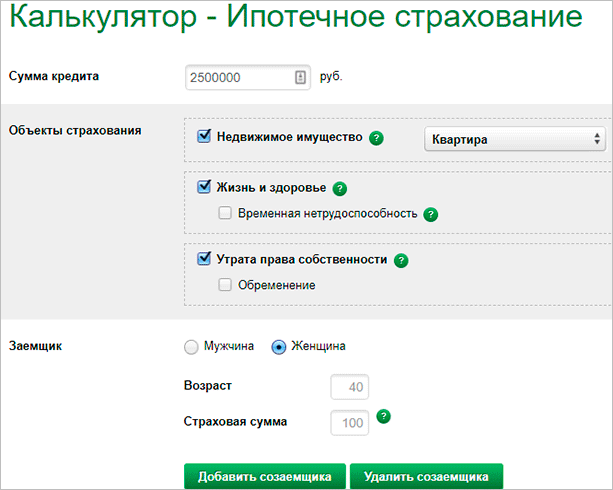

Для условного примера стоимости услуг по страхованию предмета залога воспользуемся калькулятором на сайте Ингосстраха.

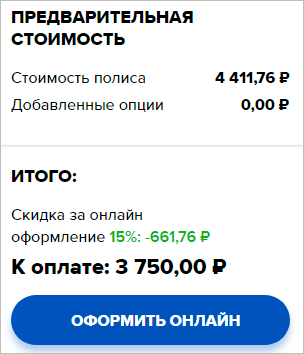

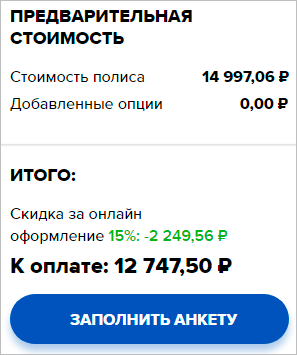

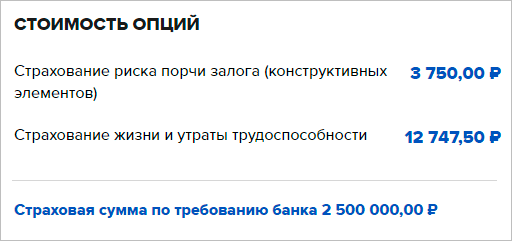

Результаты расчета.

Таким образом, тариф составил примерно 0,18 %. В год я должна заплатить по полису 4 411,76 руб.

Если повторить эти же действия по защите жизни и здоровья, то стоимость полиса составит почти 15 000 руб. в год.

Проведите аналогичные действия по всему списку аккредитованных страховщиков и выберите оптимальный тариф. Ни на одном сайте вы не увидите конкретные цифры по тарифам, потому что стоимость полиса зависит от многих факторов и будет установлена для конкретного заемщика индивидуально.

Обзор программ страхования

Проведу небольшой обзор программ, которые предлагают по ипотеке страховые компании из топ-5.

Ингосстрах

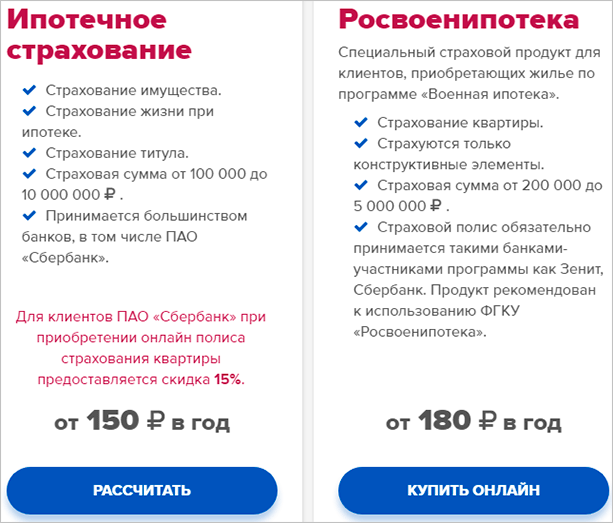

Компания аккредитована в большинстве кредитных организациях. Предлагает 2 программы.

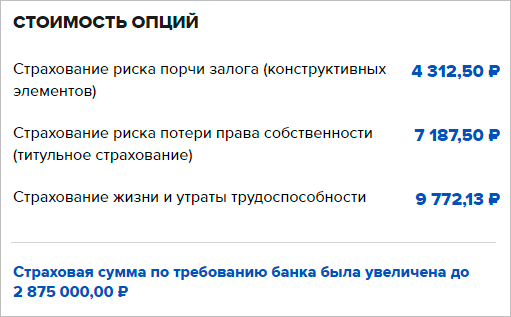

Полис можно оформить онлайн. Посмотрим стоимость комплексной защиты, которая включает все 3 вида страховки.

Исходные данные:

- банк ВТБ, г. Москва,

- страхую квартиру с оформленным правом собственности,

- остаток по кредиту – 2 500 000 руб.,

- заемщик – женщина 1976 г. рождения со 100 % долей в кредите.

Воспользуемся калькулятором:

- Стоимость полиса по защите имущества – 4 312,5 руб.

- Стоимость защиты титула – 7 187,5 руб.

- Стоимость защиты жизни и здоровья – 9 772,13 руб.

Итого общая стоимость – 21 272,13 руб.

По Сбербанку картину иная. Банк не требует страхования титула. По соглашению с ним при онлайн-оформлении доступна 15 % скидка. Стоимость комплексного полиса без скидки – 19 408,82 руб., со скидкой – 16 497,5 руб.

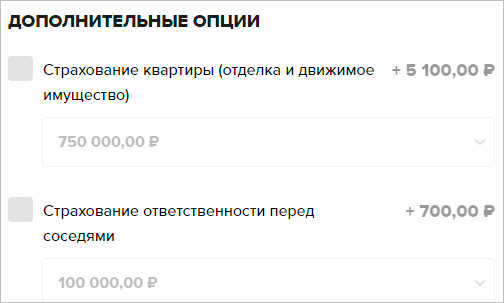

Ингосстрах предлагает подключить дополнительные опции к полису.

Согаз

Страхует от всех видов риска по ипотеке. В качестве преимуществ:

- возможность оплаты страховой премии в рассрочку,

- возврат части страховки при досрочном погашении кредита,

- возможность бесплатного медицинского обследования, если оно потребуется.

Но существенный недостаток – отсутствие калькулятора на сайте. Соответственно, сориентироваться по цене не представляется возможным. Необходимо оставить заявку и ждать ответа.

Сбербанк страхование

Компания страхует только от 2 видов рисков:

- порчи или утраты имущества в залоге,

- смерти и потери трудоспособности.

Титульное страхование не предусмотрено. На сайте отсутствует калькулятор. Тарифы удалось обнаружить в объемном документе на нескольких листах. Они сведены по разным видам рисков в единую таблицу плюс поправочные коэффициенты в зависимости от факторов, которые влияют на степень риска.

Объектами страхования в квартире являются конструктивные элементы:

- стены,

- перегородки,

- полы, перекрытия,

- окна и двери.

В доме к перечисленным элементам добавляются крыша и фундамент. Сбербанк не страхует квартиры в домах старше 1955 года. Базовая ставка стартует от 0,25 % от остатка по ипотечному кредиту. При оформлении онлайн компания дает скидку 10 %.

РЕСО-Гарантия

Компания оформляет страховку от 3 видов риска. На сайте есть калькулятор, но расчеты не действуют для клиентов Сбербанка и банка Российский капитал.

Стоимость комплексного полиса у меня вышла 15 675 руб. при остатке по кредиту в 2 500 000 руб., т. е. тариф составляет 0,627 %.

По отдельным видам картина следующая:

- Недвижимость – 4 000 руб. (0,16 %).

- Здоровье – 8 175 руб. (0,327 %).

- Титул + недвижимость – 12 750 руб. (0,51 %).

По отзывам заемщиков тарифы в РЕСО-Гарантии – одни из самых доступных.

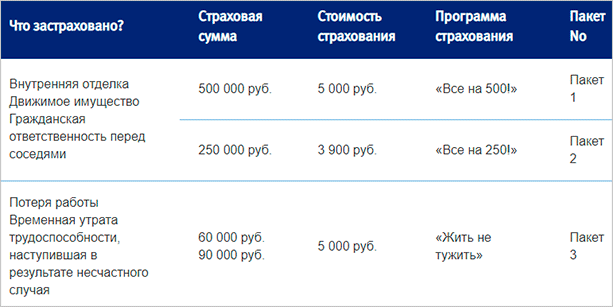

ВТБ-страхование

Кроме стандартного полиса, который покроет убытки банка при наступлении страхового случая в размере остатка задолженности по кредиту, ВТБ предлагает оформить страховку на полную стоимость квартиры.

Например, вы купили жилье за 3 000 000 руб., заплатив за счет ипотеки 1 500 000 руб. и 1 500 000 руб., вложив собственных средств. При порче имущества по обычному договору страхования компания заплатит банку 1 500 000 руб., но свои деньги вы потеряете. При приобретении дополнительной страховки оставшиеся 1 500 000 руб. компания возместит лично вам.

Компания разработала 9 пакетов программ по разной цене. Покажу лишь фрагмент таблицы.

Для военнослужащих, покупающих жилье по программе “Военная ипотека”, предусмотрены особые условия, позволяющие оформить полис онлайн и со скидкой до 30 %.

Налоговый вычет по страховке

К вопросу, можно ли вернуть страховку по ипотеке и как это сделать, я разобрала в отдельной статье. Но здесь хочу несколько слов сказать о социальном вычете. Дело в том, что статьей 219 Налогового кодекса РФ дано право получить налоговый вычет за страхование жизни при ипотеке в размере 13 % от суммы взносов по договору. Но для этого должны быть выполнены следующие условия:

- Отдельный договор страхования жизни.

- Договор заключен на 5 и более лет.

- Договор составлен в пользу заемщика, а не в пользу банка.

В большинстве случаев получателем возмещения по страховому случаю, связанному с ипотекой, является банк. То же самое касается и договора комплексного страхования на 3 вида страховки. При таком раскладе рассчитывать на 13 % от государства не приходится.

Заключение

Давайте посмотрим на страхование не как на дополнительное финансовое бремя заемщика, а как на его защиту от рисков потери или порчи недвижимости, смерти или утраты трудоспособности. За 10 – 30 лет никто не знает, что может случиться. А выплаты по кредиту никто не отменит. Полис позволит разделить риски со страховой компанией. Именно поэтому государство сделало процедуру защиты объекта залога обязательной. Зная про “любовь” большинства граждан к страховщикам, эта мера была вынужденной. Мы пока не научились заботиться о себе сами.

Предвижу возмущения некоторых читателей по поводу очередного способа заработать на гражданах. Не без этого. Бизнес есть бизнес. А вы бы стали добровольно страховаться, если бы вам дали такое право?