Здравствуйте, друзья!

Любой бизнес нуждается в основных фондах для повышения эффективности своей деятельности. Это могут быть оборудование, транспортные средства, дорогостоящие инструменты и инвентарь, недвижимость.

Какие способы для их приобретения доступны? Собственные денежные средства, заемные и привлеченные. В последние годы активно развивается такая форма инвестирования, как лизинг.

Что такое лизинг, где и как он применяется, чем отличается от аренды и кредита? Все об условиях оформления сделок в пяти ведущих лизинговых компаниях. Таков план на сегодняшнюю статью.

Понятие и основные участники

Само название “лизинг” берет начало от английского слова, которое переводится, как “аренда”. И до сих пор эти два инструмента имеют схожие черты, но есть и существенные отличия.

Простыми словами лизинг – это еще один способ предприятию обновить свои основные фонды, который дополнительно позволяет оптимизировать налогообложение и приобрести после окончания действия договора основные фонды в свою собственность.

Основным нормативным документом, который регулирует отношения между всеми сторонами лизинговой сделки, является закон “О финансовой аренде (лизинге)” № 164-ФЗ.

Кто же является сторонами в лизинговой сделке? Закон определяет 3 субъекта:

- Лизингодатель – это физическое или юридическое лицо, которое предоставляет предприятию или частному лицу движимое или недвижимое имущество по договору во временное пользование за вознаграждение. В конце срока долгосрочной аренды имущество либо возвращается лизингодателю, либо выкупается по остаточной стоимости лизингополучателем и оформляется в его собственность.

- Лизингополучатель получает от лизингодателя на определенных условиях имущество, пользуется им и возвращает обратно или выкупает в конце оговоренного срока.

- Продавец продает по договору купли-продажи по заявке лизингодателя определенное имущество, которое затем передается лизингополучателю.

Закон допускает, что продавец и лизингополучатель может быть одним и тем же лицом. Как такое возможно и зачем это последнему? Это одна из форм отношений, которая называется возвратным лизингом. Вернемся к ней позднее, когда будем рассматривать виды лизинга.

Анализ лизингового рынка в стране показал, что:

- в качестве лизингодателя выступают, в основном, лизинговые компании,

- лизингополучателем являются ИП и юрлица,

- продавцы – это производители техники, оборудования и транспортных средств, владельцы недвижимости.

Что же можно передать во временное пользование? Любое движимое имущество и недвижимость, в том числе целые предприятия и различные сооружения. Но есть и ограничения. Не может стать предметом сделки земля и другие природные объекты, а также имущество, на которое государство наложило запрет по свободному обращению на рынке.

Есть еще такое понятие, как сублизинг – это повторная передача имущества лизингополучателем третьим лицам. Другими словами, вы берете в финансовую аренду, например, оборудование и используете его не сами, а передаете еще кому-то. Конечно, свое добро на такую сделку должен дать лизингодатель.

За что придется платить лизингополучателю? В лизинговый платеж включаются:

- затраты лизингодателя по приобретению имущества,

- дополнительные услуги по соглашению сторон,

- вознаграждение лизингодателю,

- стоимость выкупа в конце срока, если это предусмотрено договором.

Конкретные условия программ по крупнейшим лизинговым компаниям мы рассмотрим в отдельном разделе статьи.

Виды и формы

Закон выделяет 2 формы лизинга:

- Внутренний, когда лизингодатель и лизингополучатель являются резидентами Российской Федерации.

- Международный, когда стороны сделки – нерезиденты РФ.

Виды лизинговых сделок можно классифицировать по различным признакам. Например:

- По предмету договора: лизинг автомобилей и спецтранспорта, оборудования, воздушных судов, подвижного состава, речного и морского транспорта, коммерческой недвижимости и т. д.

- По условиям договора: финансовый, операционный и возвратный.

Рассмотрим последние более подробно. В законе нет определений этих видов, поэтому описываю ситуацию, которая сложилась на практике.

Финансовый лизинг означает временное пользование имуществом с правом последующего выкупа. Похож на кредит. Вы делаете заявку лизингодателю на определенный вид имущества, тот его закупает у производителя и передает во временное пользование с правом дальнейшего выкупа по остаточной стоимости.

Операционный – этот вариант очень похож на аренду. Вам нужна техника или оборудование, вы его берете у лизингодателя. Пользуетесь в течение оговоренного в договоре срока, платите за эту возможность и возвращаете обратно или заключаете новый договор на новый срок.

Возвратный – вид, к которому приковано пристальное внимание контролирующих органов. Дело в том, что сделка проходит таким образом. Предприятие или ИП продают свои основные фонды лизинговой компании, та в свою очередь передает им это имущество уже по договору лизинга. Что это дает? Главное преимущество – это получение денежных средств на развитие бизнеса или удовлетворение текущих потребностей предприятия в оборотных средствах.

Почему возвратным лизингом интересуются налоговые органы? Такой вид сделки может при определенных условиях стать вариантом ухода от налогов или отмывания денежных средств. Поэтому стороны сделки должны соблюсти все требования законодательства, чтобы не вызвать нареканий.

Сравнение с кредитом и арендой

Лизинг сочетает в себе и признаки кредита, и признаки аренды. Давайте разберем, чем же этот механизм все же отличается от популярных форм обновления основных фондов.

Отличие лизинга от аренды:

- В большинстве случаев аренда не предусматривает право выкупа имущества.

- Договор аренды может быть заключен на разные сроки с последующей пролонгацией. Договор финансового лизинга заключается, как правило, на срок амортизации основных фондов, чтобы лизингополучатель имел право сразу получить в собственность имущество. Но операционный лизинг бывает и на более короткие сроки.

- В аренду можно взять любой объект недвижимости или движимое имущество. В лизинг нельзя взять земельные участки или природные объекты.

- При аренде не надо доказывать свою платежеспособность пакетом документов.

Чем отличается от кредита:

- Более лояльные условия к лизингополучателю. Лизинговая компания не проверяет кредитную историю и часто идет на разработку индивидуальных условий для лизингополучателя в зависимости от рода его деятельности, финансовых возможностей и др.

- Нет залога и поручителей. Они потребуются только, если документы лизингополучателя не удовлетворят лизингодателя.

- Есть возможность выбирать способы уплаты платежей: аннуитетные, регрессивные, сезонные и т. д.

- Право собственности возникает только после полной оплаты стоимости по договору. По кредиту – в момент приобретения имущества.

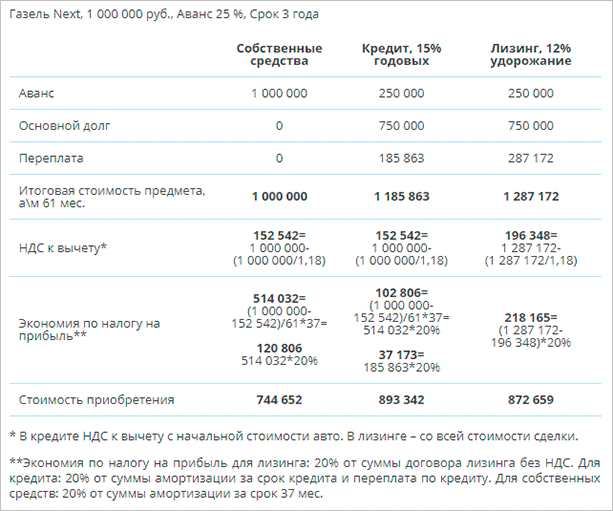

- Налоговые нюансы при учете кредитных и лизинговых платежей, в которые я не буду вдаваться, потому что не являюсь специалистом по налогообложению и бухгалтерскому учету. Но приведу интересный расчет, который сделали специалисты в лизинговой компании ВЭБ-Лизинг.

Обзор программ ведущих лизинговых компаний

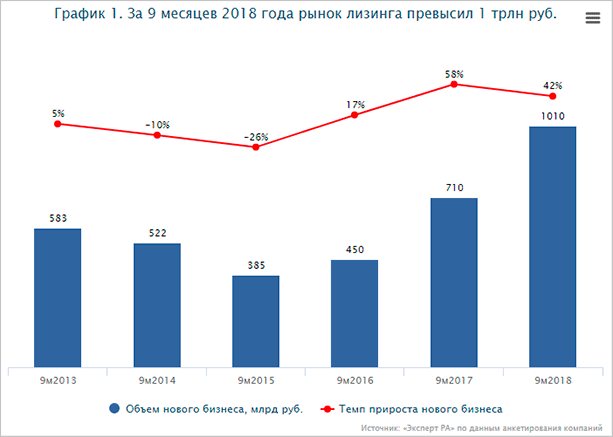

Немного статистики для понимания, что эта форма обновления и модернизации своего имущества многими предприятиями рассматривается в качестве основной. За 9 месяцев 2018 года было заключено рекордное количество сделок. Посмотрите на график.

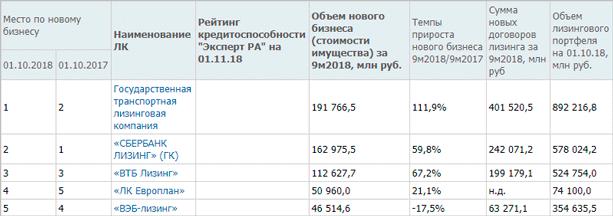

Рейтинговое агентство “Эксперт РА” составило рейтинг. В пятерку крупнейших лизингодателей вошли:

По ним и проведем обзор условий лизинговой сделки.

ГТЛК

Лидер на рынке лизинговых услуг. Главным акционером является Министерство транспорта РФ. Помогает приобрести для юридических лиц и индивидуальных предпринимателей, работающих в транспортной сфере:

- воздушный, водный, железнодорожный и пассажирский транспорт,

- дорожно-строительную и дорожно-эксплуатационную технику.

Что нужно для оформления лизинговой сделки поэтапно:

- Оформление заявки на фирменном бланке предприятия с печатью и подписью ответственного лица.

- Подготовка пакета необходимых документов (учредительные и бухгалтерские).

- Принятие решения по сделке и заключение договора.

- Приобретение лизингодателем у производителя необходимого имущества.

- Передача имущества лизингополучателю и страхование от имущественных рисков.

- Переход права собственности на предмет сделки в конце срока аренды к лизингополучателю.

Чтобы повысить вероятность одобрения сделки, ИП или предприятие могут привлекать поручителей и предоставлять залог.

Условия сделки:

- первоначальный взнос – от 5 до 30 %,

- от 3 до 5 лет,

- выплаты аннуитетными (одинаковыми каждый месяц) или регрессивными (убывающими) платежами.

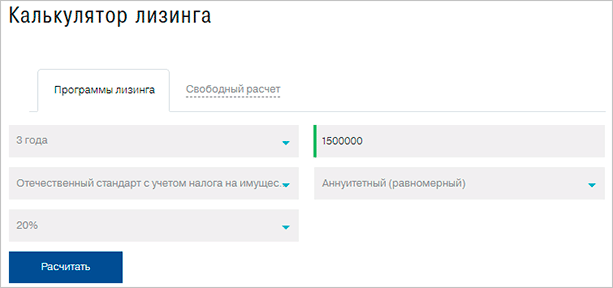

На сайте есть калькулятор. Можно заранее прикинуть ежемесячные платежи и стоимость переплаты.

По заданным условиям ежемесячный платеж составит 46 949,2 руб., а общая стоимость имущества возрастает почти на 200 тыс. руб. и становится равна 1 690 171,56 руб.

Сбербанк Лизинг

В 2018 г. занимает 2-ю строчку рейтинга, потерял свои лидирующие позиции по сравнению с 2017 г. Кроме традиционных видов имущества, предметом сделки может быть и недвижимость. В этом преимущество компании.

При этом недвижимость передается на условиях финансового и возвратного лизинга, т. е. позволяет предприятию получить дополнительные денежные средства.

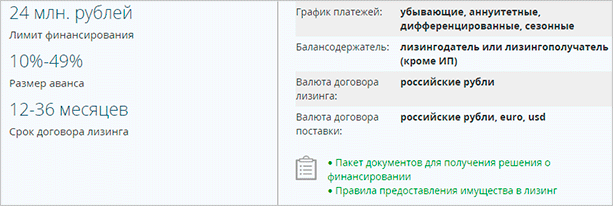

Условия лизингового договора:

- аванс от 10 до 49 %,

- минимальная сумма – 500 тыс. руб.,

- максимальный срок – 3 года.

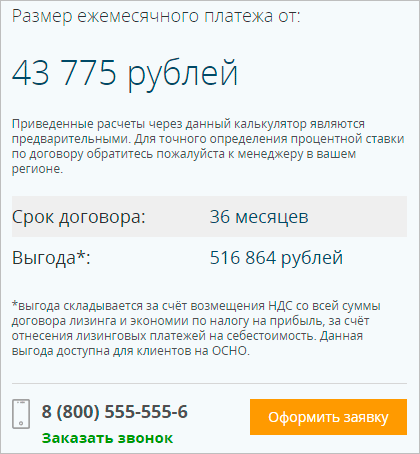

Калькулятор на сайте не только подсчитывает ежемесячные платежи, но и показывает расчет выгоды лизингополучателя, что очень удобно. Например, при тех же условиях, что и в предыдущем примере, мы получили такие результаты.

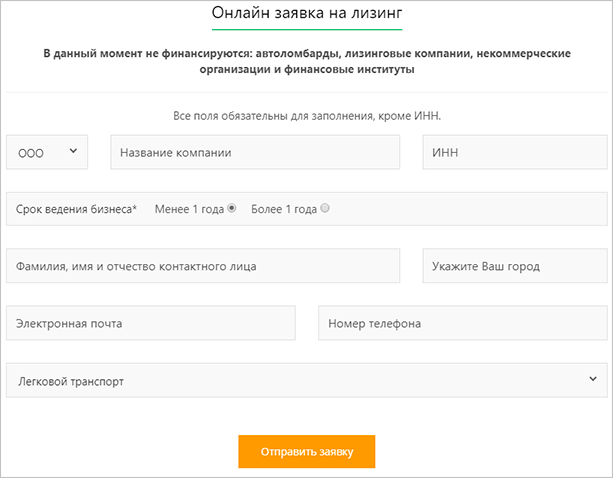

Как взять имущество в финансовую аренду в Сбербанк Лизинг:

Шаг 1. Оформить заявку онлайн или через менеджера по телефону. Форма анкеты выглядит следующим образом.

Шаг 2. Получить персональное предложение.

Шаг 3. Заключить договор лизинга.

Шаг 4. Получить технику.

ВТБ Лизинг

Компания оформляет сделки по финансовому и операционному лизингу для юрлиц и ИП. Список имущества, которое можно взять в аренду, не отличается от традиционного. ВТБ Лизинг идет навстречу клиенту и составляют индивидуальный график внесения платежей.

Условия:

- максимальный аванс – 49 %,

- обязательное страхование,

- не требуется залог, предмет договора остается в собственности лизингодателя,

- возможен досрочный выкуп,

- можно заключить 2-й договор до окончания действия первого,

- срок – от 11 до 60 месяцев.

ЛК Европлан

ЛК Европлан поднялась в рейтинге на одну строчку вверх и занимает 4-е место. Работает только с юридическими лицами на следующих условиях:

- Первоначальный взнос от 5 до 49 %.

- Срок от 12 месяцев до 5 лет.

- Предприятие должно работать не менее 6 месяцев.

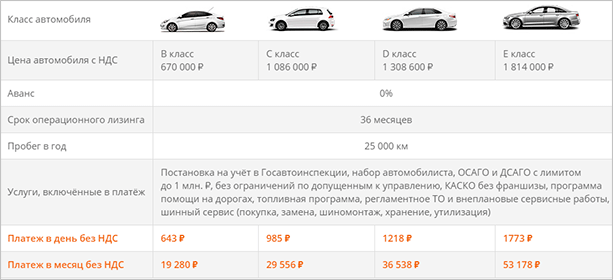

Компания предлагает и операционный автолизинг с включенными в стоимость ежемесячного платежа дополнительными услугами:

- постановка на учет в ГАИ,

- страхование,

- техобслуживание,

- шинный сервис,

- программа по оказанию помощи на дороге,

- топливная программа.

Пример расчета ежемесячного платежа.

ВЭБ-лизинг

Компания является участником государственных программ помощи агропромышленному и лесопромышленному комплексу, льготной программы Минпромторга. Поставляет с выгодой до 20 % технику из республики Беларусь.

Условия для клиентов:

- аванс от 5 %,

- срок до 60 месяцев.

Преимущества лизинга

Есть несколько очевидных плюсов такого механизма финансирования модернизации основных фондов предприятия:

- Не надо изымать из оборота предприятия крупные суммы, чтобы приобрести технику или оборудование.

- Возможность получить предмет лизинга в собственность после окончания действия договора по нулевой или остаточной стоимости.

- Поддержка государства, которое заинтересовано в развитии такого механизма инвестирования во многих отраслях экономики. В первую очередь, в сельском хозяйстве, строительстве, транспортной сфере, добывающей промышленности. Поэтому есть возможность попасть в различные государственные программы поддержки и получить более выгодные условия.

- Лизинговые компании сотрудничают напрямую с производителями, которые разрабатывают для них специальные льготные программы.

- Оптимизация налогообложения за счет экономии на налогах на имущество и прибыль.

- Более гибкие условия при заключении договора по сравнению с кредитом. Лизингодатели часто идут навстречу клиентам и даже разрабатывают для них индивидуальные графики платежей, в том числе и сезонные.

- Зачастую не требуется залог и поручительство, потому что предмет договора в большинстве случаев находится в собственности лизингодателя. В случае неплатежеспособности лизингополучателя имущество возвращается и может быть передано другой компании или ИП.

- Для некоторых предприятий этот способ обновления основных фондов является единственным, потому что по разным причинам нет доступа к кредитам в коммерческих банках.

Заключение

Основной функцией лизинга является предоставление участникам рынка доступа к денежным средствам на обновление их основных фондов.

Лизинг не лучше и не хуже других способов финансирования инвестиционной деятельности предприятий или индивидуальных предпринимателей. Это не дешевый инструмент, а просто еще один механизм, который позволяет экономике развиваться, а нашим предприятиям быть конкурентоспособными на рынке. По другому выжить не получится.

И чем больше таких рыночных механизмов, тем эффективнее будет развитие. Не обязательно быть экономистом, чтобы это понимать. Согласны со мной?