Здравствуйте, друзья!

Согласитесь, было бы здорово так подобрать инструменты инвестирования, чтобы при любой ситуации на рынке всегда быть в плюсе. Один умный человек в середине XX века попробовал этого добиться. И у него получилось! Он зарабатывал на падении и на росте сотни процентов годовых. Идея понравилась и другим инвесторам, она стала развиваться. В статье рассмотрим, что такое хедж-фонды простыми словами, как они работают и для чего нужны.

Понятие и история возникновения

Хедж-фонд (англ. hedge fund) – это инвестиционный фонд для инвесторов с большим капиталом, который берет деньги под управление за комиссионные, вкладывает их в различные финансовые инструменты и выплачивает своим клиентам полученный доход.

Слово hedge (в переводе “изгородь, защита”) лежит в основе не только хедж-фонда, но и хеджирования. В экономике понятие означает защиту капитала от негативных сценариев на рынке: падения котировок, курса валюты, цены на товар и т. д.

Первый защитный фонд связывают с именем А. У. Джонса. В основе его стратегии инвестирования лежало изучение закономерности, что когда одни акции растут, другие падают. Он стал покупать недооцененные акции (сейчас это называется “открывать сделку long”), которые в перспективе вырастут в цене, а по переоцененным бумагам заключал сделку short в надежде на падение котировок. В результате Джонс зарабатывал и на росте, и на падении, а портфель не уходил в минус при любом раскладе на фондовом рынке.

Стратегия кажется простой и понятной, но на практике за ней стоит большая работа аналитика и эксперта, который может правильно подобрать инструменты в портфель для минимизации риска. За 70 лет, прошедших со времени Джонса, в США и Великобритании появилось уже несколько тысяч защитных фондов. Некоторые были зарегистрированы в офшорах. Под управлением находятся триллионы долларов, но далеко не все инвесторы могут позволить себе стать клиентом hedge fund.

Особенности хедж-фондов

Рассмотрим особенности хедж-фондов, которые сделали их отдельным видом инвестиционных фондов.

- Ограниченный доступ

Доступ получают только крупные институциональные инвесторы (банки, страховые компании, биржи) или частные квалифицированные инвесторы с большим капиталом.

- Свобода выбора

Управляющий имеет полную свободу в выборе инвестиционных инструментов для вложения денег: акции, облигации, деривативы, валюта, недвижимость, драгоценные металлы, товары и пр. Это дает возможность использовать разные стратегии, зарабатывать на падении и росте рынка.

- Торговля в долг

Управляющий может использовать маржинальную торговлю, т. е. торговать на заемные деньги. Это добавляет рискованность операциям.

- Расходы за управление

Управляющий получает комиссию за управление, которая не зависит от результата (примерно 2 % от суммы капитала в год), и плату за результат (от 5 до 20 % от суммы полученной прибыли).

- Ограничение на выход

Может быть ограничен выход из фонда. Например, в договоре будет прописано, что минимальный срок инвестирования – 1 или 3 года. Поэтому такой способ инвестирования надо рассматривать как долгосрочный.

- Слабое регулирование

Имеют слабое государственное регулирование даже в странах-родоначальниках, таких как США и Великобритания. В России деятельность hedge fund находится в начале своего развития и регулирования.

Такие особенности не позволяют назвать инвестиции в хедж-фонды защитными и безрисковыми. Доходность будет зависеть от стратегии, инструментов и профессионализма управляющего. И в этом списке меня больше всего напрягает именно последний пункт. Говорю сейчас о России. История развития фондового рынка в странах Европы и США дает больше оптимизма в этом вопросе.

Структура и виды

Рассмотрим структуру хедж-фонда. Ключевые участники:

- Управляющая компания. Берет на себя функции управления деньгами инвесторов: разрабатывает стратегию, подбирает инструменты для ее реализации, корректирует стратегию и получает результат. В качестве управляющих должны работать настоящие профессионалы. Ведь они берут ответственность за огромные суммы денег, и инвесторы ждут от них высокой доходности.

- Инвестор – юридическое лицо или частный инвестор, кто передает деньги в управление управляющей компании. После передачи от него уже ничего не зависит. Инвестор только получает свою долю прибыли пропорционально доле в общем капитале.

- Банк-кастодиан – посредник между управляющей компанией и инвестором. Принимает деньги от одной стороны и переводит их другой.

- Прайм-брокер – технический исполнитель сделок с активами. Он дает доступ к торговым площадкам, услугам депозитария, маржинальному кредитованию. В этой роли выступают крупные инвестиционные банки, такие как Goldman Sachs, Morgan Stanley.

- Администратор-аудитор. Проводит обязательный аудит финансовой отчетности, оценку активов фонда. Ведет административную работу, коммуникации с инвесторами, подготовку отчетов и пр.

Хедж-фонды можно классифицировать по различным признакам:

- в зависимости от юрисдикции, например, фонды США, Великобритании, России, офшорных государств,

- по типу используемой инвестиционной стратегии,

- по размеру капитала под управлением,

- по степени риска.

Международный валютный фонд выделяет 3 вида hedge fund:

- Макрофонды – заключают сделки на конкретном рынке на основе макроэкономического анализа ситуации в данной стране.

- Глобальные – работают по всему миру, проводят анализ на микроуровне, т. е. оценивают привлекательность конкретного инвестиционного актива.

- Фонды относительной стоимости – работают по классической схеме хеджирования, когда одновременно заключаются разнонаправленные сделки для минимизации рисков.

Как работает фонд защиты и на чем зарабатывает

Рассмотрим схему работы защитного фонда.

Этап 1. Создание. Управляющая компания выбирает юрисдикцию. Это могут быть офшоры, страны со льготным налогообложением или страны с государственным контролем за деятельностью hedge fund, которые вызывают больше доверия у инвестора. Далее она проходит регистрацию по правилам, установленным в стране юрисдикции, заключает договор с банком-кастодианом и прайм-брокером.

Этап 2. Формирование капитала. Это этап привлечения инвесторов. Для нового фонда важно максимально подробно описать потенциальным клиентам условия инвестирования: стратегию, инструменты, минимальную сумму для входа, минимальный срок для выхода, ожидаемую доходность и пр.

Этап 3. Инвестиционная деятельность. Она зависит от выбранной стратегии инвестирования. Это может быть открытие длинных и коротких позиций, приобретение просевших в цене активов с надеждой на их дальнейший рост, одновременное заключение разнонаправленных сделок на один и тот же актив (например, покупка акций какой-то компании и опциона на продажу этого же актива).

Несколько примеров:

- Управляющая компания через брокера приобретает недооцененные, по ее мнению, акции компании. Она предполагает, что цена вырастет. Одновременно с этим покупает опцион на эти же самые акции, который позволит их продать по заранее оговоренной цене. В случае роста котировок УК получит прибыль, но потеряет премию, которую заплатила при покупке опциона. Если котировки снизятся, УК реализует право на продажу актива по опциону и тоже получит прибыль.

- Управляющая компания покупает акции, которые упали в цене в силу каких-то негативных событий (например, прошедший 2020 год дал такую возможность по многим активам). Когда ситуация нормализуется и бумаги начинают расти, она продает их и получает прибыль. Одновременно работает с короткими позициями: берет у брокера в долг активы, по которым прогнозируется падение цены, и продает их, затем покупает по более низкой цене и возвращает брокеру, разницу оставляет себе. Комбинирование длинных и коротких позиций позволяет минимизировать риски.

Этап 4. Распределение прибыли. УК распределяет полученную прибыль между своими инвесторами пропорционально их доле в капитале. Инвестор получит деньги за минусом вознаграждения управляющей компании. Это может быть только процент от полученной прибыли или процент от прибыли плюс комиссия за управление (некоторые УК от нее отказываются для повышения привлекательности фонда).

Хедж-фонды в России и мире

Ниже рассмотрим, как обстоят дела с хедж-фондами в мире в целом. Отдельно разберем ситуацию, которая проигрывается в России.

В мире

В мире насчитывается несколько тысяч хедж-фондов. За 2020 год топ-20 лидеров заработали 63,5 млрд $ для своих клиентов, что составляет 50 % от общего объема чистой прибыли всех хедж-фондов. И это самая большая прибыль за последние 10 лет. Но вот доходность отстала от индекса S&P 500: 11,6 % против 15,3 %. Среди 20 УК две получили убытки: Bridgewater и Paulson & Co.

Bridgewater – один из старейших американских фондов, находится под управлением Рэя Далио. В 2020 г. он потерял 12,1 млрд $, но продолжает занимать 1-е место в рейтинге по объему заработанных для инвесторов денег с момента основания.

Посмотрите на официальную страницу LCH Investments с рейтингом. Там вы найдете топ-10 наиболее крупных хедж-фондов мира.

| Рейтинг | Управляющая компания | Активы в управлении, млрд $ | Чистая прибыль за 2020 г., млрд $ | Чистая прибыль с момента создания, млрд $ | Год создания |

| 1 | Bridgewater | 101,9 | (12,1) | 46,5 | 1975 |

| 2 | Lone Pine | 30,8 | 9,1 | 42,3 | 1996 |

| 3 | Citadel | 33,7 | 6,2 | 41,8 | 1990 |

| 4 | DE Shaw | 34,9 | 5,4 | 37,3 | 1988 |

| 5 | Viking | 31,9 | 7,0 | 36,6 | 1999 |

| 6 | Millennium | 48,5 | 10,2 | 36,0 | 1989 |

| 7 | Elliott Associates | 43,2 | 5,0 | 33,3 | 1977 |

| 8 | Baupost | 29,0 | 1,5 | 31,3 | 1983 |

| 9 | Och Ziff/Sculptor | 38,3 | 2,3 | 29,8 | 1994 |

| 10 | Farallon | 35,1 | 2,9 | 29,3 | 1987 |

В России

В России институт защитных фондов находится в начале своего развития по сравнению с западным миром. Ключевые особенности:

- фонды являются разновидностью ПИФов, чаще бывают интервальными или закрытыми,

- должны иметь российскую юрисдикцию и лицензию Центробанка РФ,

- участниками могут быть только квалифицированные инвесторы.

Инвестиционный ликбез

Закрытый ПИФ – паевой инвестиционный фонд, который привлекает деньги пайщиков в течение определенного периода времени. Далее вход в него закрывается, а капитал инвестируется в различные инструменты. Минимальный капитал стартует от нескольких сотен тысяч рублей.

Интервальный ПИФ – закрытый ПИФ, но допускает вход и выход в течение определенных интервалов времени на протяжении года.

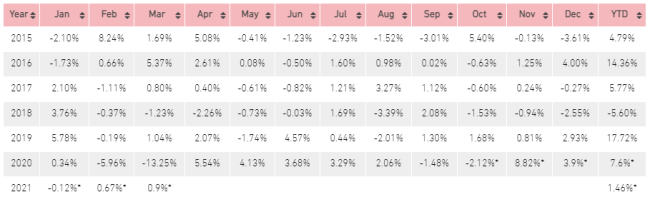

Найти актуальную информацию о российских hedge fund оказалось очень сложно. С 2013 г. Moscow Hedge Fund Managers Club рассчитывает индекс Equally Weighted Index. Это равновзвешенный индекс, который определяется ежемесячно как среднее арифметическое доходностей хедж-фондов из России. Результаты за последние 6 лет не впечатляют.

В марте 2021 г. состоялась онлайн-презентация директора Moscow Hedge Fund Managers Club о результатах за 2020 г. Было озвучено, что с 2006 г. закрылось уже 144 фонда и на сегодня насчитывается 42, которые отчитываются о своей деятельности и участвуют в расчете индекса.

Интересные факты:

- ⅓ всех фондов России в качестве стратегии выбрали инвестирование в российский рынок,

- основные инструменты – акции и активы с фиксированной доходностью,

- 30 % наших фондов – фонды с капитализацией менее 10 млн $, 40 % – с капитализацией от 10 до 49 млн $,

- более 50 % фондов регистрируются на Каймановых островах,

- комиссия за управление колеблется от 0 до 2,5 %, в среднем равна 1,4 %,

- комиссия с прибыли колеблется от 10 до 30 %, в среднем – 18 %.

Заключение

Сама идея защиты капитала от негативного развития рынка и возможность заработка в любой ситуации очень интересная. К сожалению, в России получить исчерпывающую информацию о существующих хедж-фондах, условиях их деятельности и доходности оказалось практически невозможным. Надеюсь, что это всего лишь издержки развития нашего финансового рынка и в дальнейшем все изменится. А пока будем копить миллионы доступными инструментами.

С уважением, Чистякова Юлия