Здравствуйте, профессиональные и начинающие трейдеры! Сегодняшняя статья на блоге ermail.ru про гэпы на рынке Форекс. Большая часть трейдеров теряют на гэпах деньги, меньшинство зарабатывает в момент их закрытия, ещё меньшая часть использует гэпы для вылавливания крупных тенденций и выгодных рыночных движений.

Полное руководство по Форексу

Что ж, приступим к делу и начнём с определения.

Что такое гэп

Рынок Форекс работает пять дней в неделю. В субботу и воскресенье, а также в дни международных праздников торги не ведутся. Однако цены продолжают двигаться. Почему? Потому что трейдеры, особенно дилетанты, боятся упустить «выгодные» возможности или потерять деньги. Они делают различного рода выводы о состоянии рынка и направляют своим брокерам массу торговых приказов, которые остаются неисполненными до момента возобновления торгов в понедельник.

Иногда эти приказы вполне обоснованные. Произошла, например, в субботу или воскресенье какая-нибудь катастрофа, или вышли важные экономические данные, или Совет Федерации разрешил президенту РФ вводить войска на Украину (как раз суббота была – 1 марта 2014), если прогнозируется однозначное движение цены вниз или вверх, стало быть, надо открываться либо закрываться.

Итог один – за выходные скопилось много торговых приказов. В понедельник брокеры открывают рынок, одновременно исполняют все указания, цены, естественно, не остаются там, где они были в пятницу, потому что положение вещей изменилось. Результат – гэп (что с английского «gap» значит “разрыв”).

Дадим определение термину для полной ясности.

Гэп на рынке Форекс – это ценовой разрыв между последней котировкой в пятницу и первой котировкой в понедельник, возникший вследствие того, что торговля в выходные дни не велась. Гэпы на валютном рынке возникают на открытии рынка и после иных неторговых периодов, например после международных праздников.

Фондовый рынок, в отличие от валютного, работает не круглосуточно. Поэтому на биржах ценных бумаг каждый новый торговый день открывается гэпом.

Ещё важный момент. В неторговые периоды, как я уже писал выше, приказы брокерам отправляют, в основном, новички. Поэтому первая торговая котировка, по которой мы судим о формировании гэпа, – «дилетантская», её создали люди с небольшими деньгами.

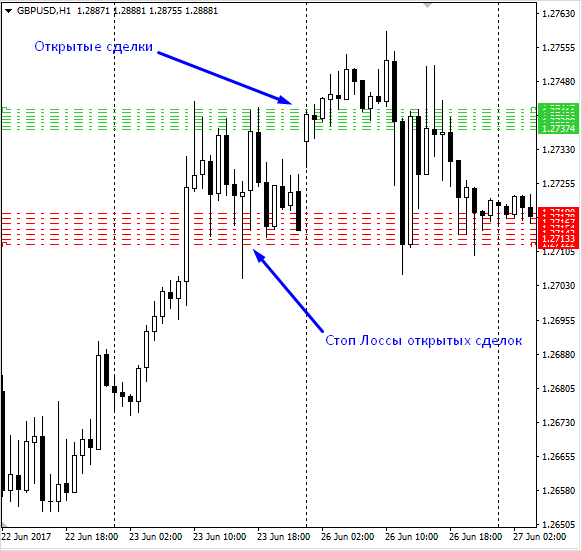

Ценовой разрыв становится причиной открытия отложенных ордеров. Если был прорыв вверх, значит, Стоп Лоссы открытых позиций располагаются, преимущественно, ниже.

Когда начинается торговля, в игру вступают профессиональные спекулянты. Их задача – положить себе в карман деньги дилетантов. Как это сделать? Открывать сделки в обратном направлении, повернуть рынок хотя бы ненадолго и выбить дилетантов по их Стоп Лоссам. На скрине выше мы видим, что цена вернулась к прежним значениям и «закрыла» гэп.

Акцентирую ваше внимание. Любой гэп стремится закрываться. Теоретически. На практике процент «закрываемости» зависит от валютной пары, на которой проводится торговля, и от типа гэпа.

Трейдеры заметили, что наиболее часто гэпы закрываются на следующих мажорных валютных парах: GBP/USD (британский фунт/американский доллар), GBP/JPY (британский фунт/японская иена), EUR/JPY (евро/японская иена). Вероятность заполнения разрыва здесь превышает 70 %. Пара EUR/USD (евро/доллар американский) тоже не отстаёт, но вероятность чуть меньше – около 65 %.

Торговля на гэпах представлена двумя типами стратегий.

- Спекуляции в момент формирования разрыва с расчётом на его закрытие, если работать с тремя названными выше инструментами, то вероятность однозначно в нашу пользу.

- Анализ рыночных движений после заполнения гэпа, спекуляции с расчётом на более долгосрочное и стабильное движение.

Познакомимся с классификацией разрывов и параллельно рассмотрим стратегии второго типа, а после вернёмся к первому.

Классификация гэпов

Для Форекса классификация гэпов не так актуальна, как для фондового рынка. Но если они всё же есть – надо классифицировать. Самый простой вариант – выделить «гэпы во флэте» и «гэпы в тренде», но последние ещё делятся на несколько групп. Поэтому обратимся к книге Александра Элдера «Как играть и выигрывать на бирже» и распределим ценовые разрывы на группы так же, как и он.

Простой гэп

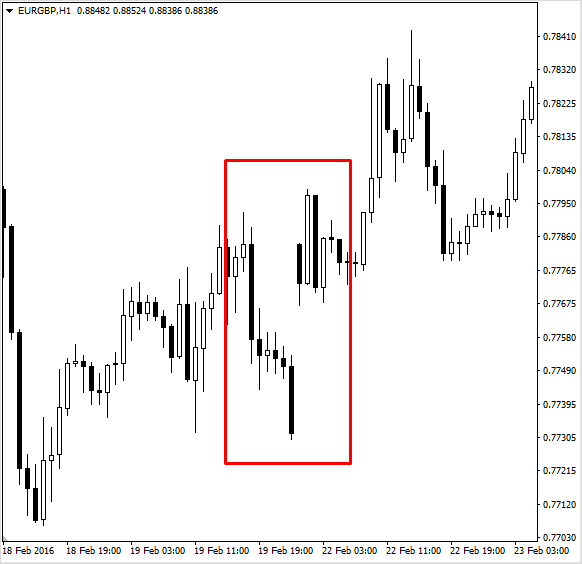

После возникновения разрыва цены не формируют новых максимумов, возвращаются и закрывают его полностью.

Как видим, новые вершины не формируются, цена откатывает и закрывает прогал.

Простые гэпы не дают возможности влиться в хорошую рыночную тенденцию. Зарабатывать на них получается исключительно по стратегиям первого типа, то есть, рассчитывая на закрытие.

Простые гэпы возникают на вялых рынках. Когда цены находятся в некоем равновесии, то есть движение происходит в боковике или, тем более, во флэте, выбить дилетантов несложно. Если же наблюдается тренд и масса людей толкает цену вверх или вниз, то пойти против движения не так уж и просто.

При спекулировании акциями выявить простой гэп помогает объём торговли. Если он не растёт, значит, разрыв ничего интересного не предвещает, надо ждать его закрытия.

К названной категории, если брать фондовый рынок, относится и «гэп выплаченного дивиденда». Сейчас, правда, он почти не актуален. В прошлом цены на акции колебались не так сильно, как сейчас, после выплаты дивиденда стоимость ценной бумаги снижалась на размер выплаты. Элдер сравнивает падение курса с уменьшением веса коровы после отела – её вес уменьшился на вес телёнка.

Сегодня цены акций меняются значительно более интенсивно. Дневное колебание нередко превышает размер дивиденда в несколько раз. Поэтому гэпы выплаченного дивиденда встречаются редко.

Рекомендую вам почитать статью про Акции для повышения уровня финансовой грамотности. Даже если вы планируете торговать только на Форексе, знать азы функционирования фондового рынка всё же необходимо.

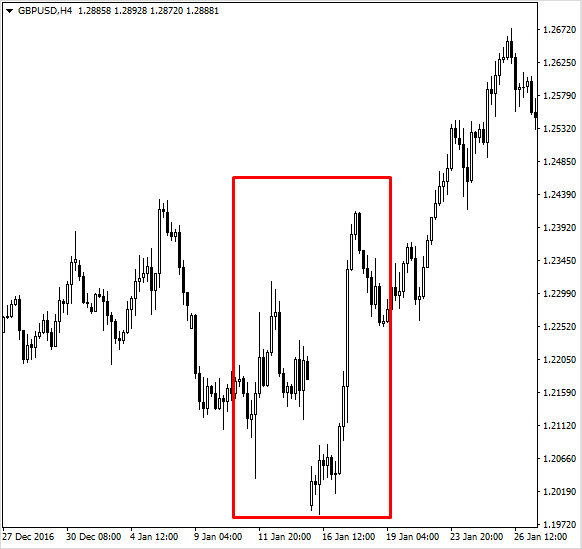

Гэп отмежевания

Отмежеваться – значит отделиться, отграничиться. В случае с трейдингом отмежевание – это момент начала тренда после застоя. Цена сначала была в боковике, а после выходных «выпрыгнула» из него, отмежевалась. Схематично выглядит так.

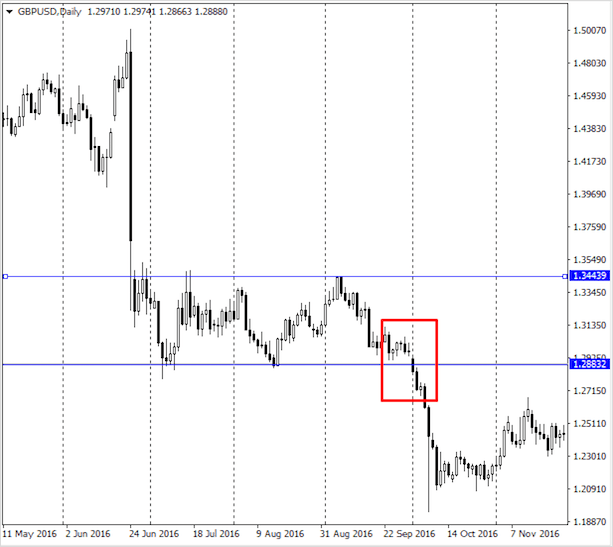

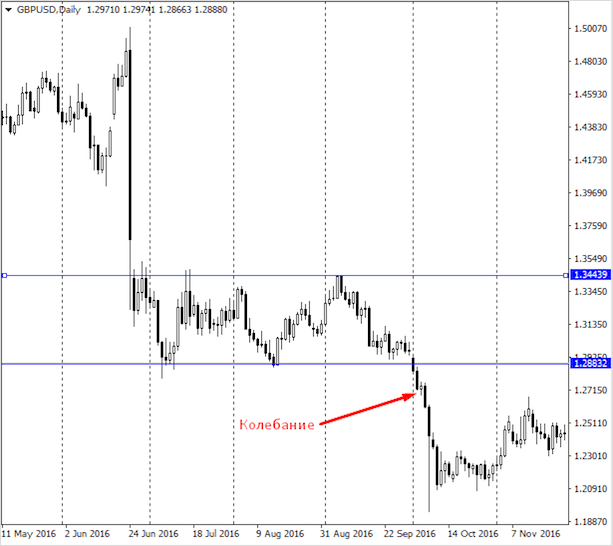

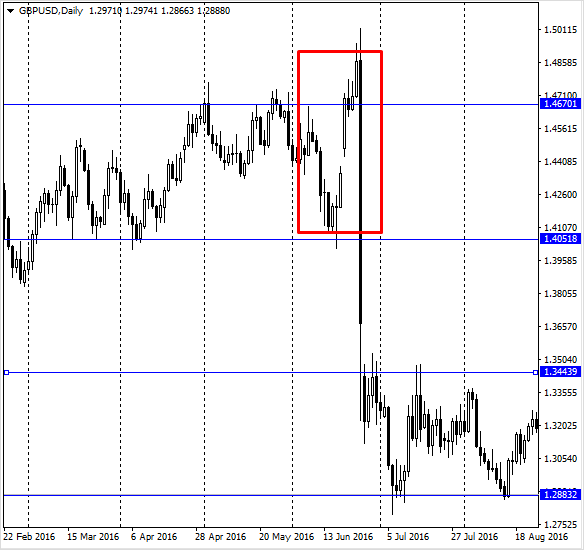

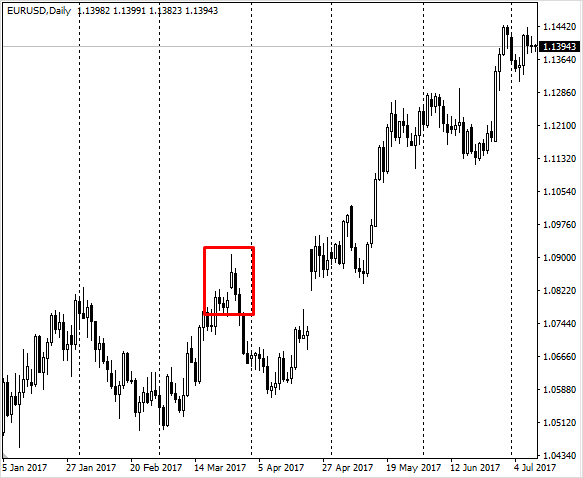

Небольшой гэп, но все же отмежевавшийся, представлен на скрине ниже.

Ключевые особенности – после формирования разрыва закрытия не было. Разрыв произошёл не за линией сопротивления, но это положения вещей не меняет. Цена немного колебалась (маленькая белая свечка), но всё же попытка отката осталась нереализованной, рынок двинулся вниз.

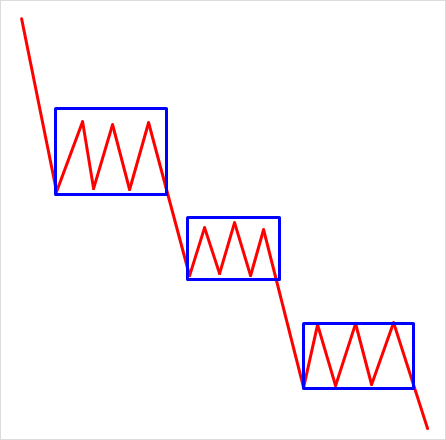

Кстати, на этом скрине наблюдается важная особенность ценового движения, о которой я писал в статье «Что такое тренд». Если рынок двигался в тенденции, а потом тренд сменился на боковик, то цене всегда проще продолжить свое движение, чем развернуться. Взгляните на схему.

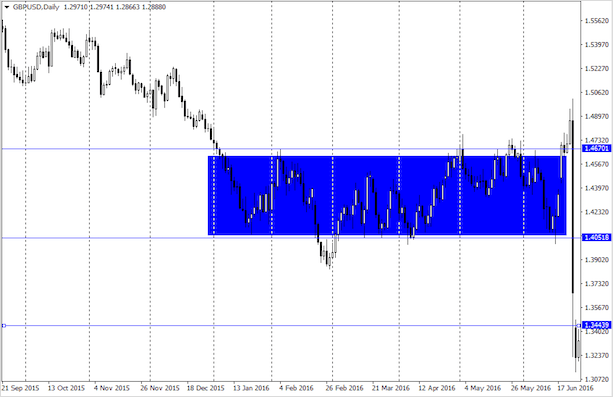

Если отмотаем историю, то увидим ещё один боковик после тренда.

Выход из боковика происходит либо вследствие сделок крупных игроков, которые самостоятельно выталкивают цены из застоя, либо «с помощью» новости, разворачивающей рыночную толпу. В нашем случае роль сыграла, очевидно, новость. В 10:00 выступал Марк Карни – глава банка Англии, но мощное снижение курса началось ещё до его выступления, о причинах сейчас судить уже сложно.

О влиянии фундаментальных факторов на рыночные движения я писал в статье «Фундаментальный анализ рынка Форекс» – загляните, чтобы не сливаться, когда выходят новости.

Кстати, снижение цены закрыло простой гэп в рамках бокового тренда.

Боковой тренд, предшествующий бычьему или медвежьему – как пружина. Чем он длиннее, тем сильнее будет выстрел, после длинных боковиков часто возникают очень мощные бычьи или медвежьи тенденции.

В этом отношении особого внимания заслуживает валютная пара USD/JPY (американский доллар/японская иена). У любого финансового инструмента есть свои особенности, иена – не исключение. Курс иногда месяцами залипает в боковике, а потом мощно начинает идти вверх или вниз, формируя лишь незначительные откаты.

Отличить гэп отмежевания на фондовом рынке помогают объёмы, если объём торгов заметно превышает среднее значение во время боковика – акулы трейдинга очнулись и вышли на охоту. А нам, как рыбам-лоцманам, пришло время плыть за ними.

Гэп продолжения

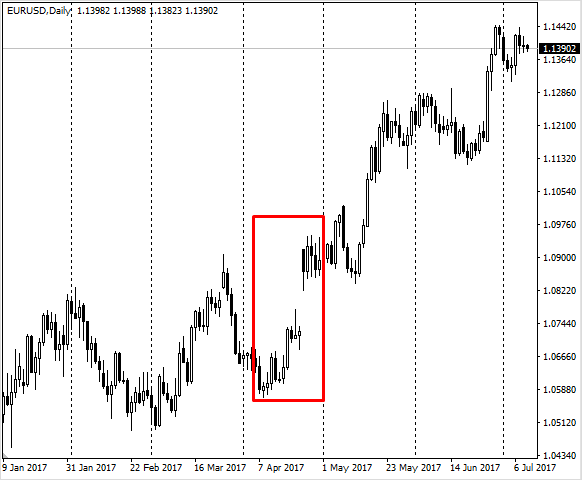

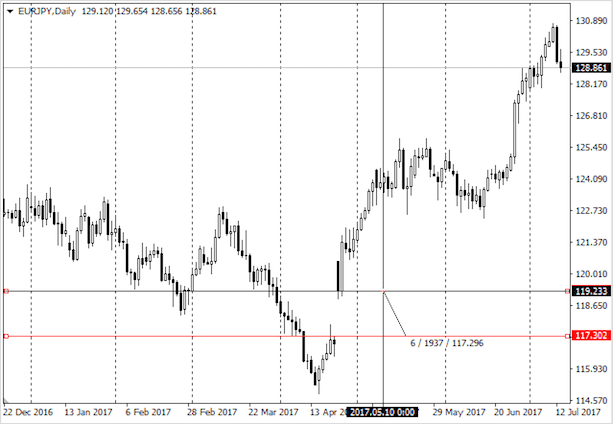

Гэп продолжения возникает в рамках ускоряющейся тенденции. Он наблюдался, например, на графике валютной пары EUR/USD между котировками за 21 и 24 апреля 2017 года.

Думаю, мало кто от него пострадал, трейдеры даже порадовались укреплению рынка.

Важные особенности:

- Происходит в направлении действующей тенденции. При бычьем тренде – вверх, при медвежьем – вниз.

- Не закрывается, остаётся открытым либо до начала сильной коррекции («трёхволновки» по Р. Эллиотту – см. «Волновой анализ на рынке Форекс»), либо до смены тенденции.

Первая особенность свидетельствует о неиссякнувшем оптимизме доминирующей рыночной группы, вторая – о её укреплении на рынке. На скрине выше быкам не потребовалось даже ослаблять хватку и формировать коррекционный откат, чтобы отдохнуть. Они очень сильны и готовы немедленно продолжать путь.

Если наблюдается разрыв продолжения, минимальная цель, которую стремится достичь цена, равна величине гэпа, отложенной от первой котировки.

Однако в момент формирования разрыва трейдер не знает, как поведёт себя рынок. Если гэпы стремятся закрываться, то разумнее торговать против тенденции, большая часть людей так и будет делать. Поэтому лучше полностью удостовериться, получили ли мы гэп продолжения, а затем влиться в новую тенденцию. Доминирующая группа сильна, поэтому риски торговли по тренду в разы снизятся (хотя они и так невелики).

23 апреля 2017 года проходили выборы президента во Франции. В ходе первого тура голосования победил Эммануэль Макрон. Выборы стали причиной высокой волатильности и формирования гэпа, а победа Макрона укрепила позиции быков – евро уверенно двинулся вверх.

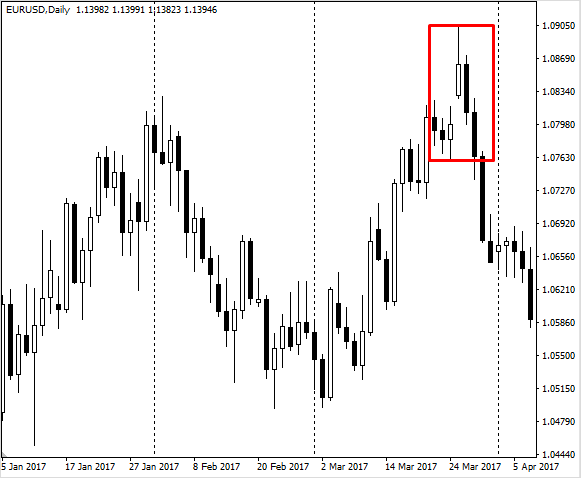

Гэп истощения

Возвращаемся к спорному моменту, обозначенному выше. Гэп истощения – это разрыв, свидетельствующий о завершении действующей на рынке тенденции.

Его ключевые особенности:

- Происходит в направлении действующей тенденции, при бычьем тренде – вверх, при медвежьем – вниз.

- После разрыва не формируются новые максимумы (в восходящем тренде) или новые минимумы (в нисходящем тренде).

- Закрывается.

Гэп истощения свидетельствует как раз об истощении действующей тенденции: доминирующая группа трейдеров обескровлена. В агонии она совершает последний рывок, отрывается от прошлых цен, но силы нарисовать новый максимум/минимум уже нет. Начинается откат, рынок разворачивается. Соперники выдохшихся лидеров просыпаются и разворачивают тренд. Например.

Гэп истощения не всегда предвещает разворот именно крупных тенденций. В рассматриваемом случае он послужил предвестником коррекционного отката в рамках стабильного восходящего тренда.

Поэтому формирование разрыва рассмотренного типа не обязательно служит основанием для закрытия всех сделок в ожидании начала нового тренда. Чем продолжительнее тренд, тем больше вероятности, что закрывшийся гэп служит предвестником его истощения. И тем настороженнее должен быть трейдер: не помешает закрыть часть позиции с прибылью или подтянуть защитные приказы, а для большей гарантии свериться с показаниями индикаторов или иными торговыми сигналами.

Важно понимать, что тренд из череды импульсов и откатов на часовом графике может быть лишь импульсом на дневном. Гэп истощения на часе, в таком случае, не указывает нам на грядущее завершение дневного тренда. Когда будете самостоятельно анализировать графики, обнаружите, что тенденции, как матрёшки, складываются одна в другую, проблем с классификацией гэпов у вас уже не возникнет.

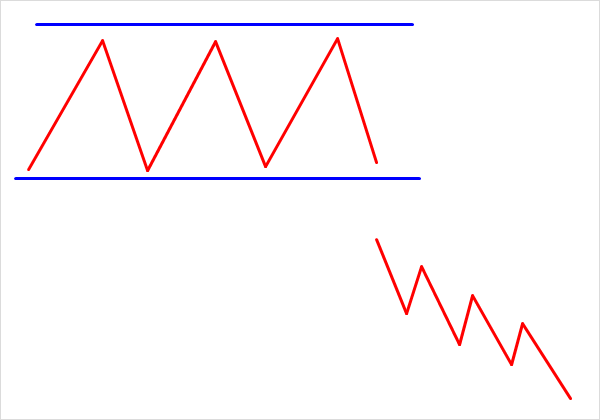

Островной разворот

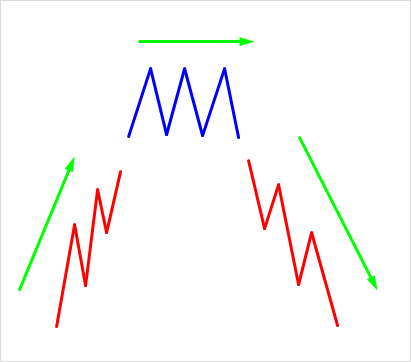

На Форексе островные развороты случаются редко, они более характерны для фондового рынка. Это комплекс двух гэпов – продолжения и отмежевания, который создаёт очень выгодные возможности для эффективной торговли. Схематично выглядит так.

Поначалу сформировался разрыв продолжения – цены оторвались от текущего восходящего тренда и не заполнили прогал. Однако новые максимумы не сформировались – рынок перешёл в боковой тренд. Выход из боковика произошёл посредством разрыва отмежевания – цены вышли из боковика и пошли вниз.

Островные развороты случаются обычно на фондовых рынках, поскольку для их формирования на Форексе нужен недельный боковой тренд – он начнётся гэпом продолжения и закончится гэпом отмежевания, которые одновременно произойдут в понедельники. Вряд ли рынок так уложится в сроки, поэтому выход из боковика, скорее всего, произойдёт обычным снижением цен – мощная свечка (часто новостная) пробьёт уровень поддержки.

Не заметить островной разворот сложно. Он возникает, когда цены достигают своего пика. Сверка с историческими уровнями (см. «Графические методы технического анализа»), индикаторами (см. «Индикаторные методы технического анализа») и другими инструментами однозначно укажет на грядущую смену тенденции.

Итак, мы рассмотрели классификацию гэпов. Наиболее выгодные возможности для долгосрочного трейдинга дают разрывы продолжения, свидетельствующие о нарастании силы доминирующей группы трейдеров. Простые разрывы выгодны лишь в рамках краткосрочной торговли с расчётом на возврат цен, разрывы истощения не обязательно свидетельствуют о начале новой тенденции и порой предвещают временную коррекцию.

Не помешает просматривать графики «родственных» финансовых инструментов при возникновении разрыва на одном из них. Если, например, золото вышло из боковика гэпом отмежевания, а медь и другие металлы пока не двинулись с места, вы успеете поймать начало нового тренда прежде, чем рыночная толпа очнётся.

Различать типы ценовых разрывов очень важно, они служат надёжными сигналами в процессе трейдинга и не требуют углублённого знания закономерностей биржевой игры.

Зарабатываем на закрытии гэпа

Высокая вероятность заполнения ценовых разрывов (напоминаю) характерна для валютных пар GBP/USD, GBP/JPY, EUR/JPY. Евродоллар для спекуляций мы брать не будем, ибо к чему нам лишний риск.

Открываться против разрыва имеет смысл только в том случае, если он достаточно крупный. То есть при заполнении гэпа курс цены изменится на большое количество пунктов, и мы получим неплохие прибыли.

В терминале при перемещении перекрестия расстояние измеряется в минипипсах – по пятому знаку после запятой. Идеальные гэпы, на которых мы будем зарабатывать, должны быть амплитудой не менее 200 минипипсов.

Трейдеры обычно измеряют изменение цены в пунктах (пипсах) – по четвёртому знаку после запятой. Соответственно, величина нужного гэпа – не менее 20 пунктов.

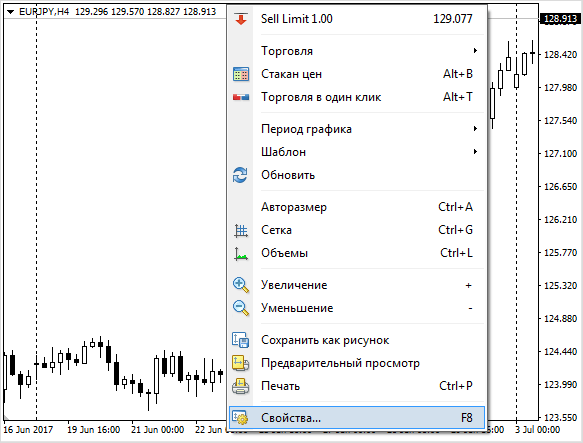

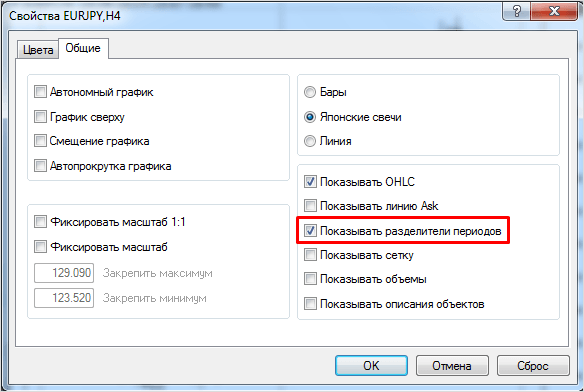

Давайте попробуем найти разрывы нужной амплитуды. Проще всего это делать на графике H4, установив разделители периодов. Находим нужную валютную пару, пусть это будет EUR/JPY, кликаем правой кнопкой мыши, переходим в «Свойства» или просто жмём F8.

Затем выбираем вкладочку «Общие» и ставим галочку напротив «Показывать разделители периодов».

Теперь у вас на графике появятся вертикальные прерывистые линии. Свеча левее разделителя – это последние четыре часа в пятницу. Свеча, по центру которой проходит разделитель – первые четыре часа понедельника.

Двести минипипсов на графике H4 – не так уж и много. Увеличьте масштаб, чтобы было проще проводить измерения.

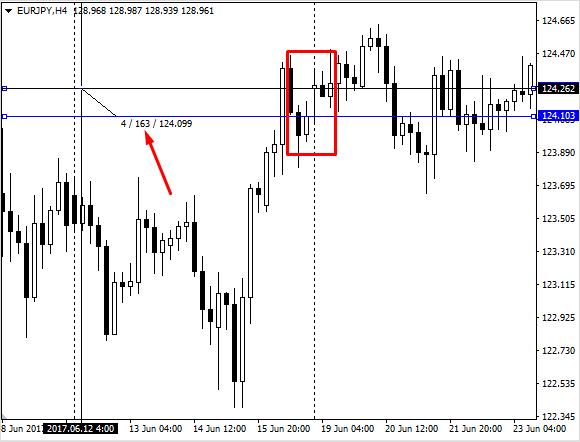

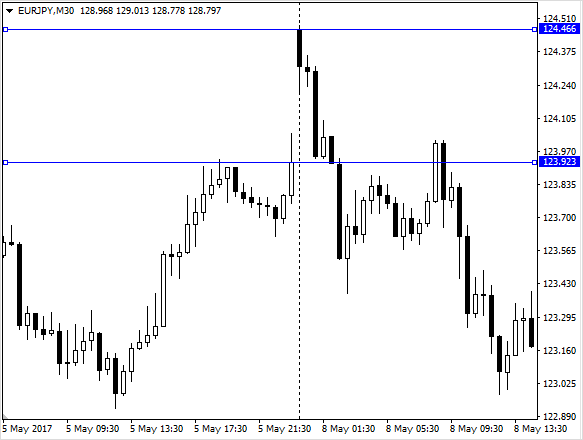

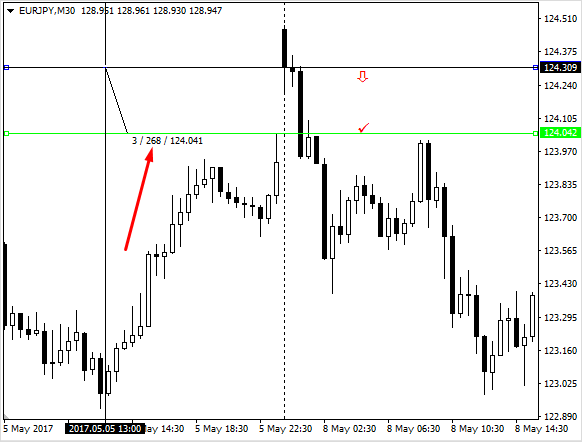

Вот здесь чуть-чуть не хватило – 163, а нам надо 200.

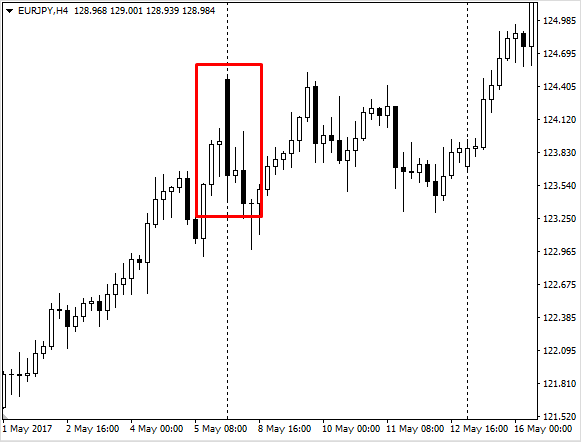

А вот это нам уже подойдёт.

Цена Close бычьей свечи в пятницу – 123,923, цена Open медвежьей свечи в понедельник 124,466. Откуда берутся эти данные? Они выявляются не на глазок. Загляните в статью «Как начать торговать на Форекс», а также посмотрите небольшое видео по анализу японских свечей.

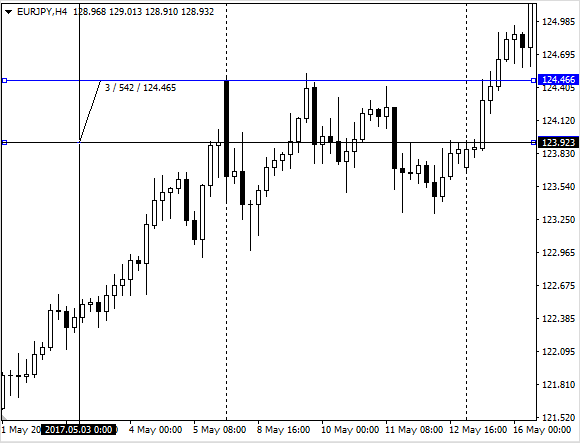

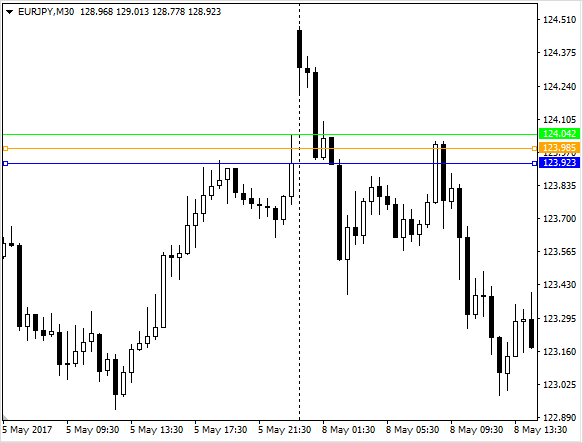

Проведём линии по Close и Open для простоты измерения, посмотрим на амплитуду.

Амплитуда – 542 минипипса. Отлично! Перейдём на таймфрейм M30 и рассмотрим структуру гэпа в деталях. Чтобы не потерять гэп из виду при переключении временных интервалов, запомните дату его формирования либо проведите вертикальную линию (я обычно область выделяю просто).

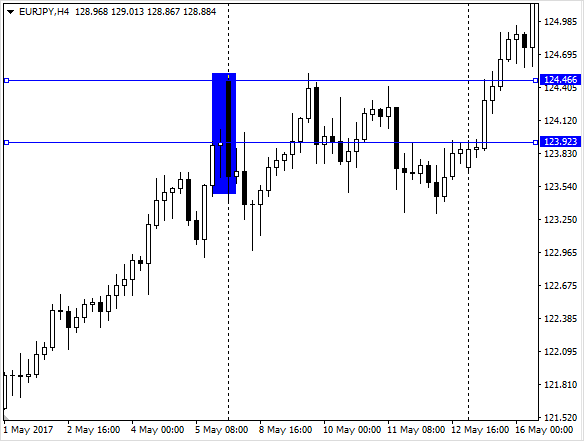

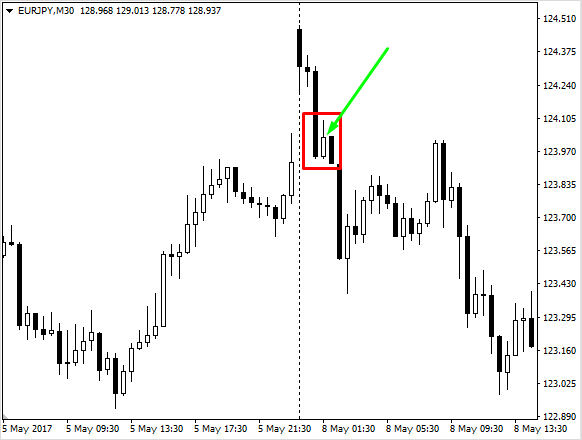

Вот оно, сокровище наше.

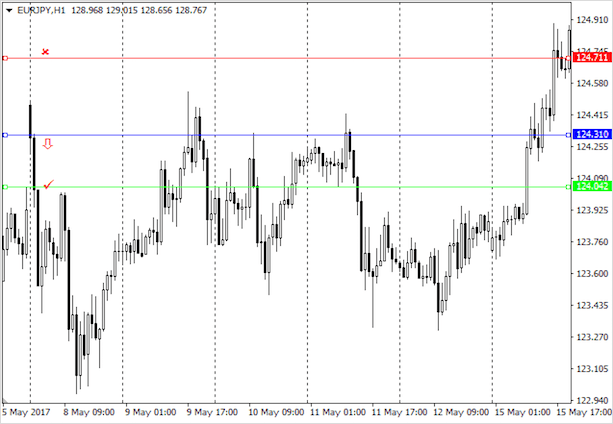

Сложность стратегии торговли на гэпах в том, что график финансового инструмента не указывает нам конкретных уровней для выставления Стоп Лосса. С Тейк Профитом дело обстоит проще – мы установим его либо на уровень цены закрытия в пятницу (синяя линия), либо чуть выше его (оранжевая линия), либо – на точку High или Low пятничной свечи (зелёная линия). Последний вариант – самый консервативный и надёжный, но он сильно уменьшает потенциальную прибыль, особенно если в пятницу свеча выбрасывала большую тень. Все три варианта показаны на скрине ниже.

Обнаруженный нами гэп демонстрирует рискованность установки Тейк Профита на уровень цены закрытия пятничной свечи – курс не дошёл до цели, рынок попытался развернуться. Попытка не реализовалась в разворот, но всё же.

А куда ставить Стоп Лосс? За первую свечу в понедельник – бесполезно. Матёрые трейдеры любят давать волю дилетантам, рынок поначалу часто идёт не в сторону гэпа. В нашем примере он сразу двинулся на закрытие, но так бывает не каждый раз. Поэтому установка за первую свечу бессмысленна. Если на графике есть исторические уровни – не помешает их использовать, но и такой подход содержит в себе определённый риск: рынком-то правят новички, они ещё вожжи в руках держать не умеют и не факт, что остановятся у исторического уровня.

Трейдеры, торгующие на гэпах, устанавливают Стоп Лоссы на основании теории вероятности. Измеряют Тейк Профит и умножают полученное значение на 1,5. Выставляют Стопы и ждут.

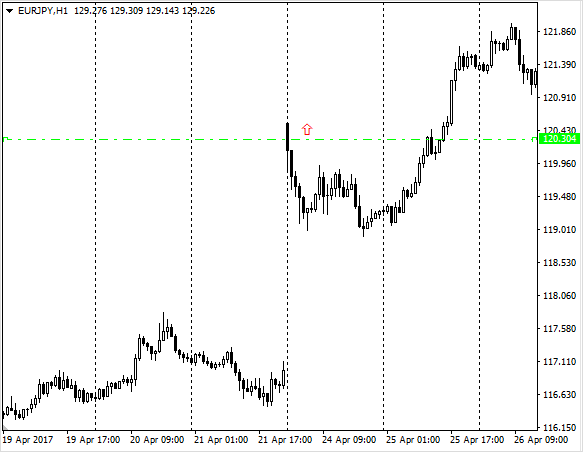

Важный момент. Открывать сделку мы будем только тогда, когда первая свеча на таймфрейме M30 закроется. И не раньше. Только после открытия торговой позиции необходимо измерить Тейк Профит и выставить Стоп Лосс.

Наша первая свечка в понедельник – медвежья. Цена двинулась к гэпу, чтобы закрыть его. Это уменьшило нам потенциальную прибыль и в то же время сократило риск. Открываемся по цене Open второй свечи, выставляем TP на уровне High пятничной свечи (зелёная линия).

Теперь измеряем расстояние с помощью перекрестия. 268 минипипсов.

Впрочем, можно и на калькуляторе определить точную разницу. Однако вы в процессе торговли не будете заниматься таким крохоборством и перекрестия вполне хватит.

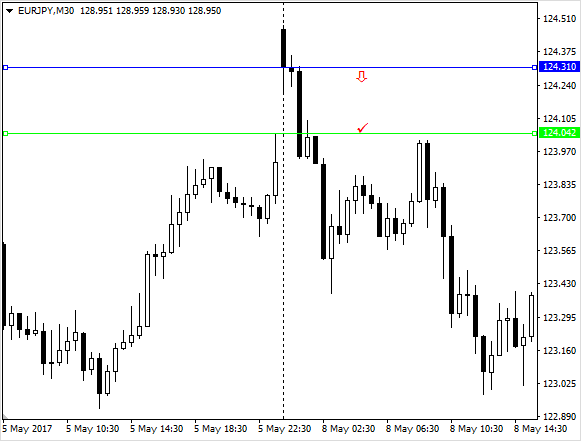

Умножаем на полтора. 268*1,5 = 402 минипипса – на таком расстоянии от цены открытия устанавливаем Стоп Лосс. Стало быть, нам нужен уровень 124,309+0,402 = 124,711.

Пришлось перейти на более старшие таймфреймы, а то не умещается.

Всё, торговый план готов, сделка по нему закрылась бы с прибылью. Роль сыграл ещё и тот факт, что рынок после восходящего движения перешёл в непродолжительный боковик.

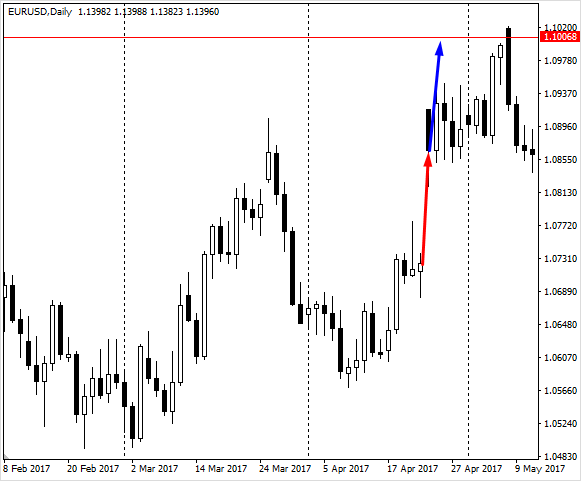

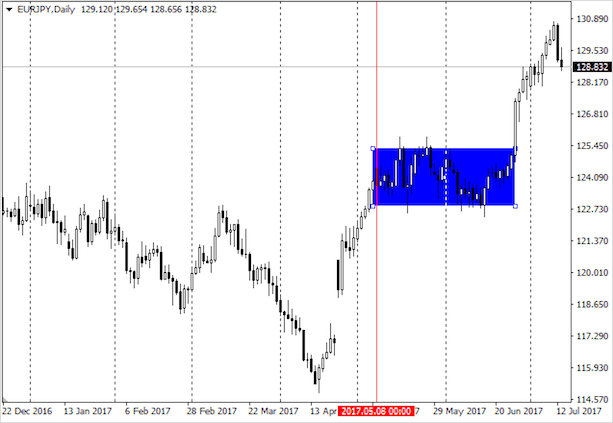

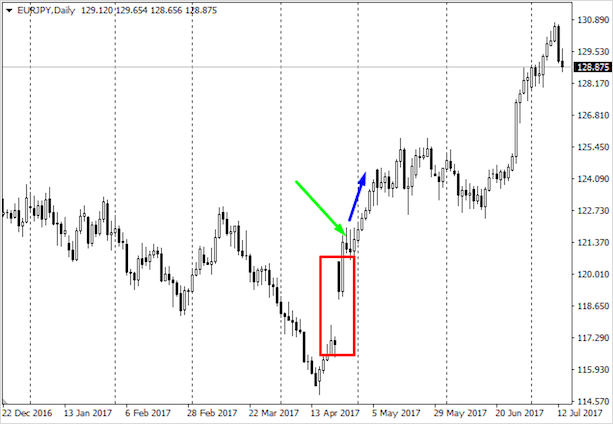

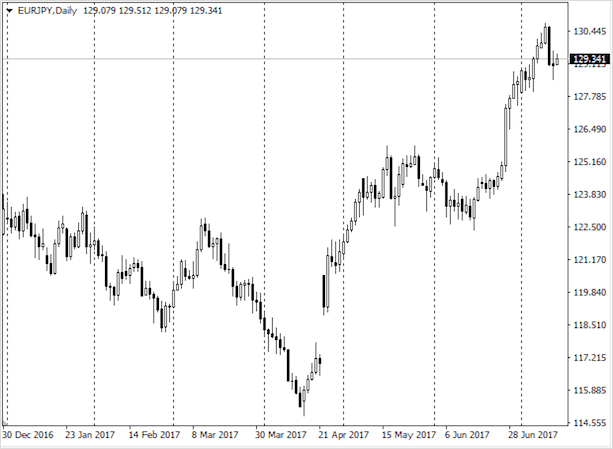

Ранее на дневном графике наблюдался очень крупный гэп продолжения, который не закрылся: после первой медвежьей свечи последовала бычья, за ней небольшой откат в течение двух дней (зелёная стрелочка) и мощный рывок вверх (синяя стрелочка).

Между High последней свечи в пятницу и Close первой свечи в понедельник 1937 минипипсов.

Стоп Лосс при открытии на понижение составил бы 1937*1,5 = 2905,5 минипипса. Деньги были бы потеряны.

Поэтому я лично на закрытие гэпов не торгую. Большие риски, нервы, не всегда оправдывающиеся ожидания. На мой взгляд, среднесрочный трейдинг и использование гэпов как предвестников разворота/продолжения тенденции – наиболее перспективный вариант.

По поводу торговли на гэпах отмечу ещё несколько аспектов. Если в понедельник на момент начала торгов сформировался разрыв нужной амплитуды (более 200 минипипсов), но потом рынок двинулся в направлении разрыва и амплитуда стала меньше 20 пунктов – мы сделку не открываем. Ибо игра теперь уже не стоит свеч.

Некоторые трейдеры подходят к торговле на разрывах ещё более консервативно, ставят Тейк Профит на несколько пунктов выше High или ниже Low. Может быть, это и оправдано – возьмите на заметку.

Чем гэпы опасны для трейдера

Многие спекулянты валютного рынка закрывают свои торговые позиции в пятницу вечером, чтобы не оставлять их на субботу и воскресенье. Почему они так боятся гэпов?

Потому что, если за выходные дни произойдёт какое-то важное экономическое событие, и рынок развернётся, брокер не закроет убыточную сделку по Стоп Лоссу. Поскольку ценового уровня, на котором располагался Стоп Лосс, как бы не было, получился разрыв. Давайте посмотрим.

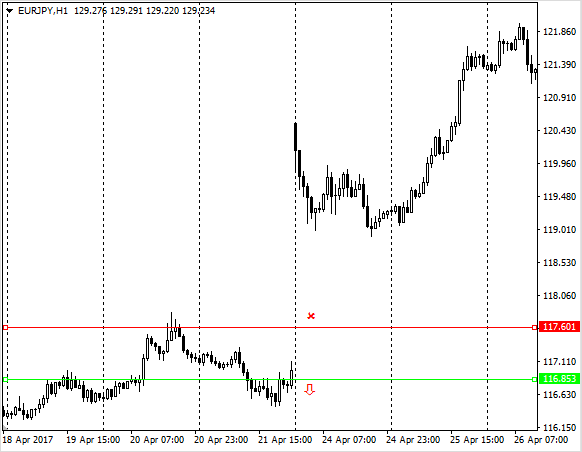

Вы открыли сделку на понижение по цене 116,853. Стоп Лосс поставили на отметке 117,601. Открылись, предположим, целым лотом. Если цена дойдёт до защитного приказа и вас вынесет – потеряете 748 долларов.

Оставили сделку на выходные. Утром рынок открылся гэпом, причём немаленьким. Цен между последней котировкой в пятницу и первой котировкой в понедельник не существовало. Брокер увидит, что цена находится за уровнем вашего

Стоп Лосса – пора закрывать позицию. Закроет он её по той первой цене, которая будет в понедельник.

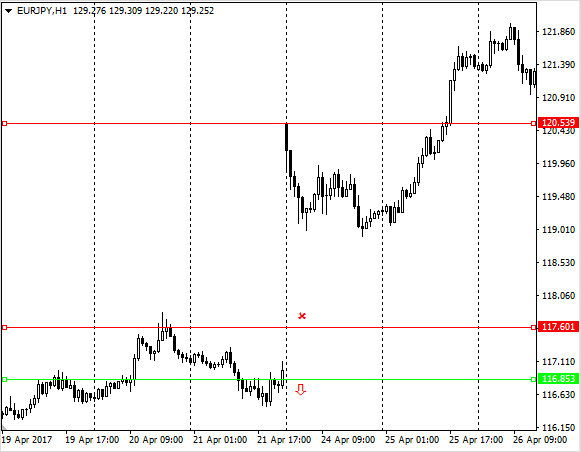

Точка Open самой первой медвежьей свечи находится на уровне 120,539.

Разница между ценой открытия и первой котировкой составляет 3 686 пунктов. При торговле стандартным лотом вы потеряли бы на этой сделке 3 686 долларов – в пять раз больше, чем планировали.

Не факт ещё, что ваш депозит выдержит такую нагрузку и вас не вынесет по Стоп Ауту. Хотя, если вы торгуете, соблюдая правила мани-менеджмента, и риск в каждой сделке у вас не превышает 2 %, стало быть, ваш депозит – 37 400 долларов (748 делим на два и умножаем на сто). Тогда всё в норме.

Маленькое дополнение. Выше я говорил, что при расчётах по пятому знаку после запятой вычисляются минипипсы, по четвёртому – пипсы. Однако на графике EUR/JPY после запятой три знака. Как быть?

Всё в порядке, наши расчёты верны. Япония – экспортоориентированная страна, ей не нужна слишком дорогая национальная валюта. Центральный Банк Японии стоимость своей валюты постоянно снижает. Курс иены настолько мал, что записывать его с пятью знаками после запятой не имеет смысла. Несмотря на «трёхзначность» котировок с JPY мы говорим, что брокер (у меня это Альпари) предоставляет пятизначные котировки. Всё, возвращаемся к теме.

Второй негативный фактор – открытие отложенных ордеров. Если вы устанавливали отложенные стоповые ордера (что это такое – читайте в обзоре основных функций торгового терминала МетаТрейдер), то резкое ценовое движение с большой долей вероятности их откроет.

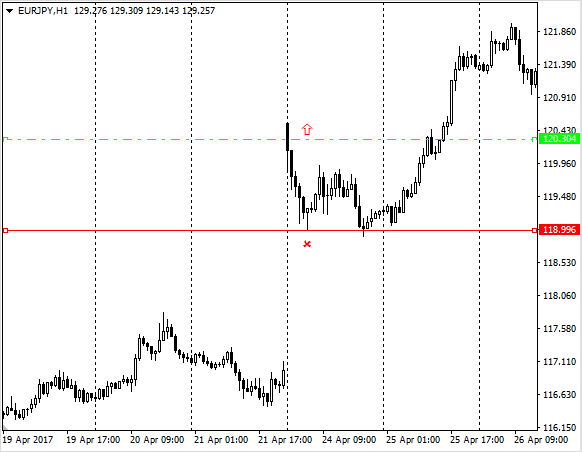

В рассматриваемом случае ордер назывался бы Buy Stop – вы установили бы его с целью не упустить восходящее движение рынка. Вследствие гэпа отложенная торговая позиция превратилась в рыночную. Предположим, вот здесь.

Лонговая позиция открыта по цене 120,304. Стоп Лосс по ней, естественно, располагается ниже, допустим, на 118,996.

В начале статьи я писал, почему гэпы стремятся к закрытию – надо выбить трейдеров по их Стопам.

Итак, рынок после разрыва стремится заполнить прогал, идёт вниз и выносит вас по Стоп Лоссу. Убыток при торговле стандартным лотом составляет 1 308 долларов без учёта спредов. Если бы Стоп был ниже – не вынесло бы, но тезис «Гэпы стремятся закрываться» явно не в вашу пользу.

Как мы выяснили, вероятность закрытия гэпов высока только на трёх-четырёх валютных парах. Поэтому открытие отложенного ордера по другим финансовым инструментам не так чревато последствиями. Однако риски всё же есть, их надо учитывать. Если бы произошли обе вышеописанные ситуации, вы потеряли бы на гэпе 4 994 доллара. Разрывы не всегда крупные, но и объёмы позиций трейдеров часто превышают стандартный лот.

Защититься от гэпов невозможно. Но необходимо помнить о них и думать о последствиях, если сделка остаётся открытой на выходные. Единственный способ минимизации последствий – торговля на крупных таймфреймах. Если вы спекулируете на дневке, у вас, очевидно, будут достаточно серьёзные цели и относительно отдалённые Стоп Лоссы, гэпы уменьшатся визуально и в плане риска.

Сделки, открытые на пятиминутных графиках, однозначно нужно закрывать в пятницу. Либо сокращать их объём и устанавливать более крупные Стоп Лоссы на часовых и дневных таймфреймах.

Для закрепления материала рекомендую посмотреть видео про гэпы, в нём дано определение, классификация и ответы на вопросы об их опасности.

Заключение

Уважаемые читатели, мы разобрали понятие гэпов или ценовых разрывов на финансовом рынке, проклассифицировали их, определили, как нужно торговать в краткосрочной и долгосрочной перспективе при формировании ценовых разрывов.

Скажите, пожалуйста, пробовали ли вы сами спекулировать при возникновении гэпов? Или в полночь хотелось спать и было не до рынка, тем более, если в понедельник надо идти на работу? Жду ваших впечатлений от торговли в комментариях.

Большого вам профита в биржевой игре, до встречи!