Здравствуйте, друзья!

Какие заманчивые два слова – финансовая независимость! Покажите мне хотя бы одного человека, который не мечтает ее достигнуть. Мечтают, может, и все, но только единицы оказываются в состоянии это сделать. Почему?

На этом вопросе должны активизироваться комментаторы типа “полстраны перебивается от зарплаты до зарплаты, о какой независимости вы вообще говорите”. Я, пожалуй, останусь вне этих “оптимистичных” высказываний. Говорить есть о чем, и это надо делать, как можно больше и чаще.

Когда на одного такого комментатора найдутся 2 или 3 человека, которые возразят ему своим личным примером, тогда можно будет сказать, что менталитет российского гражданина начал меняться. А измениться он должен обязательно. Иначе так и будем воспринимать увеличение пенсионного возраста, затеянное правительством, как величайшее разочарование и обрушение всех жизненных устоев.

Финансовая независимость или финансовая свобода? А есть ли разница?

Посмотрев материал моих коллег по личным финансам, увидела споры вокруг двух терминов: финансовая независимость и финансовая свобода. Кто-то доказывает, что это принципиально разные понятия, а кто-то рассматривает их как синонимы. К какому лагерю присоединиться? Подумала и решила, что ни к какому. Цель моя состоит совсем в другом.

Хочу вместе с вами понять, что надо сделать, чтобы достичь такого уровня жизни, на котором не надо думать, как заработать деньги на существование. Их будет достаточно, чтобы обеспечивать насущные потребности и некоторые слабости, например, путешествия. Заниматься только тем, что приносит удовольствие и, не задумываясь, осуществлять свои мечты. Вот это и есть финансовая независимость или финансовая свобода для меня.

Независимость – это отсутствие подчиненности, зависимости от чего-либо, возможность действовать самостоятельно и не находиться под давлением каких-либо факторов.

Свобода – это право распоряжаться своей жизнью так, как ты этого хочешь.

Поэтому финансовая независимость (свобода) – это возможность не зависеть от работодателя, оклада и премий, рабочего дня с 9 до 18, отпуска раз в год и двух выходных на неделе. При этом не испытываешь никаких денежных затруднений, потому что созданные активы работают на тебя при минимальном вашем участии.

Так какая разница, как называется такое состояние – свободой или независимостью? Главное – его достичь, а потом уже можно заняться философией и искать принципиальные различия в терминологии.

А в каком финансовом состоянии находитесь вы?

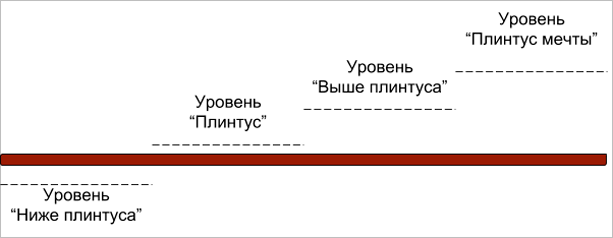

Прежде чем составить стратегию достижения финансовой независимости, надо определиться с текущим уровнем. Составила немного шуточный график, но он помогает наглядно оценить ваш финансовый статус.

Уровень “Ниже плинтуса”. Ваши расходы превышают ваши доходы. Вы даже не живете от зарплаты до зарплаты, а вынуждены занимать у друзей, родственников или в банке. Любая форс-мажорная ситуация для вас – катастрофа.

Уровень “Плинтус”. Вы стоите на твердой поверхности. Расходы равны доходам. Нет долгов или выплаты по ним уже заложены в ежемесячные расходы, поэтому вы легко их выплачиваете. Ни о каких накоплениях речи нет. А форс-мажорные ситуации по-прежнему – катастрофа.

Уровень “Выше плинтуса”. Ваши доходы превышают расходы. Часть денег вы откладываете на “черный день”. При любой форс-мажорной ситуации у вас есть деньги, не залезая в долги.

Уровень “Плинтус мечты”. Вы достигли финансовой независимости. Сформировали “подушку безопасности”, имеете накопления в различных активах, которые приносят стабильный доход, покрывающий не только ваши текущие расходы, но и позволяющий реализовывать самые смелые мечты. При этом капитал с годами только увеличивается.

Так на какой ступеньке находитесь вы? Например, мое место сегодня – это “Выше плинтуса”. Мы с мужем сформировали резервный фонд и активно копим деньги для дальнейшего инвестирования в различные инструменты. Меньше чем через год у нас будет достаточная сумма, чтобы вложить ее в некоторые доступные нам активы. Казалось бы, осталось шагнуть всего на 1 ступеньку и мы финансово независимы. Но именно эта ступенька самая сложная и длительная по времени.

Давайте разберем все этапы достижения финансовой независимости подробнее.

Путь к финансовой независимости

Анализ текущей ситуации

Прежде чем переходить к накоплению или инвестированию, необходимо проанализировать текущую ситуацию с вашими финансами. Если вы ведете семейный бюджет, то проблем с этим возникнуть не должно. Ежемесячный учет доходов и расходов нарисует картину в реальном времени. Вам останется только изучить цифры.

Но просто на них посмотреть – недостаточно. Бюджет составляется не только для анализа текущей ситуации, но и для планирования будущего. Если ваши расходы превышают доходы (посмотрите на шуточную лестницу), то самое время исправлять эту ситуацию.

Скажу самую банальную вещь на свете: “Надо сократить расходы или увеличить доходы. А лучше сделать и то, и другое”. Все просто в теории, но так сложно осуществить на практике. Уже вижу комментарии по типу “я живу в селе, получаю зарплату 10 000 руб., не вылезаю из долгов, чтобы протянуть до зарплаты, набрал кредитов, чтобы купить…” Друзья, вы читаете эту статью в блоге фрилансеров. Вы слышали об удаленной работе, фрилансе и заработке в интернете?

Ну не буду я учить вас, как увеличить доходы. Сейчас есть много возможностей для всех желающих. Только надо узнавать и пробовать. Ошибаться и снова пробовать. Всего за 1 год я вышла на заработок во фрилансе, в 2 – 3 раза превышающий зарплату на моей основной работе. И это не предел.

А вот учиться сокращать расходы – надо. Грамотная экономия дает отличные результаты и не приводит к голодному существованию и плохому настроению. Скорее уж наоборот.

Итогом анализа текущей ситуации и корректировки семейного бюджета должен стать план выделения 5 – 15 % от своих доходов на формирование “подушки безопасности”.

Создание резервного капитала

Что такое резервный капитал: “подушка безопасности”, деньги на “черный день” и прочее? Это обязательный денежный запас, который должен иметь каждый человек (семья) на случай форс-мажорных обстоятельств. Представьте, что вы потеряли работу, бизнес прогорел, потекла крыша у дома или предстоит тяжелая операция. Откуда взять деньги? Кредит, займ у родственников и друзей? А отдавать как?

К сожалению, мы не можем оградить себя от таких ситуаций. Но можем помочь себе и своей семье выйти из нее без долгов. Именно на эти случаи и необходимо сформировать резервный капитал. Эксперты советуют сделать его в размере 3-х – 6-ти месячной суммы расходов. А расходы вы как раз и узнаете из своего анализа семейного бюджета.

Например, ваша семья тратит в месяц 50 000 руб. Значит, резервный капитал необходим в сумме 150 000 – 300 000 руб. И пока вы его не сформируете, не переходите к следующему этапу.

Главные принципы формирования “подушки безопасности”:

- Регулярный характер

Откладывайте определенный процент от зарплаты или конкретную сумму в рублях, но делайте это каждый месяц. Эксперты по личным финансам рекомендуют делать это сразу, как только получили доход, а не по итогам месяца. В конце месяца вы скорее всего потратите все заработанное. Причем независимо от суммы заработка.

- Быстрый доступ к деньгам

В любой момент времени вы должны иметь возможность взять деньги. Лучше всего для хранения резервного капитала подходит пополняемый депозит в банке с капитализацией и с возможностью снятия без потери процентов.

- Неприкосновенность вклада до наступления форс-мажорных обстоятельств

Это самый большой соблазн. Деньги легкодоступные, поэтому при слабой воле могут утекать в направлении нового гаджета, брендовой сумочки или платья на распродаже.

- Восполнимость фонда

Если негативный вариант событий все-таки наступил и вам пришлось изъять деньги со счета, то после стабилизации ситуации возвращайтесь к планомерному восполнению суммы до необходимого размера.

Как только резервный фонд сформирован, можно переходить к следующему этапу.

Достижение финансовой стабильности

Финансовая стабильность позволяет уверенно чувствовать себя в любой ситуации. “Подушка безопасности” дает спокойствие, а навык ежемесячных вложений позволяет копить и дальше. И вот здесь очень важный момент. На что и как правильно копить деньги?

В своих статьях я уже неоднократно затрагивала этот вопрос. В первую очередь сформулируйте цели:

- краткосрочные: зимнее пальто, сапоги, телевизор и др.,

- среднесрочные: машина, ремонт и др.,

- долгосрочные: дача, квартира, образование детей, пенсия.

А вот здесь поможет личный финансовый план. Именно такой план поможет расставить приоритеты в целях, определить суммы и механизмы накопления.

В идеале под каждую краткосрочную и среднесрочную цель должен быть свой механизм и инструмент накопления. Например, депозит в банке, металлический счет, валютный счет, ПИФы и другие инструменты для сохранения и приумножения личных средств.

Здесь не обойтись без изучения финансовых книг, специальных ресурсов в интернете или помощи консультанта по личным финансам.

Главный принцип достижения финансовой стабильности – это диверсификация инвестиций. Об этом говорят все и много. Поэтому так важно повышать свою финансовую грамотность, чтобы ориентироваться в существующих инструментах инвестирования. К сожалению, пока большинство граждан страны в основном используют банковские вклады.

Достижение финансовой независимости

Вершина нашей лестницы – финансовая независимость. Вы свободны в выборе где и как вам жить, чем заниматься. Ваши деньги работают без вас и на вас. В замечательной книге Бодо Шефера “Мани, или Азбука денег” есть притча о курочке, несущей золотые яйца. Ее стоит знать взрослым и рассказать своим детям. В ней – зерно правильного инвестирования. Нельзя убивать курицу, несущую вам золотые яйца.

Так же и с капиталом. Нельзя тратить накопленный капитал, который приносит пассивный доход. Его можно увеличивать, но не уменьшать.

Никто и никогда не скажет вам, сколько времени надо, чтобы стать финансово независимым. Но однажды встав на эту лестницу, вы уже не будете прежним. Когда слышу укоренившиеся у наших граждан поговорки “Не в деньгах счастье” или “Деньги портят людей”, всегда вспоминаю компанию алкашей, которые регулярно собираются в заброшенном доме по соседству. Вот уж точно, счастье у них не в деньгах, которые вряд ли могут испортить этих людей.

А кто по-прежнему считает, что деньги – это вселенское зло, почитайте книги тех, кто обрели финансовую независимость и остались замечательными людьми.

Заключение

Статьи по личным финансам всегда собирают наибольшее количество откликов и комментариев. Злых и добрых, осуждающих и поддерживающих. Значит, тема эта актуальная. Думаю, что разговоры об очередной пенсионной реформе встряхнут наших граждан, которые к любым изменениям относятся настороженно и с опаской.

Я никого не учу жить. Выбор есть у каждого человека. Кого-то устраивает зарплата в 10 000 – 15 000 рублей и зависание на аналогичных нашему блогах с целью оскорбить авторов, обвинить их в популизме, оторванности от реальной жизни и прочих смертных грехах. А кто-то ищет путь в другую жизнь, которая и есть реальная. Там не деньги управляют человеком, а человек – деньгами.

Как обрести финансовую свободу и независимость? Конечно, одной статьей не найти ответ на этот вопрос. Но она дала зацепки, что и как искать дальше. Так давайте уже сделаем свой первый шаг на лестницу или так и будем сидеть ниже плинтуса?