Здравствуйте, друзья!

Сегодня познакомимся с очень интересным инвестиционным инструментом, который появился относительно недавно на рынке (в 1993 году). Речь пойдет про ETF: что это такое, как он работает и какие преимущества для начинающих и не только инвесторов имеет. Забегая вперед, скажу, что сформировать по-настоящему сбалансированный, диверсифицированный и доходный портфель инвестиций под силу даже инвестору-новичку, если он составит его из акций ETF.

Интересная статистика: доля инвесторов от общего числа населения США составляет 39,8 %, в России – 0,7 %. Есть куда расти, не правда ли?

Понятие ETF

Представьте ситуацию, что вы загорелись идеей сформировать себе капитал, вкладывая деньги в акции и облигации, т. е. превратиться в инвестора. Вы зашли через брокера на фондовую биржу, и от количества ценных бумаг закружилась голова (только на Московской бирже их более 200). После прочтения книг по инвестированию у вас прочно в голове засела мысль, что необходима диверсификация. Как же ее сделать?

Распределите имеющиеся у вас деньги по разным странам, валютам, размеру компаний, классу активов (акции, облигации, товар, недвижимость и пр.). Учтите, что некоторые акции не продают по одной штуке, а лотами из нескольких десятков и тысяч бумаг. Получается, для диверсификации своего портфеля вы должны иметь солидный первоначальный капитал.

Не забываем, что сформированный капитал нуждается в постоянном мониторинге, ребалансировке, т. е. нельзя оставлять его в неизменном виде на многие годы. Поэтому вооружаемся таблицами, графиками, статистикой, следим за мировыми новостями, слушаем аналитиков и постоянно пытаемся поймать низкие цены, чтобы купить, и высокие, чтобы продать.

При таком подходе к инвестированию рекомендую бросить вашу текущую работу, потому что времени на нее все равно не останется. Вы превратитесь в активного инвестора – трейдера. Но далеко не всем подходит такой вариант развития событий.

Мечта большинства – регулярно (например, раз в месяц) переводить деньги на свой брокерский счет, покупать ценные бумаги и забывать о них до следующего года. А через год пересматривать портфель и проводить ребалансировку, т. е. что-то докупать, что-то продавать в соответствии со своим распределением активов.

Именно для таких пассивных инвесторов и придумали в свое время ПИФы, а сейчас их активно вытесняют ETF. За последние 10 лет среднегодовой прирост последних составляет 25 %.

ETF – аббревиатура, которая переводится как инвестиционный фонд, торгующийся на бирже. Простыми словами – это сформированная управляющей компанией корзина акций, облигаций или товара (например, золото, недвижимость). Как правило, она следует за каким-либо индексом, например, за индексом МосБиржи или индексом S&P 500.

Индекс – это эталонный портфель, состоящий из ценных бумаг. Например, только из акций крупнейших компаний страны, облигаций, акций отрасли IT и пр. Изменение индекса сигнализирует о состоянии экономики той или иной страны, отрасли. Например, индекс МосБиржи год назад был равен 2 373,75, через год значение выросло до 2 791,74, т. е. рост составил почти 18 %. На начало 2019 года в него входило 40 компаний. Среди них Газпром, Лукойл, Сбербанк, Роснефть и другие гиганты нашей экономики.

В индекс S&P 500 входят акции 500 крупнейших компаний США. ETF на такой индекс включает в свою корзину акции всех 500 компаний. Согласитесь, что далеко не все могут сформировать себе аналогичную корзину в индивидуальном порядке. Элементарно денег не хватит. Вместо вас, это сделает крупная управляющая компания, у которой есть первоначальный капитал, чтобы такой индексный портфель создать. Частный инвестор покупает долю (акцию) этого портфеля и сразу становится владельцем всех 500 компаний США.

Одни акции растут, другие падают, точно так же ведет себя и ETF, т. е. почти полностью повторяет динамику изменения индекса. В этом и состоит его главное преимущество. Вам не надо ежедневно изучать аналитику, ждать благоприятной точки входа и выхода. Вы просто следите, как растут ваши акции ETF. В долгосрочной перспективе это неизменный процесс, даже если в течение года они падают.

Крупная аналитическая компания Morningstar отследила за 20 лет доходность взаимных фондов или по-нашему ПИФов. Из 452 фондов смогли обыграть индекс, т. е. получить доходность выше, только 3 %. Так зачем это делать, если можно просто за ним следовать? В этом и состоит основной принцип работы индексного фонда.

Участники и механизм работы

Основные участники индексных фондов:

- ETF-провайдер или эмитент – главное действующее лицо – управляющая компания, которая занимается организационными вопросами работы фонда.

- Кастодиан – компания, которая хранит портфель ценных бумаг, купленный эмитентом. Как правило, это крупный международный банк.

- Депозитарий хранит информацию о владельце ценных бумаг и его доле в общем портфеле инвестиций фонда.

- Администратор удостоверяется в том, что фонд покупает именно те бумаги, которые должны лежать в заявленном инвестиционном портфеле и следовать определенному индексу.

- Маркет-мейкер – это компания, которая от имени эмитента выступает на бирже второй стороной сделки с частным инвестором. Инвестор в любое время может прийти на биржу, чтобы купить или продать ETF. Маркет-мейкер как раз и следит за тем, чтобы это желание осуществилось, даже если в данный момент нет предложений о продаже или покупке от других владельцев акций ETF. Другими словами, он покупает или продает ценные бумаги, выполняя волю инвестора.

- Индекс-провайдер – компания, которая формирует тот или иной индекс.

- Биржа – место купли-продажи акций ETF.

- Аудитор и независимый контролер – проверяющие организации, которые контролируют деятельность управляющей компании и следят за юридической чистотой.

Механизм работы ETF:

- Инвестор через брокера заходит на биржу, чтобы продать или купить акции индексного фонда.

- Через маркет-мейкера осуществляет эти операции. Текущие котировки легко посмотреть на бирже или в торговом терминале своего брокера. Таким образом в фонд поступают средства, на которые УК покупает новые ценные бумаги и размещает их у кастодиана на хранение.

- Информация о том, кто и в какой доле владеет корзиной ценных бумаг, хранится во внешнем депозитарии. Такая структура позволяет максимально защитить инвестора от недобросовестной УК.

В России сейчас работают только два провайдера или эмитента – это компании FinEx, под управлением которой 14 ETF, и ITI Funds с двумя фондами в управлении. К сожалению, выбор пока не слишком велик, но ежегодно появляются новые ETF, и российскому инвестору все-таки есть из чего выбрать.

Основные показатели

Основные показатели фондов:

- СЧА (стоимость чистых активов) – стоимость имущества фонда за вычетом предстоящих платежей. Величина СЧА говорит о том, насколько популярен этот фонд среди инвесторов.

- TER или размер комиссии. В долгосрочной перспективе разница даже в 1 % может существенно отразиться на результате инвестирования, поэтому надо выбирать фонды с минимальными комиссиями.

- Ошибка слежения показывает, насколько точно фонд следует за индексом. Чем меньше этот показатель, тем эффективнее работает УК.

- Волатильность выступает мерой риска. Показывает, насколько стоимость фонда может изменяться в годовом выражении. Инвестор принимает решение при высокой волатильности, готов ли он терпеть большие просадки акций.

- iNAV – отношение СЧА к количеству акций в фонде. Этот показатель рассчитывают для определения биржевой стоимости ETF.

- Корреляция – зависимость между классами активов. Показывает, насколько изменение одного класса влияет на изменение другого. Поясню на бытовом примере. Выросли цены на молоко, и кефир тоже подорожал. Корреляция высокая. Макароны растут в цене, а арбузы снижаются. Здесь наблюдается низкая корреляция. По возможности надо выбирать ETF с низкой корреляцией друг к другу.

Сравнение ETF и ПИФ

При изучении ETF неизбежно возникают вопросы, чем отличается он от ПИФа, и что лучше выбрать. Проведем сравнение этих двух инструментов в таблице (ориентируемся на российский фондовый рынок). Я для себя выбор сделала.

| Сравнительный признак | ETF | ПИФ |

| Комиссии | От 0,2 до 1,39 %. Нет никаких скидок и надбавок | До 10 % |

| Доступность | Продажа и покупка через брокерский счет или ИИС у любого брокера без посещения УК | Продажа и покупка через УК. Ограничен вход в интервальные и закрытые ПИФы |

| Прозрачность | В любой момент времени доступна информация по составу фонда и текущим котировкам | Цена меняется реже. Детальный состав фонда не всегда известен |

| Риски | Минимальные, фонд просто следует за индексом. УК покупает только те ценные бумаги, которые входят в индекс | Высокий риск, связанный с ошибками управления конкретной УК |

| Диверсификация | Высокая | Зависит от конкретного ПИФа |

| Гибкость | Можно покупать и продавать в любое время | Зависит от вида ПИФа. В закрытых и интервальных это можно сделать в определенное время |

Преимущества и недостатки

Логично после сравнительной таблицы рассмотреть преимущества и недостатки ETF.

Плюсы:

- Широкая диверсификация в инвестиционном портфеле. Например, в ETF на американский рынок входит 555 акций крупнейших компаний США, в ETF на китайский рынок – 184, а в ETF на индекс РТС – 40 компаний.

- Надежность. Действует многоуровневая система защиты и контроля со стороны европейского и российского законодательства.

- Низкий порог входа. Например, акция фонда на рынок Казахстана стоит всего 173,1 рубля (на 16 сентября 2019 года), цена акции на фонд золота – 667,2 рубля, акция на рынок США – 3 420 рублей.

- Абсолютная прозрачность фонда. На официальном сайте компании-провайдера есть полная информация о структуре фонда, т. е. какие компании и в каких долях входят в корзину.

- Высокая ликвидность. Ее обеспечивает международный маркет-мейкер. Невозможно представить ситуацию, когда вы не сможете купить или продать акции фонда именно тогда, когда захотите.

- Низкие комиссии: до 1,39 % по сравнению с комиссиями ПИФов. УК не надо разрабатывать инвестиционные стратегии, проводить большую аналитическую работу. Ее задача – следовать за индексом, поэтому вознаграждение за управление минимальное.

- Налоговые льготы. ETF можно покупать на индивидуальный инвестиционный счет (ИИС) и ежегодно возвращать НДФЛ в размере 13 % от вложенных в активы средств.

Инструмент идеален для начинающих инвесторов. Не надо тратить время, нервы и деньги на аналитику, прогнозирование и прочие игры профессиональных трейдеров. Биржевые индексы существуют не один десяток лет и доказали, что в долгосрочной перспективе они растут. Если вы планируете инвестировать на долгий срок, то всегда окажетесь в выигрыше.

Недостатки:

- Инструмент не подойдет большинству активных инвесторов-трейдеров, которые совершают сделки по несколько раз в день и зарабатывают на разнице курсов. ETF – инструмент пассивного и долгосрочного инвестора.

- На российском рынке пока, к сожалению, слишком высокие комиссии по сравнению с зарубежными фондами и маленький выбор ETF. Есть стимул подкопить капитал и открыть счет у иностранного брокера.

- Нет возможности получать дивиденды по акциям и купоны по облигациям. Они реинвестируются внутри фонда, увеличивая его стоимость. Вам придется составить портфель из акций и облигаций отдельных компаний, чтобы получить заветные вознаграждения от эмитентов.

- У FinEx нет глубокой диверсификации по классам и подклассам активов. Например, акции крупных, средних и мелких компаний. Фонды различных товаров, а не только золота.

Обзор ETF на Московской бирже

Так как основная масса наших частных инвесторов пока не имеет выхода на зарубежного брокера, чтобы покупать ETF на иностранных рынках, рассмотрим, что нам может предложить российский. Как уже говорила, в России работают всего 2 провайдера. Я в обзоре ограничусь только FinEx, потому что по СЧА и количеству управляемых фондов он намного привлекательнее ITI Funds.

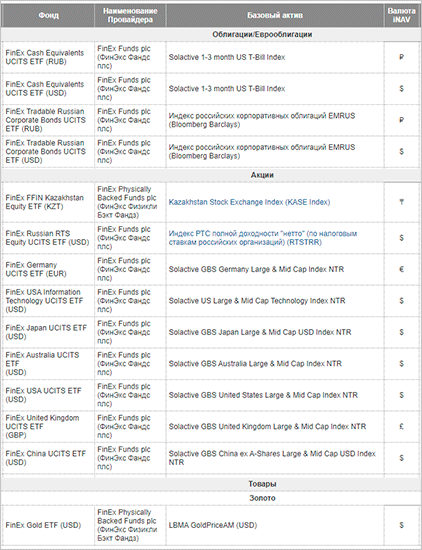

Список ETF, допущенных к торгам на Московской бирже от FinEx, выглядит следующим образом (всего 14 фондов):

Фонды представлены в разных валютах: рублях, долларах, евро, фунтах и тенге. Можно диверсифицировать свой портфель по разным валютам. Страны: Россия, США, Австралия, Китай, Япония, Германия, Казахстан, Великобритания. Поэтому диверсификация по странам тоже возможна. Среди классов активов только акции, облигации, золото и денежные рынки. Пока не хватает недвижимости, которую так любят россияне. Есть один фонд по IT-сектору США.

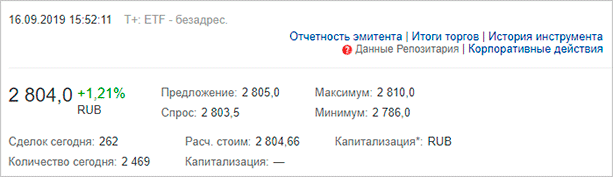

Информацию о текущих котировках можно в режиме реального времени получить на сайте МосБиржи, кликнув на тикер фонда. Например, по ETF на российские акции (тикер FXRL):

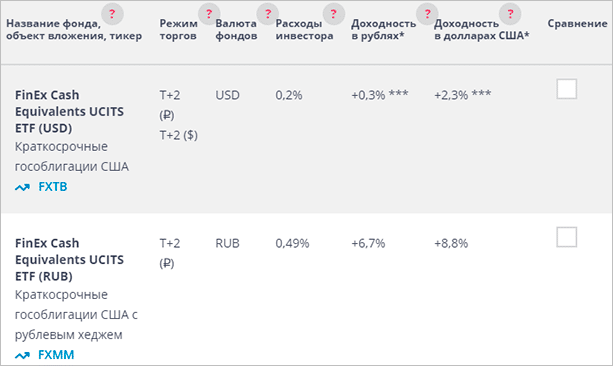

Подробную информацию для анализа и выбора фондов в свой портфель вы найдете на сайте эмитента FinEx: валюта, размер комиссии, доходность в рублях и долларах за год.

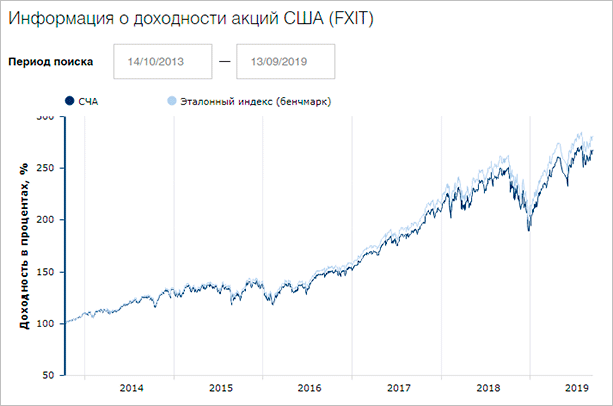

Можно перейти на страницу с описанием конкретного фонда, посмотреть состав и показатели: волатильность, ошибку слежения, СЧА. И, главное, проанализировать график доходности за все годы существования ETF.

Не стоит бездумно покупать даже индексные фонды, сначала надо их изучить. Например, комиссия по ETF на рынок Казахстана (тикер FXKZ) самая большая – 1,39 % и самая высокая ошибка слежения – 2,66 %. А в составе всего 7 компаний.

Поверьте, такой анализ вполне доступен начинающему инвестору без базового экономического образования. Он поможет создать инвестиционный портфель, который при любых колебаниях рынков будет приносить прибыль владельцу.

Заключение

ETF пока уступают ПИФам по объему активов. У индексных фондов в управлении 3,4 трлн долларов, а у паевых – 15,3. Но с учетом того, что ежегодный рост ETF составляет 25 %, совсем скоро они догонят и перегонят ПИФы. Так почему бы и российским инвесторам не поучаствовать в этом мировом тренде?

Моя стратегия на ближайшие 2 – 3 года такая: я активно формирую капитал в российских ETF для накопления достаточной суммы, чтобы выйти на зарубежный рынок и воспользоваться всеми возможностями диверсификации и низкими комиссиями, которые он дает. А вы инвестируете в индексные фонды? Какими результатами можете похвастаться?