Здравствуйте, друзья!

Ранее мы уже рассматривали с вами, что такое акции. Напомню, это ценная бумага, которая дает акционеру право на владение долей компании-эмитента. Заработать инвестору на акциях можно двумя способами: через получение дивидендов или продажу ценной бумаги дороже, чем при покупке. Разберем, что такое дивиденды простыми словами, как их получить и правильно рассчитать дивидендную доходность.

Понятие

Дивиденды – это часть прибыли компании, которой она готова поделиться с владельцем акций за то, что тот когда-то купил ее ценные бумаги. Выплаты акционерам могут быть деньгами, имуществом или другими ценными бумагами. Главный источник – чистая прибыль, т. е. прибыль за вычетом налогов.

Чаще всего их выплачивают деньгами. Но и другие способы иногда используют. Например, в 2016 году совет директоров АО “Племзавод им. В. И. Чапаева” предложил выплатить дивиденды продукцией: 400 кг зерна, 10 кг сахара и 10 кг растительного масла на одну бумагу.

Выплаты по обыкновенным и привилегированным акциям могут быть одинаковыми, могут и отличаться. Например, “Башнефть” по итогам 2018 года выплатила 158,95 руб. на все категории. А “Мечел” по привилегированным ценным бумагам перечислил акционерам 18,21 руб., по обыкновенным – 0 руб.

Дивиденды начисляются и выплачиваются по результатам:

- 1-го квартала,

- 6 месяцев,

- 9 месяцев,

- отчетного года.

Это право компании по закону об акционерных обществах, но не обязанность. Поэтому какие-то компании выплачивают раз в год, какие-то – ежеквартально. Кто-то делает это только по привилегированным бумагам, а кто-то не платит акционерам совсем.

Например, за 2018 год можно привести такие примеры:

| Компания | 1-й квартал 2018 г. | Полугодие 2018 г. | 9 месяцев 2018 г. | Отчетный 2018 г. |

| Газпром | + | |||

| Сбербанк | + | |||

| Северсталь | + | + | + | + |

| Норникель | + | + | ||

| Алроса | + | + | ||

| Татнефть (обыкновенные акции) | + | + | + | |

| Лукойл | + | + |

Дивидендная политика

Дивидендная политика – это раздел в Уставе компании, который содержит следующие сведения:

- принципы и условия выплаты,

- определение размера дивидендов,

- порядок, сроки и форма выплаты,

- вопросы налогообложения,

- раскрытие информации и ответственность эмитента.

Дивидендную политику можно найти на официальных сайтах публичных компаний, допущенных к торгам на фондовой бирже. Они обязаны ее размещать в открытом доступе. Чаще всего это вкладка в меню “Инвесторам и акционерам” или “Раскрытие информации” внизу главной страницы сайта. Большая часть документа одинаковая для всех компаний, потому что они формулируют ее в соответствии с законом об акционерных обществах. Но у каждого эмитента будет конкретика по определению размеров выплат. Это и интересует большинство акционеров.

В зависимости от того, насколько глубоко вы хотите погружаться в информацию, можно ознакомиться с политикой, прочитав объемный документ “Устав от корки до корки”, или воспользоваться сайтами-агрегаторами. Они специально готовят для инвесторов самые необходимые сведения и представляют политику в обобщенном виде.

Выше я уже упомянула, что источником выплат выступает чистая прибыль. Но в законе не уточняется, какая именно чистая прибыль. Дело в том, что наши публичные компании составляют два вида отчетности: по российскому законодательству (РСБУ) и международному (МСФО). В дивидендной политике обязательно указывают, какой именно отчетностью компании пользуются для расчета дивидендов.

“Башнефть” направляет на выплаты акционерам не менее 25 % от чистой прибыли по МСФО. Сбербанк к 2020 г. планирует достичь 50 % от этой же величины. “Ленэнерго” – до 10 % от чистой прибыли по РСБУ.

Дивидендная доходность

Любой инвестор мечтает купить ценные бумаги, которые из года в год будут расти в цене, да еще и выплачивать по которым будут стабильно доходы. Просто отбирать в портфель активы по факту наличия выплат нельзя. Представьте, что предприятие делится с вами каждый год частью своей прибыли, но стоимость акций все время снижается. Ни о какой доходности вашего портфеля в этом случае говорить не приходится.

Поэтому надо отбирать акции только после тщательного изучения аналитики по конкретному эмитенту. Одним из анализируемых факторов будет дивидендная доходность. Рассчитывается она просто:

Размер дивиденда / Текущая стоимость акции * 100 %

Например, собрание акционеров утвердило дивиденды в размере 50 руб., текущая стоимость – 500 руб. Дивидендная доходность составит 10 %.

Доходность по обыкновенным и привилегированным ценным бумагам может отличаться, потому что отличается их текущая стоимость на бирже. Можно рассчитывать доходность самостоятельно. Но и тут агрегаторы уже все за нас сделали, осталось только воспользоваться результатами.

Для примера рассмотрим несколько удобных сервисов.

- BlackTerminal. Ресурс платный, но есть тестовый режим 14 дней, в течение которого вы сможете оценить функционал.

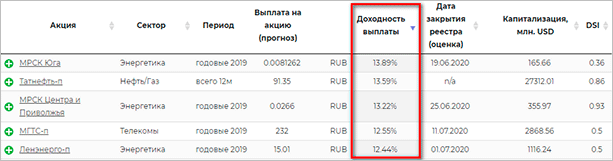

- Из бесплатных это ресурс управляющей компании “Доходъ”. Посмотрите на скриншоте ниже, как выглядит таблица для анализа.

В последней графе есть показатель DSI (индекс стабильности дивидендов). Чем он выше, тем лучше. Самые доходные из списка – это еще не значит, что самые лучшие. Например, индекс стабильности МРСК Юга всего 0,36. При выборе активов в свой портфель надо обязательно изучить компанию. Например, номер 1 в списке вообще не платил акционерам в 2017 и 2015 годах. И это мы еще не смотрели по другим показателям деятельности.

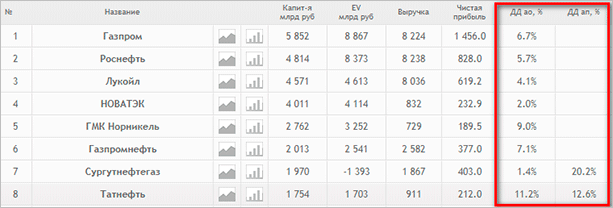

- Еще один бесплатный сервис – Smart-lab. В их аналитической таблице почти все показатели для фундаментального анализа, в том числе и дивидендная доходность.

Как получить дивиденды

Принятие решения о дивидендных выплатах проходит в 2 этапа:

- Совет директоров компании или Наблюдательный совет (например, в Сбербанке) рекомендует размер дивидендов.

- Общее собрание акционеров принимает решение о размере и форме выплат по всем категориям акций. В большинстве случаев оно поддерживает рекомендацию Совета директоров.

Решение может быть принято в течение 3 месяцев после окончания отчетного периода (первого квартала, 6 или 9 месяцев отчетного года). Чаще доход выплачиваться не может. Поэтому, если вас интересует вопрос, как получать дивиденды с акций Газпрома ежемесячно, мой ответ – только самостоятельно распределив полученную один раз в год сумму на каждый месяц.

Регламент:

- Не позднее чем за 20 дней до общего собрания акционеров должна быть размещена о нем информация в открытом доступе.

- В течение 4 дней после него публикуются принятые решения.

- Через 10 – 20 дней после собрания проходит закрытие реестра акционеров (список лиц, получающих право на выплаты).

- После дивидендной отсечки в течение 10 дней деньги направляются брокерской компании, где у акционера открыт счет. В течение 25 дней доход получат все акционеры.

Главная мысль, которую должны вынести из этого регламента инвесторы, – что с момента выпуска отчетности компании до реальной выплаты денег проходит большой срок в несколько месяцев (минимум 2 месяца). Этого достаточно, чтобы определиться, хотим ли мы купить ценные бумаги в свой портфель и попасть в реестр акционеров.

Можно получить преимущество перед большинством инвесторов, если сразу после выхода отчетности самостоятельно рассчитать прогнозный размер дивидендов. Для этого заранее надо изучить дивидендную политику и узнать процент чистой прибыли, направляемый на дивиденды. В отчетности посмотреть сумму чистой прибыли за отчетный период.

Например, “Ленэнерго” направляет 10 % чистой прибыли по РСБУ на выплаты по привилегированным акциям. За 2018 год компания заработала чистой прибыли в размере 10,386 млрд рублей. 10 % от этой суммы – 1,0386 млрд рублей. Количество привилегированных акций в обращении – 93,26 млн штук. Минимальный дивиденд на одну бумагу – 1 038,6 / 93,26 = 11,14 руб. Летом 2019 года именно эта сумма и была выплачена акционерам.

Выше шла речь о дивидендной отсечке. Это дата определения списка акционеров, которым выплачиваются дивиденды. Покупка акций физическими лицами для получения дивидендов должна быть произведена до этой даты.

Рассмотрим на примере. Дивидендная отсечка – пятница. Акции на Московской бирже торгуются в режиме “Т+2”, т. е. запись о том, что вы стали владельцем ценных бумаг, появится только через 2 дня после фактической покупки. Получается, что последний день для приобретения – среда. Те, кто купят ценные бумаги в четверг, дивидендов не получат.

Как быть, если в расчет попадают выходные. Например, день закрытие реестра выпадает на вторник, а в субботу и воскресенье биржа не работает. Последний день для покупки в этом случае – пятница.

Еще одно важное понятие, которое должен знать инвестор, – дивидендный гэп. Это снижение стоимости акций после отсечки примерно на размер выплаченных дивидендов. Почему так происходит?

Решение о выплатах известно за несколько недель до отсечки. Получается, что с этого момента времени стоимость ценной бумаги включает суммы, которые должны быть выплачены акционерам. Инвесторы, которые купят акции после отсечки, уже не получат дивидендов. Именно поэтому цена и снижается, потому что дивидендной суммы уже нет в стоимости бумаги.

Если в компании дела идут хорошо, то через некоторое время гэп закрывается, и акции снова растут в цене. По предыдущему примеру дивидендный гэп наступит в понедельник. Когда он закончится, никто не знает. Иногда это происходит за несколько дней, иногда – недель, а бывает, что месяцами гэп не закрывается.

Дивидендный календарь

Если у вас в инвестиционном портфеле 5 – 6 акций отдельных эмитентов, то вы можете самостоятельно отслеживать нужные даты для покупки ценных бумаг, чтобы увеличить доходность своих вложений. Если их больше, то процесс усложняется. Для удобства инвесторов давно работают сайты, где публикуют дивидендные календари. Советую не мудрить, а пользоваться готовыми решениями.

Поделюсь ссылками из своего арсенала полезностей для инвестора:

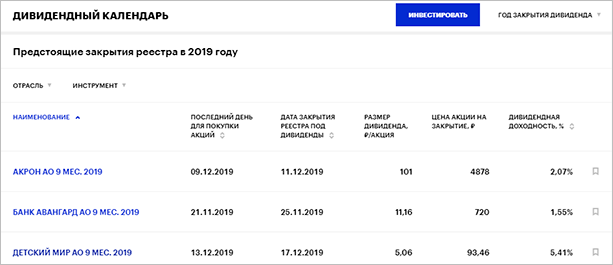

- Календарь на сайте АО “Сбербанк КИБ”. Есть вся необходимая информация: дата фиксации реестра, рекомендованная и утвержденная ставка по обыкновенным и привилегированным бумагам, отчетный период.

- Календарь от BCS Express мне нравится больше всего. График полностью перед глазами, в том числе и последний день, чтобы стать акционером и попасть в реестр.

Заключение

Дивиденды – отличная возможность почувствовать себя настоящим инвестором, когда после завершения отчетного периода на ваш брокерский счет падают реальные деньги. Вы – один из владельцев компании, и она делится с вами своей прибылью. Это всегда приятно.

Но хочу предостеречь новичков от формирования портфеля только из дивидендных акций. Во-первых, компании не обязаны делиться с вами прибылью. Они могут полностью направлять ее на свое развитие. Тогда с мечтой о пассивном доходе можно попрощаться.

Во-вторых, никогда нельзя забывать о диверсификации. Вложения в акции – рискованные инвестиции. При очередном кризисе вы можете получить психологический удар, когда ваш портфель, состоящий на 100 % из акций, просядет в цене на несколько десятков процентов. Поэтому вспомните о распределении активов и не теряйте свои деньги.