Здравствуйте, друзья!

Есть бытовое выражение “Деньги утекают как вода”, а в экономике часто используют термин “денежный поток”. Суть в том, что в личных финансах и бизнесе деньги постоянно находятся в движении: какие-то приходят, какие-то уходят. В конце отчетного периода подсчитывают, что осталось. Чтобы всегда оставаться с деньгами, необходимо научиться анализировать и управлять этим движением.

Я простыми словами расскажу, что такое денежный поток с точки зрения инвестора, какие виды бывают и как рассчитать их значения. Разберем, как использовать полученные знания в инвестициях.

Понятие денежного потока

Денежный поток представляет собой поступления и затраты по ведению какой-либо деятельности в течение определенного расчетного периода (например, месяца или года).

Это понятие применимо к разным сферам:

- В личных финансах денежный поток состоит из доходов, получаемых человеком из различных источников, и расходов на текущую деятельность, накоплений. Результатом его учета будет разница между доходами и расходами (сальдо) по итогам месяца или года.

- На предприятии действует та же самая схема, только доходы и расходы включают больше статей. Сальдо показывает прибыль или убыток от финансово-хозяйственной деятельности.

Экономисты оперируют к денежному потоку, когда оценивают эффективность реализации инвестиционного проекта. Формируют притоки (поступления) и оттоки (затраты) на каждом шаге расчетного периода. В конце рассчитывают сальдо и на его основе определяют различные показатели эффективности, которые дадут ответ на 2 главных вопроса:

- Будет ли от проекта отдача и в каком размере?

- Когда именно инвестор получит отдачу на вложенные деньги?

Денежный поток обозначают аббревиатурой CF (сокращенно от cash flow), что в переводе значит поток наличных денег. На самом деле учитываются не только наличные, но и все виды поступлений и затрат.

Это важный показатель, который помогает понять, откуда деньги пришли, на что ушли, осталось ли что-нибудь после всех доходно-расходных операций. Информация нужна руководству предприятия, кредитору, инвестору, обычному человеку, если они хотят не только следить за финансами, но и управлять ими.

В статье мы будем рассматривать денежный поток и его разновидности с точки зрения фундаментального анализа, который каждый инвестор должен проводить перед покупкой ценных бумаг. Это один из важнейших мультипликаторов.

Виды и формулы расчета

Денежный поток принято делить на поток от трех видов деятельности: инвестиционной, операционной и финансовой. Для инвестора больший интерес представляют два его вида: чистый и свободный cash flow.

Инвестиционный

Инвестиционный денежный поток (обозначается CFI) связан с инвестиционной деятельностью предприятия. Включает:

- притоки, т. е. выручку от продажи активов,

- оттоки – капитальные вложения в строительство, реконструкцию, модернизацию и прочие работы, связанные с обновлением основных фондов предприятия, покупку основных фондов и нематериальных активов.

Формула расчета:

CFI = Поступления от продажи активов – Капитальные затраты – Затраты на покупку финансовых активов

Операционный

Операционный денежный поток (OCF) связан с текущей деятельностью и отражает способность предприятия получать от нее реальные деньги. Включает:

- притоки – выручку от реализации продукции, работ, услуг,

- оттоки – затраты на приобретение сырья, материалов, топлива, энергии, оплату налогов, выплату заработной платы, внереализационные расходы, оплату процентов по кредитам.

Формула расчета:

OCF = EBITDA – Налоги +/– Изменение оборотного капитала

Финансовый

Финансовый денежный поток (CFF) связан с изменениями в капитале предприятия. Включает:

- притоки – поступления от эмиссии ценных бумаг, полученные кредиты, субсидии, дотации,

- оттоки – выплаты в погашение кредитов, обратный выкуп акций, погашение облигаций, выплаты купонов и дивидендов.

Формула расчета:

CFF = Поступления от эмиссии ценных бумаг + Кредиты и прочие привлеченные средства – Погашение кредитов – Погашение облигаций – Обратный выкуп акций – Выплаты по ценным бумагам (купоны, дивиденды)

Чистый

По каждому из трех вышеперечисленных потоков рассчитывается разность (сальдо) между притоками и оттоками. Она может быть положительной и отрицательной.

Сумма сальдо от инвестиционной, операционной и финансовой деятельности составляет чистый денежный поток, т. е. NCF. Значение показывает, насколько эффективно компания управляет своими деньгами, есть ли у нее средства для выплаты дивидендов акционерам.

Формула расчета:

NCF = CFI + OCF + CFF

Свободный

Свободный денежный поток (FCF) показывает, сколько денег осталось у предприятия после оплаты всех текущих расходов и осуществления капитальных вложений. Он имеет такое название, потому что может быть свободно выведен из бизнеса без снижения его эффективности.

В инвестициях капитальные затраты называют CAPEX, поэтому формула расчета FCF будет выглядеть так:

FCF = NCF – CAPEX

Как использовать показатель cash flow в инвестициях

Для инвестора наибольший интерес представляет показатель свободного денежного потока (FCF). Его положительное значение говорит о том, что у предприятия есть свободные деньги, которые можно направить на выплату дивидендов, выкуп собственных акций с рынка, погашение долгов. Все эти мероприятия могут повлиять на стоимость акций.

Отрицательное значение означает только одно: компания тратит больше, чем зарабатывает. Но это не всегда плохо. Например, если компания имеет обширную инвестиционную программу, которая требует серьезных капитальных вложений, то FCF будет отрицательным. Но в долгосрочной перспективе от ввода новых проектов инвестор только выиграет.

У некоторых предприятий можно наблюдать ситуацию, когда по отчету МСФО получена чистая прибыль, а FCF равен 0 или вообще отрицательный. Так может получиться из-за метода расчета прибыли, который учитывает не только денежные статьи, но и амортизацию или курсовые разницы, например. В отчетности показывают бумажную прибыль, тогда как cash flow – это движение реальных денег.

Пример такой ситуации видим в Газпроме. Посмотрите на цифры чистой прибыли и FCF за последние годы.

| Показатели | 2017 г. | 2018 г. | 2019 г. | 2020 г. |

| Чистая прибыль, млрд руб. | 714,3 | 1 456 | 1 203 | 0,135 |

| FCF, млрд руб. | 24 | 488 | –0,6 | –261 |

Если ориентироваться только на чистую прибыль, то Газпром ее ежегодно получает в большом размере. Исключение составляет только кризисный 2020 год. Но реальные деньги компания не генерировала ни в 2017, ни в последние 2 года.

Это доказывает, что оценивать эмитента только по чистой прибыли нельзя. Инвестор должен внимательно проанализировать все составляющие cash flow и выявить причины его слишком большого или слишком маленького значения.

Например, Газпром на протяжении последних 5 лет имеет CAPEX более 1 трлн рублей.

| 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. |

| 1 369 млрд ₽ | 1 406 млрд ₽ | 1 639 млрд ₽ | 1 776 млрд ₽ | 1 522 млрд ₽ |

Это строительство газопроводов “Сила Сибири”, “Северный поток – 2” и пр. Новая инициатива о газификации населения (подведение газовой трубы к дому) за счет компании тоже вряд ли приведет к улучшению показателя FCF.

Некоторые компании выбрали FCF базой для расчета дивидендов. Например, Алроса, НЛМК, ФосАгро. Инвестор может сразу после выхода отчетов примерно рассчитать размер выплат.

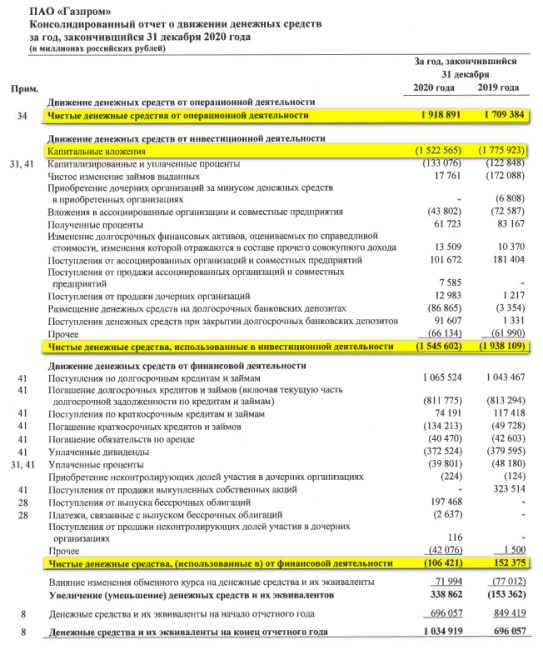

Данные для расчета FCF можно найти в Отчете о движении денежных средств по МСФО. Например, у Газпрома за 2020 г. мы видим следующие цифры.

Денежный поток в личных финансах

Все, что мы рассмотрели выше, легко применить и к сфере личных финансов. Если вы ведете таблицы учета доходов и расходов, то прямо сейчас вы можете оценить свой свободный cash flow. Если в конце месяца он у вас положительный, то я могу вас только поздравить и пожелать дальнейшего его увеличения.

Если отрицательный, то необходимо провести серьезную работу по устранению этой проблемы. А я считаю отсутствие свободных денег действительно серьезной проблемой. Чтобы покрыть минус, придется брать в долг и надолго забыть о накоплении.

Есть всего два пути, как увеличить денежный поток: сократить расходы и повысить доходы. Когда человек уже провел оптимизацию своих затрат и больше вариантов их уменьшения нет, то остается только увеличивать поступление денег.

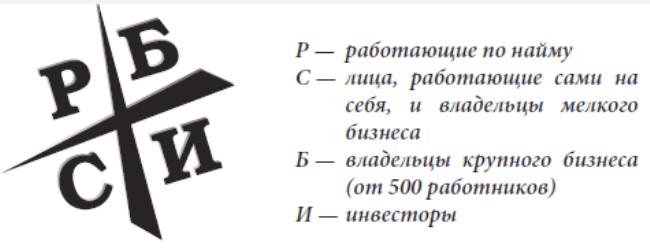

Советую прочитать книгу Роберта Кийосаки “Квадрант денежного потока”. Всех людей, кто получает доход, автор разделил на 4 категории.

Вам надо определить, из какого квадранта вы получаете свои деньги. Это может быть одна или все четыре сферы. Например, я зарабатываю сразу в трех квадрантах: работаю по найму в университете, на саму себя в качестве независимого автора финансовых статей и инвестирую на фондовом рынке.

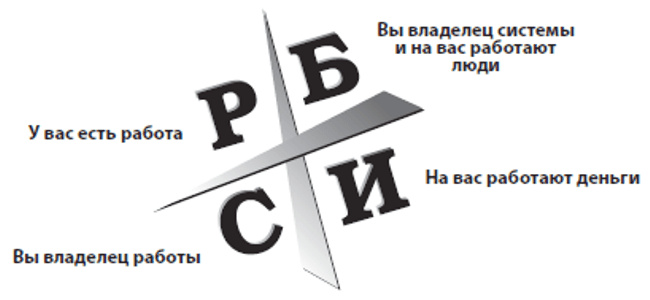

Каждая сфера требует своих знаний и навыков, у каждой есть плюсы и минусы. Но любой переход из одного квадранта в другой – это новая ступень в моем развитии, которая приводила к увеличению денежного потока.

А на изображении ниже вы можете увидеть, как выглядят методы создания дохода в каждом квадранте. И только вам выбирать, где именно вы хотите находиться и как зарабатывать.

Заключение

Значение свободного или любого другого вида денежного потока – это всего лишь один из множества мультипликаторов, который анализирует инвестор перед покупкой ценных бумаг конкретного эмитента.

Я советую проводить комплексный анализ, а не ориентироваться только на cash flow, и обязательно следить за новостным фоном той компании, акции которой вы хотите приобрести в свой портфель. Это поможет понять источники поступления денег и направления их расхода, принять правильное инвестиционное решение.

С уважением, Чистякова Юлия