Здравствуйте, друзья!

Первое, что надо сделать каждому, кто не хочет держать все свои сбережения на депозите, – это завести брокерский счет. Для начала можно просто так. Хлеба не просит, денег никому платить не надо. А после прочтения этой статьи начать активно использовать его для создания собственного капитала. Чтобы не откладывать в долгий ящик реализацию таких грандиозных планов, разберем, что такое брокерский счет, для чего он нужен и как им пользоваться.

Понятие и назначение

Брокерский счет – это счет для совершения операций по купле-продаже акций, облигаций, опционов, фьючерсов, валюты, индексных фондов (ETF и БПИФ). Другими словами, для сделок с активами на валютном и фондовом рынках.

Обычному физическому или юридическому лицу нельзя прийти на биржу и начать торговать ценными бумагами, производными финансовыми инструментами и валютой. Этим могут заниматься только профессиональные участники. Отбором таких участников занимается Центробанк. Он вручает достойным претендентам лицензии на осуществление:

- брокерской деятельности,

- депозитарной деятельности,

- дилерской деятельности,

- доверительного управления активами.

На официальном сайте ЦБ всегда есть актуальный список профессиональных участников, у кого инвестор может открыть брокерский счет. Среди них банки, управляющие компании и брокерские организации.

Виды брокерских счетов

В зависимости от способа управления активами:

- самостоятельный – клиент полностью управляет своими активами, брокер просто выполняет его поручения, не распоряжается деньгами и ценными бумагами инвестора без его ведома,

- доверительный – деньги передаются в управление брокеру, доходность зависит от компетентности управляющего, клиент не может повлиять на стратегию управления.

В зависимости от типа совершаемых сделок:

- наличный – операции на бирже совершаются с денежными средствами, которые инвестор перевел на свой счет,

- маржинальный – торговля на кредитные средства брокера, не рекомендую использовать такой тип сделок начинающему инвестору.

Разновидностью основного брокерского счета является индивидуальный инвестиционный счет (ИИС). Это счет со специальным налоговым режимом. Позволяет получить дополнительную доходность за счет возврата 13 % из бюджета с вложенных инвестиций или неуплаты налога с прибыльных операций на фондовом рынке.

Ключевые особенности и отличия от депозита

Ключевые особенности брокерского счета:

- Один инвестор может иметь сколько угодно брокерских счетов (за исключением ИИС – он может быть только один).

- Один инвестор может иметь счета у нескольких брокеров.

- Используя счет, совершаются сделки с ценными бумагами, валютой и прочими активами на бирже. В зависимости от брокера клиент получает доступ на Московскую, Санкт-Петербургскую или иностранные биржи.

- Нет ограничений по сумме инвестирования и сроку владения счетом (исключение – ИИС, позволяет вкладывать не более 1 млн руб.).

- Вносить и выводить деньги можно когда угодно (по ИИС вывод денежных средств не ранее, чем через 3 года после открытия).

- Брокер (налоговый агент своего клиента) рассчитывает и перечисляет в бюджет налог на доходы с операций по ценным бумагам.

- Можно открыть в трех валютах: рублях, долларах и евро. Совершать операции с ценными бумагами в той валюте, в которой они торгуются на бирже.

Брокерский счет – это не депозит. Рассмотрим различия в таблице:

| Параметры для сравнения | Депозит в банке | Счет у брокера |

| Назначение | Для хранения сбережений и получения небольшой прибыли, в лучшем случае покрывающей инфляцию | Для торговли на бирже. Заработать можно на росте котировок, на получении дивидендов и купонов |

| Доходность | Известна заранее и прописана в договоре. Клиенту ничего не надо делать, деньги лежат на счете и приносят доход | Никто не может гарантировать. Ответственность полностью лежит на инвесторе. От его действий зависит доходность инвестиций (исключение – счета на доверительном управлении) |

| Обслуживание | Вкладчик не платит за обслуживание счета | Брокеры берут комиссии |

| Страхование | Деньги застрахованы до 1,4 млн руб. Для более крупных сумм придется открывать несколько депозитов | Деньги не застрахованы. Ценные бумаги не принадлежат брокеру, а учитываются в депозитарии. В случае банкротства посредника владелец без труда переведет активы другому брокеру |

| Открытие счета | В офисе банка или онлайн | В офисе брокера, но в основном онлайн, т. к. офисы брокерских компаний есть не во всех городах |

| Минимальный порог входа | Как правило, есть минимальный депозит | У некоторых брокеров есть минимальный взнос для открытия счета |

Зарубежный брокерский счет отличается от российского:

- дает доступ ко всем мировым торговым площадкам и, соответственно, большему набору инвестиционных инструментов,

- у некоторых есть минимальный порог для открытия, комиссия за неактивность,

- не у всех есть поддержка на русском языке, могут возникнуть сложности в переводе,

- есть страховка от банкротства брокера: в США – до 500 тыс. долларов, в Еврозоне – до 20 тыс. евро,

- особенности начисления налогов: для торговли на рынке США потребуется подписать специальную форму W-8BEN, чтобы избежать двойного налогообложения.

Как открыть счет

Большинство крупных брокеров предлагают открыть счет онлайн. Вся процедура занимает не более 2-3 дней:

- Надо заполнить анкету со своими данными на сайте и приложить скан или фото паспорта.

- В течение 2 дней брокер регистрирует нового клиента на биржах и в депозитарии.

- После регистрации на электронную почту приходят документы о том, что счет открыт. Там же можно узнать номер брокерского счета и другие необходимые реквизиты для перевода денег.

- С этого момента можно начать делать свои первые покупки.

Сложность заключается не в том, как открыть, а в том, где это сделать. Лицензию на брокерскую деятельность имеют 285 контор. Среди них надо найти ту, которая подойдет под ваши цели. Мы уже писали подробно о том, как выбрать брокера. Главные критерии выбора:

- надежность,

- рейтинг,

- доступ к биржам,

- условия обслуживания физических лиц.

Первый критерий хорошо проверяется на сайтах Центробанка, Московской и Санкт-Петербургской бирж. ЦБ выдает лицензию и формирует список ее получивших. Биржи регистрируют только те компании, которые получили официальное разрешение на осуществление брокерской деятельности от регулятора.

По второму критерию я всегда пользуюсь рейтингом МосБиржи. Он обновляется раз в месяц. Есть рейтинги по количеству клиентов, активных клиентов, открытых ИИС, торговому обороту. Компании, входящие в топ-10 или топ-15, участвуют в моем дальнейшем анализе.

Автоматически все новые клиенты получают доступ к Московской бирже. Но не все брокеры позволяют торговать на Санкт-Петербургской бирже. Если вы планируете покупать акции иностранных компаний, то эту возможность лучше уточнить “на берегу”.

Тарифы на обслуживание изучаю на сайтах брокеров и при личном общении по телефону, потому что не у всех можно найти полную и понятную информацию. Смотрю на:

- минимальный порог входа,

- приложения для торговли,

- способы внесения и вывода денег.

Но самый главный критерий – комиссии.

Сколько стоит обслуживание

Брокер – это не государственная организация, он оказывает посреднические услуги и берет за это деньги. Задача инвестора – выбрать посредника с самыми низкими комиссиями, от этого будет зависеть итоговая доходность всего инвестиционного портфеля.

Давайте рассмотрим комиссии популярных среди инвесторов брокеров (актуально на февраль 2020 г.):

| Брокер/Тариф | Комиссия за сделку, % | Комиссия биржи, % | Плата за ведение счета, руб. | Плата за депозитарий, руб. |

| Финам/Дневной | 0,0354 | 0,01 | 177 | 177 |

| Открытие/Универсальный | 0,057 | – | – | 175 |

| Сбербанк/Самостоятельный | 0,06 | 0,01 | – | – |

| ВТБ / Мой онлайн | 0,05 | 0,01 | – | – |

| Тинькофф/Инвестор | 0,3 | – | – | – |

| ПСБ/День | 0,05 | 0,01 | – | 4 |

| БКС/Профессиональный | 0,0531 | 0,01 | 177 | 177 |

| Атон/Стартовый | 0,17 | 0,01 | – | – |

Рассчитаем, сколько стоит обслуживаться у брокера рядовому инвестору и как комиссии повлияют на доходность его портфеля. Допустим, инвестор может вкладывать всего 5 000 руб. в месяц, т. е. 60 000 руб. в год:

| Брокер/Тариф | Расчет | Итоговое значение |

| Финам/Дневной | 60 000 * 0,0354 % + 60 000 * 0,01 % + 177 * 12 + 177 * 12 | 4 275,24 руб. (7,13 %) |

| Открытие/Универсальный | 60 000 * 0,057 % + 175 * 12 | 2 134,2 руб. (3,56 %) |

| Сбербанк/Самостоятельный | 60 000 * 0,06 % + 60 000 * 0,01 % | 42 руб. (0,07 %) |

| ВТБ / Мой онлайн | 60 000 * 0,05 % + 60 000 * 0,01 % | 36 руб. (0,06 %) |

| Тинькофф/Инвестор | 60 000 * 0,3 % | 180 руб. (0,3 %) |

| ПСБ/День | 60 000 * 0,05 % + 60 000 * 0,01 % + 4 * 12 | 84 руб. (0,14 %) |

| БКС/Профессиональный | 60 000 * 0,0531 % + 60 000 * 0,01 % + 177 * 12 + 177 * 12 | 4 285,86 руб. (7,14 %) |

| Атон/Стартовый | 60 000 * 0,17 % + 60 000 * 0,01 % | 108 руб. (0,18 %) |

Как видите, инвестору с небольшими инвестициями подойдут Сбербанк, ВТБ, ПСБ и Атон. Чем больше сумма вложений и чаще сделки, тем меньше влияния оказывают комиссии на доходность. Рекомендую провести такие расчеты для своих планируемых сумм инвестиций.

Как пользоваться брокерским счетом

Рассмотрим механизм работы с брокерским счетом по покупке или продаже активов.

Шаг 1. Внести деньги на счет (наличными в офисе посредника, по реквизитам, банковской картой).

Шаг 2. Скачать и установить торговую платформу. Пароли доступа выдает брокер. Я пользуюсь приложениями для смартфона и десктопными версиями, которые разрабатывают брокеры для клиентов (например, “ВТБ Мои Инвестиции”, “Сбербанк Инвестор” и др.).

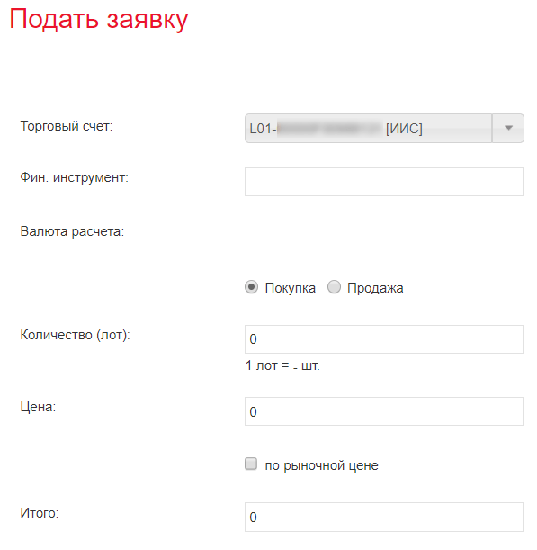

Шаг 3. В личном кабинете выбрать ценную бумагу или валюту для покупки. Оформить поручение (заявку, ордер). Формы подачи разные, но в любом случае надо заполнить параметры: название инструмента, количество лотов, цену (если покупаете по лимитной цене). Нажать кнопку “Купить”. У некоторых брокеров потребуется подтвердить заявку кодом из СМС или специальным торговым паролем.

Шаг 4. Если оформлена рыночная заявка, то сделка будет исполнена моментально. Если лимитная, то исполнение зависит от того, найдет ли ваша цена покупки встречную цену продавца (при условии покупки актива). Иногда приходится удалять заявку и выставлять новую цену, если по биржевому стакану видно, что она вряд ли исполнится.

Пользоваться торговыми платформами просто. Я работала уже с тремя брокерами, у всех разные программы, но проблем никогда не возникало. Вся информация о составе портфеля отражается в личном кабинете, там же можно посмотреть доходность. Продаем активы по той же схеме.

Плюсы и минусы

Главное преимущество брокерского счета – это возможность не только сохранить, но и приумножить свои сбережения. Процентная ставка по депозиту такого не даст, она практически равна официальной инфляции. И еще плюсы:

- счет открывает двери на российские и зарубежные биржи, где инвестор получает возможность стать совладельцем бизнеса крупнейших компаний,

- создание пассивного дохода, дополнительного заработка или достижение поставленных финансовых целей,

- повышение финансовой грамотности, потому что для получения стабильного дохода от инвестиций нужны знания особенностей работы на фондовом или валютном рынке,

- хорошая альтернатива депозиту, в том числе и для хранения подушки безопасности (например, в ОФЗ),

- ИИС позволяет получить налоговые льготы и за счет них значительно повысить доходность инвестиций.

Главный недостаток – риск потери капитала. Доходность никто не может гарантировать, в том числе и управляющий (если вы передали деньги в доверительное управление). Но этот риск можно уменьшить почти до 0 при грамотном формировании инвестиционного портфеля.

Еще из минусов:

- Отсутствие страховки. Если на банковском депозите деньги застрахованы, то на брокерском счете – нет. Но банкротства и отзывы лицензий брокеров случаются гораздо меньше, чем банков. Риску подвержены только активы в виде денег, которые могут храниться на брокерском счете. Электронные записи о купленных ценных бумагах находятся в депозитарии. Банкротство брокера никак не повлияет на ваш статус владельца акций и облигаций.

- Навязывание платных услуг (аналитика, роботы, учеба и пр.). Брокер любит активных инвесторов, ведь они помогают им зарабатывать. Поэтому компании стимулируют инвесторов совершать частые сделки, предлагают кредитные деньги, роботов-советников, обучают трейдингу. Новички должны очень взвешенно подходить к таким предложениям и обещаниям высокой доходности.

- Возможность столкнуться с мошенниками. Этого легко избежать, если открывать счет у проверенных и надежных брокеров из топ-25.

Заключение

Сегодняшняя реклама инвестирования с помощью брокерского счета выглядит как увлекательный процесс нажатия кнопки на телефоне для покупки ценных бумаг и исполнения заветных желаний за счет растущего капитала. Но инвестиции – это не развлечение. Они могут им стать, если на счетах уже накоплен капитал в несколько десятков миллионов рублей. Но до этого времени надо потрудиться, чтобы его создать.

Всех новичков призываю учиться. Не надо поглощать тома экономической литературы. Они не нужны. Достаточно прочитать пару книг по инвестированию, подписаться на блоги практикующих инвесторов, смотреть бесплатные вебинары, чтобы больше не чувствовать себя в мире инвестиций “чайником”. Когда придет осознание, что и как надо делать, то процесс инвестирования превратится не только в жизненную необходимость, но и в интересное хобби.