Здравствуйте, друзья!

Заключение многомиллионных контрактов между компаниями, участие в государственных тендерах и торгах – все это требует от участников гарантии исполнения взятых на себя обязательств. В качестве своеобразной страховки от недобросовестных исполнителей могут выступать: залог движимого и недвижимого имущества, поручительство и банковская гарантия. Это самые популярные механизмы обеспечения совершения сделки между сторонами в полном объеме и в указанные в договоре сроки.

В сегодняшней статье рассмотрим последний из перечисленных вариантов – банковскую гарантию. Что это такое простыми словами, как оформить и получить, виды и варианты применения – основные вопросы, на которые будем искать ответы.

Понятие

Банковская гарантия – это инструмент, который используется в качестве обеспечения выполнения обязательств по договору между сторонами: соблюдения условий госконтракта, возврата кредита, оплаты товаров и услуг и пр.

Основные положения регулируются Гражданским кодексом. Там документ получил название “независимая гарантия”, потому что его выдачей могут заниматься как кредитные организации, так и другие коммерческие компании. На практике чаще используют термин “банковская”, т. к. есть сделки, по которым гарантом могут выступать только банки. Это сфера госзакупок. Гарантийный банковский документ для участия в торгах – обязательное условие.

Участники:

- Гарант – кредитная или другая коммерческая организация, которая является поручителем одной стороны сделки перед другой. Если что-то пошло не так, то она исполняет обязательства перед бенефициаром, выплачивая ему оговоренную заранее денежную сумму. Возмещение понесенных расходов гаранта возлагается потом на должника.

- Бенефициар – физическое или юридическое лицо, которое является получателем денежной суммы от гаранта в случае неисполнения условий договора принципалом. Наличие гарантийной бумаги помогает снизить риски неисполнения контракта и возможные убытки. В качестве бенефициара часто выступают государственные, налоговые и таможенные органы.

- Принципал – клиент гаранта, который получает гарантию. Он подтверждает тем самым статус надежного партнера и может участвовать в крупных сделках на условиях, более выгодных, чем, например, получение кредита или залог имущества. Он берет на себя обязательства не только исполнить условия договора с бенефициаром, но и заплатить за поручительство.

Ключевые моменты гарантийной сделки:

- письменное оформление с обязательными реквизитами, которые должны четко указывать на условия и подлинность документа,

- безотзывный характер, если не указано иное,

- за банковское поручительство придется заплатить, как правило, в виде процента от суммы,

- имеет срок действия, по истечении которого что-то предъявить гаранту со стороны бенефициара не получится,

- требования бенефициара о выплате денег оформляется в письменной форме с приложением необходимых доказательств неисполнения обязательств принципалом (не всегда),

- возместить выплаченную гарантом сумму должен принципал.

Виды и варианты применения

Основная классификация банковских гарантий зависит от сферы использования:

- Тендерная или конкурсная. Является обязательной по закону о госзакупках для подачи заявки на участие в торгах. Служит гарантом исполнения обязательств после выигрыша в конкурсе.

- Исполнения контракта. Гарант обязуется выплатить бенефициару денежную компенсацию в случае нарушения принципалом (исполнителем) условий договора, например, на оказание услуг.

- Платежная. Гарантирует оплату по договору в строго оговоренный срок за поставки товаров или оказание услуг.

- Авансовая. Гарантирует возврат ранее выданного аванса, если он израсходован исполнителем не по назначению, или в дальнейшем не выполнены условия договора.

- Таможенная. Выдают только банки из реестра Таможенной службы в качестве обеспечения уплаты таможенных платежей, возврата временно ввезенного в Россию оборудования, по которому таможенные платежи не уплачиваются.

- Налоговая. Позволяет сразу выставить НДС к возмещению по экспортируемым товарам (алкогольной, табачной продукции).

- Кредитная. Служит гарантом своевременного и полного возврата выданного кредита.

По наличию обеспечения различают:

- обеспеченные гарантии под залог имущества или денег (например, Альфа-Банк выдает такие под залог векселя),

- необеспеченные без залога.

По условиям выдачи:

- условная, когда бенефициар обязан доказать гаранту, что принципал нарушил договор, и только после этого требовать выплаты денег,

- безусловная, когда доказательство нарушения условий договора не требуется.

Механизм действия

Механизм действия банковского поручительства такой:

- Стороны договариваются о выполнении работ или оказании услуг. Заказчик просит у исполнителя гарантии того, что товары (услуги) будут поставлены (оказаны) вовремя и в полном объеме.

- Исполнитель обращается в банк с просьбой поручиться за него перед заказчиком и выдать гарантию. Предоставляет документы, необходимые для доказательства его платежеспособности и финансовой устойчивости.

- Кредитная организация проводит полномасштабную проверку и выносит решение.

- После получения в электронном виде или письменной форме гарантийного документа он передается бенефициару. Банк при необходимости (например, для участия в госзакупках) вносит документ в специальный реестр.

- Если нет никаких нарушений, то по истечении срока действия договора гарантия перестает действовать.

- В случае нарушения обязательств со стороны принципала бенефициар обращается в банк-гарант с требованием выплатить деньги. В зависимости от формы документа либо понадобится представить доказательства нарушения, либо нет.

- Гарант взыскивает в досудебном или судебном порядке с принципала выплаченные за него денежные средства.

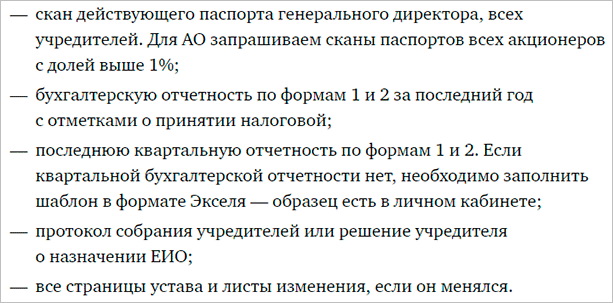

Комплект документов, необходимый для получения гарантии, отличается в разных банках. Для физических лиц (индивидуальных предпринимателей) он минимальный: паспорт, бухгалтерские документы, справки из налоговой. Для юридических лиц перечень более обширный. Например, Тинькофф требует:

Унифицированной формы банковской гарантии нет. Каждый банк разрабатывает ее по своим требованиям. Но в соответствии с Гражданским кодексом должна обязательно включать следующие реквизиты:

- дата выдачи,

- сведения о бенефициаре, принципале и гаранте,

- обязательство, которое обеспечивается гарантией,

- денежная сумма к выплате в пользу бенефициара,

- срок действия,

- обстоятельства, которые повлекут за собой выплату денег.

Дополнительно могут оговариваться условия об увеличении или уменьшении суммы по истечении какого-либо срока или наступлении какого-либо события.

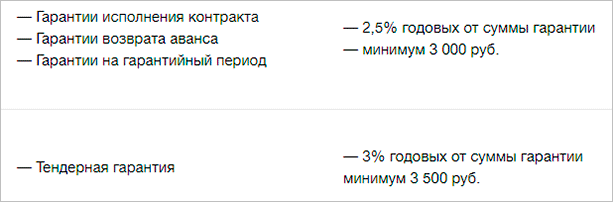

Условия крупнейших банков-гарантов

Услуги по предоставлению поручительств оказывают многие крупные банки. В основном сейчас распространены следующие формы:

- Классическая, когда выдается в письменном виде документ после тщательной проверки клиента. Срок принятия решения может растянуться на несколько недель. Обычно практикуется при сделках на крупные суммы.

- Ускоренная. Суммы сделки небольшие, а ускорение процесса происходит часто за счет требования дополнительного обеспечения, имущественного или денежного.

- Электронная. Вся процедура происходит онлайн с использованием электронной цифровой подписи. Банк пересылает готовый документ принципалу, а тот, в свою очередь, направляет его бенефициару в электронном виде.

Рассмотрим условия банков, выдающих банковские гарантии.

Сбербанк

Гарантийный документ могут получить представители малого бизнеса, в том числе ИП, следующих видов: тендерный, исполнения контракта, таможенный, авансовый, налоговый и финансовый (кредитный). Условия бизнес-гарантии:

- максимальный срок – 2 года, но при залоге векселей или депозитных сертификатов Сбербанка срок может быть увеличен до 3 лет,

- при наступлении гарантийного случая процентная ставка, которую принципал обязан выплачивать банку, составляет от 11,73 % годовых,

- минимальная сумма – 50 тыс. руб., максимальная – 15 млн рублей.

Стоимость вознаграждения банку устанавливается в индивидуальном порядке в зависимости от финансового состояния заемщика и вида обеспечения. В качестве последнего Сбербанк принимает недвижимость, оборудование и транспортные средства, с/х животных, поручительство и пр.

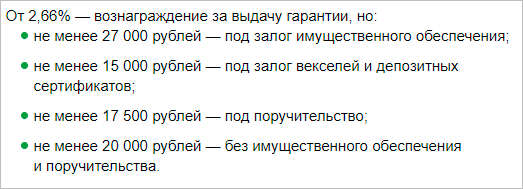

Вознаграждение банку составит:

В банке действует специальное предложение “Бизнес-гарантия за 1 день”. Основные условия:

- минимальный пакет документов по сравнению с классической бизнес-гарантией,

- сумма – до 15 млн рублей,

- максимальный срок – 3 года, если передается в залог вексель или депозитный сертификат Сбербанка, в противном случае – 2 года,

- комиссия банка – от 0,49 % (минимум 2 000 руб.),

- если наступил гарантийный случай, то принципал обязан выплачивать банку от 10,6 % годовых за отвлечение средств.

Требования к принципалу:

- выручка за последний отчетный год – не больше 400 млн рублей,

- срок ведения бизнеса – от полугода (при залоге векселей Сбербанка – от 3 месяцев).

Тинькофф Банк

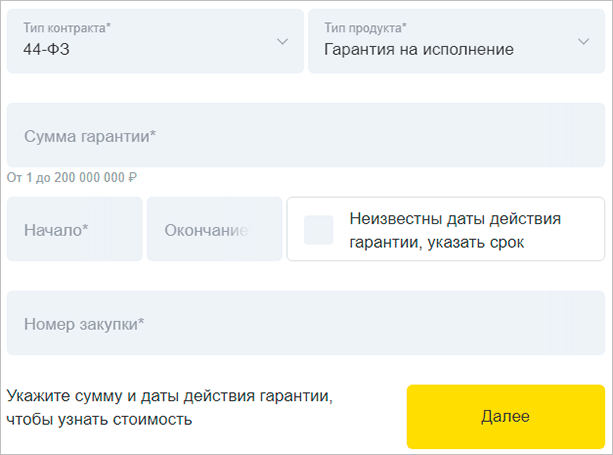

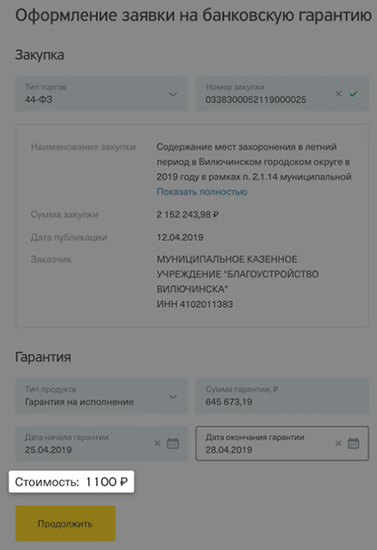

Выдает гарантийный документ для госзакупок в онлайн-формате. На сайте необходимо заполнить заявку.

Стоимость документа отобразится после заполнения всех реквизитов в заявке. Зависит от срока и суммы обеспечения.

Россельхозбанк

Россельхозбанк выдает все виды банковских гарантий. Юридическим лицам надо предоставить:

- учредительные документы,

- лицензии, если требуется подтвердить право заниматься теми или иными видами деятельности,

- сведения о директоре и главном бухгалтере (документы, которые подтвердят их полномочия, и копии паспортов),

- бухгалтерская отчетность.

Тарифы и условия зависят от вида гарантийного документа.

| Наименование | Тариф |

| Выдача документа в соответствии с налоговым, таможенным законодательством и законодательством о государственном регулировании алкогольного рынка, а также тендерной банковской гарантии | Не менее 2 % годовых (минимум 5 000 руб.) |

| Выдача документа, обеспечивающего исполнение обязательств по гражданско-правовым и иным договорам | Не менее 3 % годовых (минимум 20 000 руб.) |

| Другие виды | Не менее 5 % годовых (минимум 30 000 руб.) |

ВТБ

Для участников госзакупок банк выступает поручителем на экспресс-условиях без залога:

Если клиент предоставляет денежное или имущественное обеспечение, то условия выглядят более привлекательными:

| Тарифы и условия | Денежное обеспечение | Залог имущества |

| Банковское вознаграждение | 1 % (минимум 10 000 руб.) | 2 % (минимум 20 000 руб.) |

| Максимальная сумма, руб. | 150 000 000 | |

| Срок | До 5 лет | До 3 лет |

| Плата за отвлечение средств при наступлении гарантийного случая | 25 % годовых | |

Условия по таможенной гарантии:

| Тарифы и условия | Денежное обеспечение | Залог имущества | Без обеспечения |

| Банковское вознаграждение | 0,9 % | 1,6 % | 1,95 % |

Кроме перечисленных двух видов, ВТБ выступает гарантом и по другим сделкам. Вознаграждение составляет от 0,9 %. Окончательный размер зависит от вида документа, срока, суммы и обеспечения. Без залога и поручительства третьих лиц можно получить гарантию до 30 млн рублей.

Альфа-Банк

Предлагает экспресс-оформление разных видов гарантий под денежное обеспечение, а для таможни – без такового.

| Тарифы и условия | Под денежное обеспечение | Для таможни |

| Сумма | До 40 млн руб. | До 1,1 млн евро |

| Срок | До 14 месяцев | До 12 месяцев |

| Обеспечение | Залог имущества | Нет |

Преимущества

Банковские гарантии широко распространены в экономике. К их преимуществам относятся:

- Более низкая стоимость по сравнению с банковским кредитованием.

- Возможность участия в госзакупках.

- Возможность заключить договор без отвлечения больших денежных сумм в качестве залога по исполнению контракта.

- Получить аванс на выполнение предстоящих работ или оказание услуг.

- Получить рассрочку от партнеров, которые будут уверены в вашей надежности и платежеспособности.

- Возможность воспользоваться ускоренной и упрощенной процедурой оформления документа.

- Необязательность дополнительного поручительства или залога имущества.

Заключение

Для надежных и платежеспособных клиентов кредитные организации готовы выступить поручителями на самые разные виды сделок. Без наличия гарантийных документов компании и индивидуальные предприниматели не смогут получить доступ к государственным закупкам.

А отвлечение из оборота крупных денежных сумм в виде обеспечения для большинства предприятий затруднительно. Оформление банковской гарантии может занять от пары дней до нескольких недель, но в любом случае это хорошая альтернатива кредиту, и ей надо обязательно пользоваться.