Здравствуйте, друзья!

Какой аргумент я слышу чаще всего от людей, которые не занимаются инвестициями? Нет денег. А мне нравится говорить им в ответ, что неправильно думать: “Вот появятся деньги – начну инвестировать”. Правильно: “Вот начну инвестировать – появятся деньги”. Кто уже в процессе, прекрасно понимает, о чем я. Специально для тех, кто считает, что для инвестиций нужны миллионы, я подготовила эту статью. Рассмотрим, куда инвестировать небольшие деньги, где их найти и какие мифы становятся препятствием для начинающих инвесторов.

Топ-10 вариантов инвестирования маленьких сумм

Я сделала подборку из 10 способов, во что можно вкладывать в России маленькие суммы, чтобы они работали и приносили доход. Осталось только определиться с размером этой маленькой суммы. Статистика за июль 2020 г. подсказала, что средняя зарплата в России составила 50,145 тыс. ₽. Естественно, не все эти деньги могут пойти на инвестиции. Но около 10 % – вполне, т. е. примерно 5 тыс. ₽.

Однако средняя температура по больнице не отражает реальной картины в стране. В Москве это 98,93 тыс. ₽, в Ивановской области – 27,981 тыс. ₽. Кто-то может возразить, что ежемесячные вложения 1 тыс. ₽ не позволят создать солидный капитал. И я соглашусь или опровергну, если буду знать цель накопления.

Давайте на цифрах посмотрим, что мы сможем накопить за 20, 30 и 40 лет, если будем ежемесячно вкладывать по 1 000 и 10 000 ₽ в инвестиции. Возьмем консервативную ставку, которую легко получить, например, на фондовой бирже, – 10 % годовых. Я воспользовалась стандартным инвестиционным калькулятором сложных процентов:

| Сумма ежемесячного вложения | Срок инвестирования | ||

| 20 лет | 30 лет | 40 лет | |

| 1 000 ₽ | 725 528,74 ₽ | 2 081 849,39 ₽ | 5 599 795,83 ₽ |

| 10 000 ₽ | 7 255 287,44 ₽ | 20 818 493,87 ₽ | 55 997 958,29 ₽ |

Поиграйте своими цифрами. У кого-то начальная или ежемесячная сумма будет больше, кто-то рассмотрит меньший или больший срок и т. д.

В первые 5–7 лет прирост покажется несущественным. Но потом снежный ком начинает расти впечатляющими темпами. Главное – не изменять своей стратегии и регулярно пополнять счет. Все остальное за вас сделает сложный процент.

Размер получаемого дохода во многом зависит от выбора инструмента инвестирования. Рассмотрим, куда лучше вложить свои деньги, чтобы заработать. Одни способы довольно рискованные, вторые – малодоходные, третьи позволяют соблюсти баланс между риском и доходностью. Выбор за вами.

1. Образование

Образование – единственный инструмент, который могу рекомендовать не только начинающему инвестору, но и любому человеку. Вложение в свое развитие является одной из самых выгодных и безрисковых инвестиций.

Но образование образованию рознь. Я могу это утверждать как эксперт, потому что уже 20 лет преподаю в университете. Студенты делятся на 3 категории:

- Те, кто сделал осознанный выбор направления и старается взять от учебы и преподавателя максимум. Такие быстро находят работу после окончания техникума или вуза, растут не только по карьерной лестнице, но и в доходах.

- Те, кого направили родители, сделав выбор за них. Они редко посещают занятия, учатся “для галочки” или для самоуспокоения родственников. Редко работают по специальности. А если работают, то ненавидят свою работу.

- Те, кто уже работает по любимой специальности, но для дальнейшего роста нужен диплом об образовании. При этом такой студент может быть опытнее и теоретически более подкованнее, чем преподаватель. Поэтому его непросто заинтересовать учебой. Мой совет – не мешать. Пусть получит свой диплом и добьется поставленных целей.

Это что касается образования, которое будет у вас источником активного дохода. Но для успешного инвестирования с целью получения пассивного дохода потребуются специальные знания. Их источником могут стать:

- книги по финансовой грамотности и инвестированию,

- платные и бесплатные курсы по повышению финансовой грамотности,

- курсы по инвестированию.

К выбору курсов нужно подойти очень серьезно. За красивыми обещаниями быстрого заработка от 100 % в месяц часто скрываются мошенники или организаторы финансовых пирамид.

Сложно оценить в рублях или процентах доходность, которую вы получите от инвестирования в самообразование. Но она точно есть. Некоторые после получения новых знаний кардинально меняют свою жизнь. В любом случае это всегда новая, более высокая ступень на лестнице к финансовой независимости.

2. Депозиты

Депозиты – один из самых любимых инструментов россиян. Но ни один практикующий инвестор не назовет процесс хранения денег в банке инвестициями. Посмотрите статистику Центробанка РФ на конец сентября 2020 г. – максимальный процент по депозитам в 10 крупнейших банках страны составил 4,396 %.

С такими цифрами вы можете рассчитывать только на сохранение капитала. Ни о какой доходности речь не идет. Почему же тогда на депозитах россиян, по данным Центробанка на 1.09.2020, хранится 32,437 трлн ₽? Причину вижу в одном – низкой финансовой грамотности. Люди не знают, а в большинстве случаев – и не хотят узнавать про другие возможности накопления.

Если вы выбрали депозиты в качестве места хранения своих денег, помните о максимальной сумме, на которую государство страхует вклады, – 1,4 млн ₽. Пожалуй, это единственный аргумент, который можно принять в качестве объяснения такой популярности банков с их маленькими ставками. Люди боятся все потерять, поэтому хотят гарантий.

3. Облигации

Облигации – ценные бумаги, покупка которых делает вас кредитором того, кто эти бумаги выпустил (государство в лице Минфина, региональные власти, коммерческие предприятия).

Сравним с банком. Вы идете за кредитом, банк вам его выдает, но требует заплатить за то, что разрешает пользоваться своими деньгами. В данном случае вы – заемщик. То же самое и с облигациями. Только роли меняются. Заемщиком становится эмитент облигаций. Он платит вам за пользование вашими деньгами купоны (проценты от номинальной стоимости ценной бумаги), а в конце срока действия бумаги еще и возвращает долг.

По надежности облигации часто сравнивают с депозитом. Но бумага бумаге рознь. Если вы покупаете ОФЗ (облигации федерального займа), то гарантом возврата денег является государство. Вы не получите свой долг назад только в случае его банкротства. Что возможно в нашей стране, но все-таки маловероятно. Доходность ОФЗ выше банковских депозитов: от 4 до 6,5 % годовых.

По муниципальным и корпоративным бумагам доходность выше (5–10 %), но и риск банкротства больше. Поэтому к выбору в свой портфель таких облигаций надо отнестись серьезно. Но согласитесь, что банкротство Газпрома, Сбербанка или Россетей вряд ли произойдет в ближайшие десятилетия, только если вместе со страной.

Номинальная стоимость облигаций – 1 000 ₽. Но продаются они по рыночной цене, которая может быть как выше, так и ниже номинальной. В любом случае потребуется небольшой капитал, чтобы ежемесячно пополнять свой портфель этими ценными бумагами. Например:

- ОФЗ-26212-ПД со сроком погашения в январе 2028 г. стоит 1 098 ₽, эффективная доходность к погашению – 5,72 %,

- ХМАО-Югра-35001-об со сроком погашения в декабре 2023 г. стоит 1 040,5 ₽, эффективная доходность к погашению – 6,59 %,

- Газпром Нефть-003P-02R со сроком погашения в декабре 2029 г. стоит 1 052,2 ₽, эффективная доходность к погашению – 6,62 %.

4. Акции

Акции – ценные бумаги, которые делают вас владельцем части бизнеса. А это означает, что вы можете рассчитывать на прибыль, которую этот бизнес зарабатывает. Инвесторы используют разные стратегии инвестирования:

- Долгосрочная с дивидендами. Доходность складывается из роста стоимости ценной бумаги и полученных дивидендов.

- Долгосрочная без дивидендов. Не все акционерные общества распределяют часть своей прибыли среди акционеров. В этом случае инвесторы рассчитывают только на рост стоимости акций компании в перспективе.

- Краткосрочная или спекулятивная. Заработок идет только за счет роста котировок (купи дешевле, продай дороже).

Инвестиции в акции без риска не бывают. Если вы купите в свой портфель ценную бумагу, основываясь только на ее известности, то рискуете много лет держать актив, который практически не растет или даже падает в цене. Подбирать акции надо на основе проведения хотя бы элементарного анализа компании и рынка.

Но и потолка доходности при таком способе инвестирования нет. Например, акция Сбербанка в начале 2009 г. стоила примерно 7,5 ₽. Сегодня – 198 ₽. За 11 лет – рост в 26,4 раза. Плюс к этому компания регулярно выплачивает высокие дивиденды. За 2020 г. дивидендная доходность составила более 9 %.

Даже на 1 000 ₽ можно ежемесячно покупать акции. Например:

- НМТП (Новороссийский морской торговый порт) – 836 ₽ за 1 лот (100 акций). Индекс стабильности дивидендов – 0,57. Дивидендная доходность за 2019 г. – 12,68 %.

- Группа ЛСР (крупнейшая строительная компания России) – 861,8 ₽ за 1 лот (1 акция). Индекс стабильности дивидендов – 1 (максимальное значение). Дивидендная доходность за 2019 г. – 11,01 %.

- Северсталь – 1011,2 ₽ за 1 лот (1 акция). Индекс стабильности дивидендов – 0,5. Дивидендная доходность за 2019 г. – 11,49 %.

- Татнефть (привилегированные акции) – 436,4 ₽ за 1 лот (1 акция). Индекс стабильности дивидендов – 0,57. Дивидендная доходность за 2019 г. – 9,12 %.

- Ростелеком (привилегированные акции) – 861 ₽ за 1 лот (10 акций). Индекс стабильности дивидендов – 0,5. Дивидендная доходность за 2019 г. – 5,76 %.

5. ETF и ПИФы

Если нет желания разбираться в мультипликаторах, читать новости фондового рынка и вообще уделять время анализу компаний, то можно вложить деньги в индексные фонды: ETF и БПИФы. Они представляют собой корзинку, в которой собираются акции множества компаний. Они следуют за индексом. Например, за индексом РТС или S&P 500. Инвестор покупает акцию такой корзинки и становится владельцем всех входящих в нее эмитентов. За формирование фонда придется заплатить комиссионные управляющему.

Если бы вы самостоятельно покупали все акции, которые входят в фонд, то не читали бы эту статью. Дело в том, что управляющая компания включает в корзину десятки и сотни компаний. Инвестору понадобились бы миллионы рублей, чтобы повторить структуру фонда, и много свободного времени, чтобы следить за изменением индекса.

Акции ETF и БПИФов стоят недорого. Вот лишь несколько примеров:

- FXRU (индексный фонд корпоративных российских облигаций, который включает еврооблигации Газпрома, Роснефти, Норникеля и др. крупнейших компаний России) – 970 ₽ за акцию. Доходность за 3 года – 47,33 %.

- VTBH (биржевой ПИФ от ВТБ, включает корпоративные облигации США) – 805,33 ₽. Среднегодовая доходность в долларах – 5,4 %. Купить можно за рубли.

- FXGD для тех, кто хочет инвестировать в золото – 1 004 ₽. Доходность за 3 года – 83,49 %.

Еще один инструмент, очень похожий на предыдущий, – это ПИФ. Отличается тем, что не торгуется на бирже, не следит за индексом и формируется на усмотрение управляющего. Покупатели паев ПИФа заплатят значительно больше комиссионных по сравнению с владельцами индексных фондов. Стоимость пая может быть значительно меньше 1 000 ₽.

Топ-5 ПИФов на сентябрь 2020 г. выглядит так:

6. Драгоценные металлы

Инвестиции в драгоценные металлы во все времена играли роль защитных. Стоимость золота, серебра, платины и палладия растет медленно (исключение – 2020 год, потому что в кризис люди стараются покупать то, что имело ценность на протяжении тысячелетий), но в долгосрочной перспективе инвестор всегда будет в плюсе. На срок менее 20 лет такой актив даже не стоит рассматривать.

Варианты вложения небольших сумм:

- Слитки. Можно купить от 1 г. Например, цена продажи золотого слитка весом 1 г – 6 378 ₽, серебряного весом 5 г – 4 253 ₽.

- Инвестиционные или памятные монеты. Первые выпускаются исключительно в целях инвестирования, не имеют особой исторической или художественной ценности. Вторые связаны с памятными датами. Золотые монеты не подходят на роль небольших инвестиций. А вот серебряные – вполне. Есть варианты от 2 500 ₽. Например, инвестиционная монета “Георгий Победоносец” (серебро) стоит около 2 650 ₽.

- Обезличенный металлический счет (ОМС). Вы не будете в руках держать слиток, он останется в виде суммы на счете. Меняется цена драгоценного металла, меняется и ваш счет. Покупка возможна от 0,1 г. Например, на момент написания статьи 1 г золота на сайте Сбербанка стоил 4 566 ₽. При покупке 0,1 г вы потратите всего 456,6 ₽.

- ETF или БПИФ на золото. На сегодня есть 3 фонда на золото: от компании FinEx, ВТБ и Тинькофф. Стоимость 1-го – 1 004 ₽, 2-го – 0,016 $, 3-го – 0,08 $.

7. Краудлендинговые платформы

Краудлендинговые платформы – это площадки для сбора денег с целью финансирования малого и среднего бизнесов, стартапов. Считаются очень рискованными инвестициями. Никто и никогда не сможет вам сказать, какая идея не принесет даже рубля прибыли, а какая превратится в еще один Google или Amazon.

Для снижения риска лучше вложиться сразу в несколько проектов. Прогорите на одном, подниметесь на другом. Среди российских площадок известны:

- Penenza. Минимальная сумма инвестиций – 5 000 ₽. Это инвестиции в краткосрочные займы бизнесу под высокий процент.

- Инвестиционная платформа “Поток” является партнером Альфа-Банка. Минимальная сумма инвестиций – 10 000 ₽. Предлагает профинансировать малый бизнес по 3 типам займов: классические, факторинговые и тендерные.

- Lemon. Обещает выплатить 5 % доходности на вложенные деньги даже при дефолте заемщика. Минимальный взнос – 1 000 ₽.

Лучше выбирать из реестра инвестиционных платформ, который составляет Центробанк РФ.

8. Криптовалюта

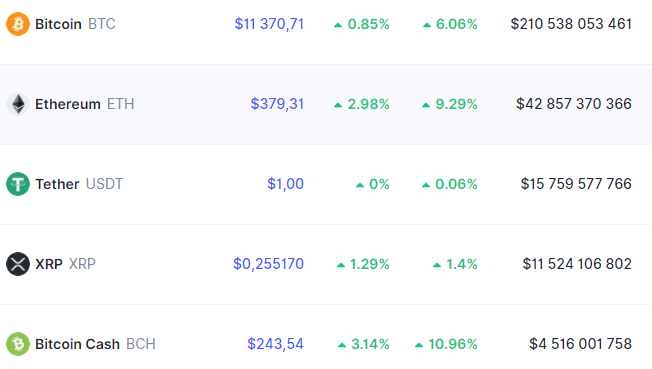

Инвестиции в криптовалюту – это не для новичков. Необходимо изучить рынок и все риски с ним связанные, конкретный актив, выбрать стратегию и не изменять ей, постоянно мониторить ситуацию. Дешевым способом тоже назвать нельзя. Например, популярный Биткоин стоит 11 370 $ (по состоянию на 13.10.2020). Но можно купить только его часть или найти криптовалюту подешевле. Пятерка лидеров по капитализации сегодня выглядит так:

9. ПАММ-счета

Еще одна разновидность высокорискованных инвестиций – ПАММ-счета. Они основаны на торговле валютой на рынке Форекс. Суть в том, что инвестор привязывает свой счет к счету управляющего, который совершает все сделки. Естественно, берет за это немаленький процент от дохода (иногда доходит до 50 %). Начального капитала для такого способа инвестирования практически не надо, достаточно иметь 10 $.

Доходность измеряется процентами в месяц и может доходить до нескольких сотен. Пропорционально ей растет и риск потерять весь вложенный капитал. Эксперты советуют вкладывать деньги не в один, а в 5–10 счетов. На сайте крупнейшего брокера “Альпари”, который дает доступ на Форекс, рейтинг ПАММ-счетов выглядит так: