Здравствуйте, друзья!

Инвестор, который хочет добавить в свой портфель облигации, анализирует несколько параметров этой ценной бумаги: тип купона, доходность, наличие оферты и амортизации, цена и пр. На инвестиционных ресурсах встречается еще один параметр, который для новичков не совсем понятен. В статье рассмотрим, что такое дюрация простыми словами, для чего она нужна и как рассчитать. Отдельно разберем, как инвестор может применить полученные теоретические знания этого параметра в своей практике инвестирования.

Понятие и значение для выбора облигаций

Дюрация (англ. duration – длительность) – это период до полного возврата вложенных в покупку облигации средств. Измеряется в годах, но на российских ресурсах чаще можно увидеть единицу измерения в днях.

В описании облигации отдельно есть параметр “срок до погашения” и отдельно “дюрация”. Вроде бы и первый, и второй показывает, сколько осталось времени до возврата денег. Но цифры не всегда совпадают. Если в первом случае это простой срок до погашения, то во втором – с учетом купонов, амортизации, оферты.

В банковской терминологии есть термин “эффективная процентная ставка”, т. е. ставка с учетом капитализации процентов. Слово “эффективный” можно применить и к сроку возврата денег по облигации, т. к. он тоже учитывает разные характеристики ценной бумаги.

Формулу расчета в буквенном изображении я не буду приводить, чтобы не спугнуть начинающих инвесторов и не отбить у них желания покупать долговые ценные бумаги. Вам не придется по ней считать эффективный срок. Есть специальные ресурсы, где все уже подсчитано. О них поговорим отдельно в статье.

Но для понимания показателя предложу вам упрощенный вариант формулы в текстовом виде:

Дюрация (Д) = Сумма выплат (купоны или погашение номинала) * Время выплаты / Сумму выплат

Пример. Есть две облигации А и Б с одинаковой доходностью 5 % годовых. Номинал у обеих – 1 000 ₽. Срок до погашения – 3 года. У бумаги А купоны выплачиваются 1 раз в год. У бумаги Б – в конце срока вместе с погашением номинала. Денежные потоки по годам приведены в таблице.

| Срок | Погашение номинала | Выплата купона |

| А | ||

| 1 | 50 | |

| 2 | 50 | |

| 3 | 1 000 | 50 |

| Итого | 1 000 | 150 |

| Б | ||

| 1 | ||

| 2 | ||

| 3 | 1 000 | 150 |

| Итого | 1 000 | 150 |

Д (А) = (50 * 1 + 50 * 2 + 1050 * 3) / 1 150 = 2,87 года

Д (Б) = 1 150 * 3 / 1 150 = 3 года

Дюрация в первом случае меньше за счет более частых выплат купонов. Следовательно, меньше и риск. Инвестор быстрее получает возврат средств. Деньги можно опять пустить в инвестиции и заработать. А дюрация бескупонной облигации равна сроку погашения.

При прочих равных условиях лучше выбирать бумаги с меньшей дюрацией, т. к. меньше риск потери капитала. Кроме того, дюрация показывает не только средний срок возврата денег, но и зависимость цены облигации от изменения ключевой ставки Центробанка. Об этом мы тоже еще поговорим.

Можно проследить определенные свойства дюрации. Она применяется для сравнения долговых бумаг между собой и учитывает 4 основных фактора:

- Срок до погашения. Чем больше срок до погашения, тем выше дюрация.

- Амортизация. У долгового инструмента с амортизацией при прочих равных условиях дюрация ниже.

- Размер и периодичность выплаты купонов. Чем больше размер купона и чаще выплаты, тем ниже дюрация.

- Влияние изменения ключевой ставки Центробанка на цену облигации тем ниже, чем меньше срок до погашения и ниже дюрация.

Эффективный срок возврата рассчитывают только для бумаг с постоянным купоном, когда известно, в какие сроки и в каком размере будут выплаты.

Можно провести аналогию с банками. Погашение по кредиту они требуют с заемщиков проводить ежемесячно, тем самым снижают эффективный срок возврата долга за счет более частых платежей и, соответственно, уменьшают свои риски.

Виды и методы расчета

Упрощенная формула, которую я привела выше, не совсем корректная. Она нужна нам для общего понимания показателя. В реальной жизни применяют разные виды и методы расчета.

Формула Маколея

Когда мы имеем дело с деньгами и расчетным периодом более одного года, необходимо учитывать фактор времени. Своим студентам я всегда объясняю этот момент на денежной купюре.

Представьте, что у вас в кармане лежит 1 000 ₽. Вы случайно забыли про эти деньги и вспомнили через 3 года. Это будет все та же 1 000 ₽? Конечно, нет. С течением времени деньги меняют свою стоимость. И рубль сегодня – это не то же самое, что рубль завтра.

Поэтому и денежные поступления по долговой ценной бумаге в разные периоды времени нельзя просто так складывать, как мы это сделали в примере выше. Необходимо учитывать фактор времени. Для этого есть специальный механизм под названием “дисконтирование”, т. е. приведение денежных потоков к единому моменту времени.

Этот механизм в 1938 г. учел в своей формуле расчета дюрации экономист Фредерик Маколей. В числитель он поставил не просто сумму денежных поступлений, а дисконтированных денежных поступлений, т. е. с учетом фактора времени.

Дюрация Маколея = Сумма дисконтированных денежных поступлений * Срок поступления выплат / Текущую цену с учетом накопленного купонного дохода

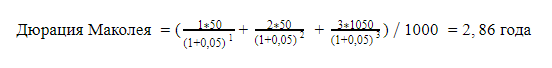

Пример. Облигация с купоном 5 % годовых, выплаты проводятся раз в год. Текущая рыночная цена с учетом НКД равна 1 000 ₽. Срок до погашения – 3 года.

Формула Маколея позволяет сравнивать между собой долговые инструменты с разными доходностями и сроками погашения. С ее помощью рассчитывается средневзвешенный срок с учетом размера и периодичности купонных выплат.

Модифицированная дюрация

В описании облигации встречается еще один параметр – модифицированная дюрация (МД). Показывает, на сколько изменится цена бумаги при изменении доходности к погашению на 1 %.

МД = Дюрация Маколея / (1 + Доходность к погашению / Количество выплат в год)

Зависимость цены от изменения доходности = –МД * Изменение процентной ставки

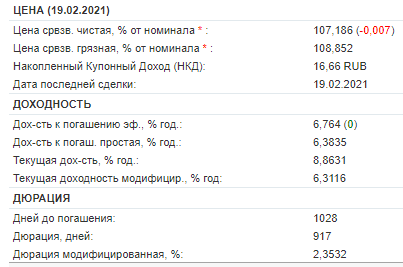

Пример. Облигация Башнефть-001P-02R-боб:

- дюрация – 917 дней,

- доходность к погашению – 6,3835 %,

- купоны – 2 раза в год.

МД = (917 / 365) / (1 + 0,06764 / 2) = 2,43 года

Предположим, что процентная ставка выросла на 2 % до 8,3835 %, тогда цена снизится на:

–2,43 * 2 % = –4,86 %

Таким образом, при росте доходности цена падает. И наоборот.

Дюрация к оферте

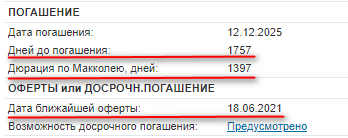

У некоторых облигаций есть оферта. Это право эмитента погасить ценную бумагу по номиналу раньше срока. В этом случае эффективный срок значительно меньше обычного срока до погашения, потому что он рассчитывается до предполагаемой даты оферты.

Например, у Атомэнергопром-8-боб до даты погашения осталось 1 757 дней, а дюрация равна 1 397 дней, потому что оферта назначена на 18.06.2021.

Где посмотреть

Указанные выше формулы я привела только с целью математической иллюстрации показателя. Некоторые люди лучше понимают суть процесса, когда им раскладывают его в цифрах. В практике инвестирования инвестор пользуется уже готовыми значениями, которые можно найти в нескольких источниках.

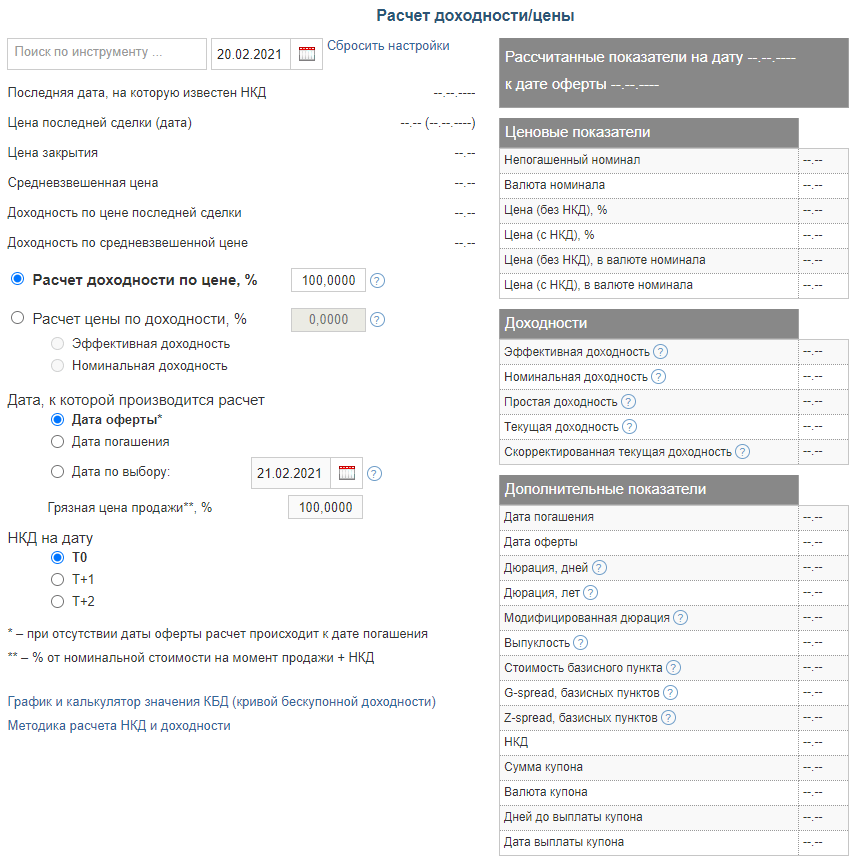

- Калькулятор МосБиржи – очень удобный инструмент, который дает абсолютно всю необходимую информацию

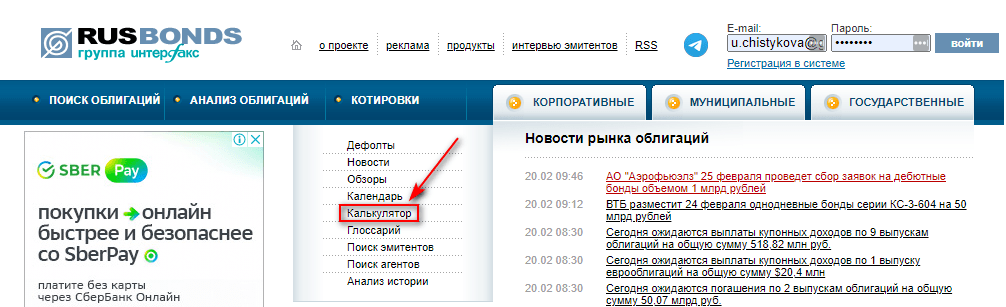

- Калькулятор на сайте rusbonds.ru – считает все параметры ценной бумаги

- Облигационный калькулятор Cbonds – есть подробная инструкция, где найти и как им пользоваться